最終回となる今回は税金の支払いは極力少なくして、1円でも多く取り戻すためのポイントを中心に、申告の注意点など総まとめを、大人気の確定申告マニュアル『いちばんわかりやすい確定申告の書き方』、青色申告デビューの定番本である『フリーランス・個人事業の青色申告スタートブック』の執筆陣が解説します。税務署というと怖いイメージがあるかもしれませんが、現実にはかなりフレンドリーです。疑問には親切に答えてくれますし、多少申告に間違えがあっても、嫌な顔をされるようなことはまずありません。まずは本連載を読んで確定申告に挑戦してみませんか?そうすることで、来年はもっと節税などに目を向けられるはずです。

少なく払い、多く取り戻すポイントは、

税金の計算式の中に隠されていた!

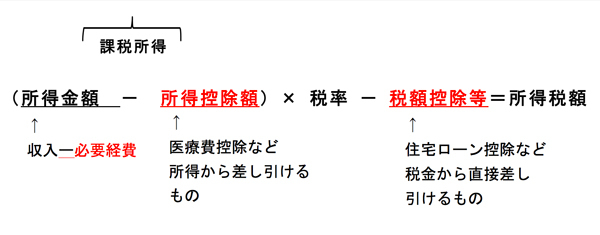

アナタが納めるべく所得税の金額は、連載の1回目と、2回目でも解説したとおり、大雑把に以下のように算出します(このほか復興特別所得税がかかります)

この計算式を見れば、税金を減らしたり、還付金を増やしたりするためのポイントは明白です。「収入」を計算の起点に、差し引けるものはすべて差し引くことです。つまり、税金でトクをしたければ、「経費や控除として認められるものはもれなく計上する」ことに尽きます。

「もれなく」が難しければ、

タイムパフォーマンスの高いものから

一方で、「認められるもの」を「もれなく」計上するのは、簡単なことではありません。「経費」や「控除」といっても何種類もありますし、適用条件もさまざまだからです。税金で損をしたくない一心で、「認められないもの」までなんでもかんでも計上してしまうと、今度は「節税」ではなく「脱税」になってしまいます。

本来、税金対策は年度内(平成28年1月1日~12月31日)に行うものです。特に個人事業主の場合、たとえば、今年は儲けが出ているので、この機会にパソコンを買い替えたり、小規模共済(個人事業主のための退職金制度。加入時に1年分の掛金の前払いができ、全額損金にできる)に加入したりするなどして、所得および所得税を減らします。

ですから、確定申告の期日直前の今、できる税金対策は「もれなく計上する」以外にありません。とはいえ、「もれなく」にこだわり過ぎて、多大な時間や労力を費やすのは考えものです。そのぶん、事業や仕事に支障があるようでは本末転倒だからです。

そこで次ページでは、あまり労力を必要とせずに、高い効果を得られる控除に絞って、いくつかご紹介します。