スタートアップが大きく成長できなくなる罠が、実はVCからの資金調達や上場時に否応なく陥る「PL脳」にある…?! 元ミクシィ社長の最新刊『ファイナンス思考』では上場企業を例を中心に、目先の売上・利益に一喜一憂するPL脳の症例を紹介していますが、PL脳はなにも上場企業で特有に見られるものではありません。ここでは上場前のスタートアップがもつPL脳とその問題について考えてみます。

スタートアップがPL脳にとらわれてしまいがちなのは、主にベンチャーキャピタル(VC)からの資金調達と上場直前のタイミングです。創業初期か、それとも上場を目前に控えたレイトステージなのかによって考え方は変わりますが、スタートアップに対してリスクマネーを投じるVCは、東証一部のような市場に上場している公開株の投資家に比べ、利益に対しては寛容な傾向にあります。

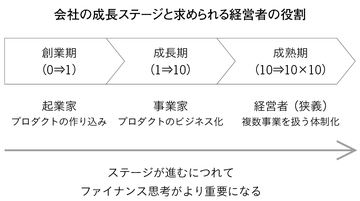

ビジネスモデルを成立させようと試行錯誤している初期段階のスタートアップの場合、先行投資による支出が先に発生するため、利益の創出に時間がかかります。あまりに事業が小さな段階で無理に利益を創出しようとすると、会社の規模が小さいビジネスに最適化してしまい、スケールする事業を構築できない状態に陥ってしまうのです。そこで多くのスタートアップは利益の創出を後回しにし、利用者数や売上の成長を重視する傾向にあります。そのような支出が先行する段階の企業を支えることが、VCの重要な役割であるともいえます。

VCは、スタートアップの成長性を重視します。成長の結果、損益分岐点を超えて将来的に多くの利益が創出されることを期待できさえすれば、たとえ現時点では利益が出ていなかったとしても、VCは資金を投じることでしょう。

この際、「成長性」を測るにあたって顧客数や取引回数といった中間指標を重視すべき事業もありますが、最もわかりやすいのは売上の成長です。売上が伸び続けていれば、先行投資が落ち着いた後は、利益がどんどん創出されるであろうという考えです。この考え方自体は誤ったものでもありませんが、有利な条件でVCから資金を調達するために、スタートアップ側がPLを作ることを意識し始めると、投資対効果の悪い施策を打ってでも顧客数を増やして売上を増やそうといった発想に陥ってしまいかねません。

上場時の株価を上げようと働くゆがんだインセンティブ

売上至上主義的なPL脳は、上場のタイミングにも見られます。スタートアップが上場する際、新規に公募する株式や売り出す株式を幹事となる証券会社がいったんは引き受け、それを一般の投資家に販売するといったプロセスをたどります。このとき、証券会社としては「この会社は成長性がある」といったセールストークができないことには意図した株数を売却することができないため、スタートアップに対して売上や利益を上げることを期待します。

また多くの場合、上場時の株価はPER(株価収益率〈Price Earnings Ratio〉:時価総額÷純利益、または株価÷1株あたり利益)を根拠に設定されます。上場するスタートアップの同業であると見なされる上場企業のPERを参考値とし、その参考値とスタートアップの直近の1株あたり利益を掛けることで、株価が算出されるのです。中には赤字で上場するスタートアップもありますが、そうした場合にPERではなくPSR(株価売上高倍率〈Price to Sales Ratio〉:株価÷1株あたり売上)などの代替数値を参考に、公募時の株価が設定されることもあります。

上場時に持分比率の減少を最小限に留めつつ、より多くの資金を調達するためには、株価を上げる必要があります。そのために、純利益をなるべく多く創出しようとするインセンティブが、スタートアップの経営者には働きます。これが利益至上主義的なスタートアップのPL脳です。

スタートアップの場合、上場時の会社を評価する尺度が、そもそもPL脳に即しているのです。またより多くの資金を得るためには、VCがもつPL脳的発想に合わせるのが合理的であるという状態にあります。

会社の局面によって、「売上を重視する」「利益を重視する」といったメリハリをもつこと自体は決して悪いことではありません。ですが、スタートアップのPL脳は半ば外部から押し付けられたものであるということは、常に意識しておく必要があります。また、スタートアップを取り巻く人々がもつPL脳に適合することによって会社のスムーズな成長の妨げになるといった事態が生じぬよう、起業家は注意しなくてはならないのです。