NISAや、個人向けの確定拠出年金(iDeCo)、さらに、会社で加入する企業型の確定拠出年金(企業型DCなどと言います)など、自分で、お金を運用(育てる)ための制度が多くなってきました。

その制度を利用するときには、必ず「投資信託」という商品が入っています。この投資信託(とうししんたく)とはいったいどんなものなのでしょうか?

『新・投資信託にだまされるな!』や、『税金がタダになる、おトクな「つみたてNISA」「一般NISA」活用入門』など著者累計45万部、大ベストセラーの著書がある竹川美奈子さんが、5年ぶりに改訂した『改訂版 一番やさしい!一番くわしい!はじめての「投資信託」入門』を上梓。

連載では、この新刊から、本当に良い投資信託をえらぶコツをご紹介します!

運用管理費用(信託報酬)はわずかな差でも運用への影響大!

第1回はこちら!

前回は、投資信託の手数料について、主なものは2つだ、とご説明しました。

今回はその2つのうちの1つ、「運用管理費用」(信託報酬)を詳しく説明しましょう。

「運用管理費用」というのは、以前は「信託報酬」と言われていました。

この運用管理費用(信託報酬)は主に運用にかかる手数料として投資家が間接的に負担する費用です。投信の手数料の中でいちばん重視したいのがこの運用管理費用です。投信を保有する間ずっと信託財産から差し引かれ、運用成績を押し下げる要因になるからです。

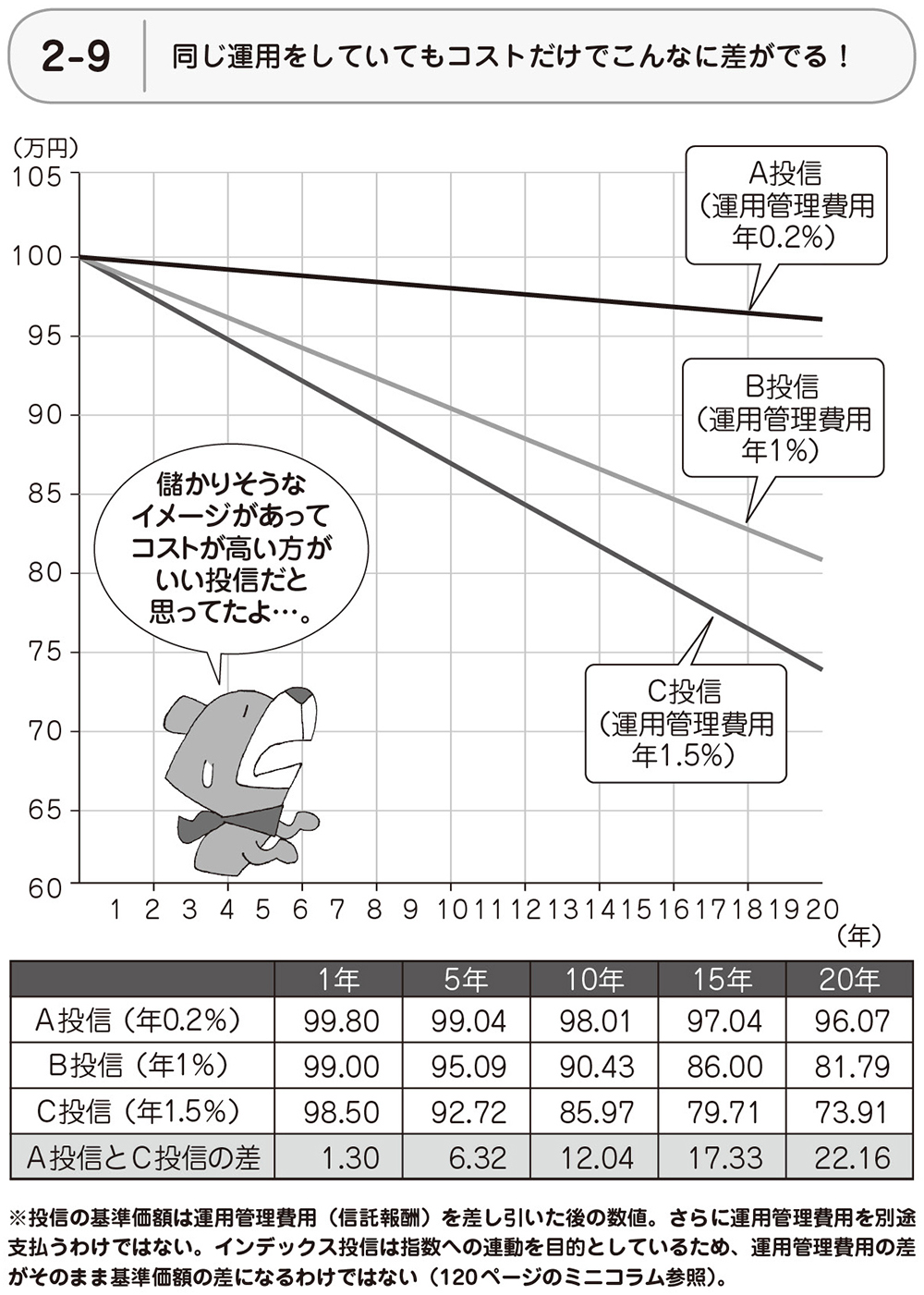

下記の図は100万円を投資して元本が変わらなかった場合(=リターンがゼロの場合)に、運用管理費用の違いがどのくらい投信の資産額に影響を与えるかを表したものです。

運用管理費用の異なる3つの投信(Aは年0.2%、Bは1%、Cは1.5%)にそれぞれ100万円を投資したとします。最初の1年ではAとB、Cの差はほとんどありません。しかし、20年後には低コストのA投信が約96万円なのに対し、B投信は約82万円、C投信は約74万円となり、AとCでは20万円以上の差が開いてしまいます。ここではわかりやすいように、購入時手数料はゼロで計算しています。

上記のように、運用管理費用が運用成績に与えるインパクトは予想以上に大きいことがおわりいただけると思います。同じタイプの投信で同程度の運用成績であれば、コストの低いほうが有利に働きます(図の下の注参照)。運用管理費用は商品ごとに違い、「交付目論見書」(詳細は第5章)には、運用会社、販売会社、信託銀行にそれぞれどのような配分で割り振るかという内訳も書かれています。