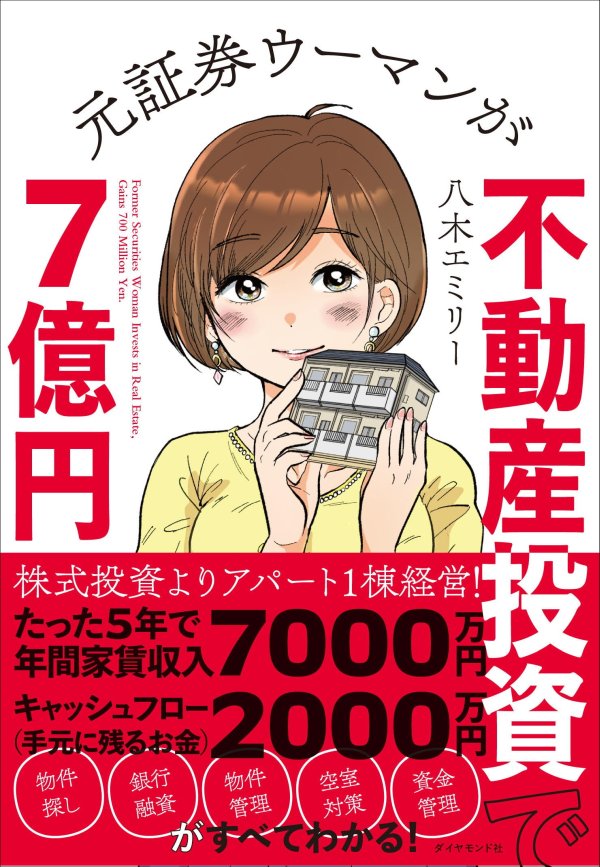

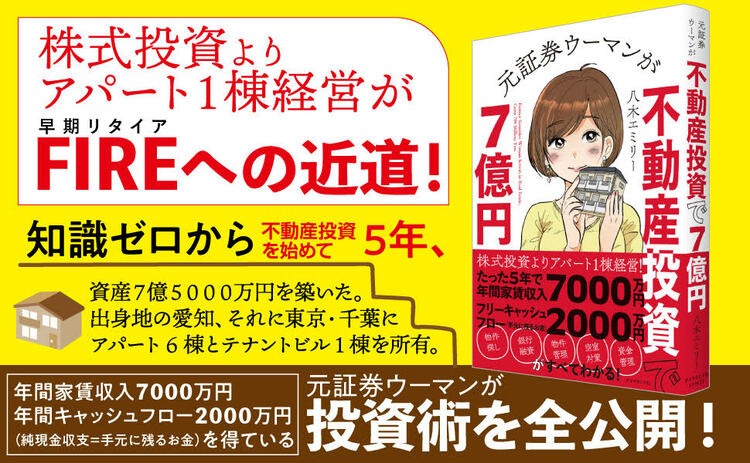

株式投資よりアパート1棟経営がFIRE(経済的自立と早期退職)への近道!

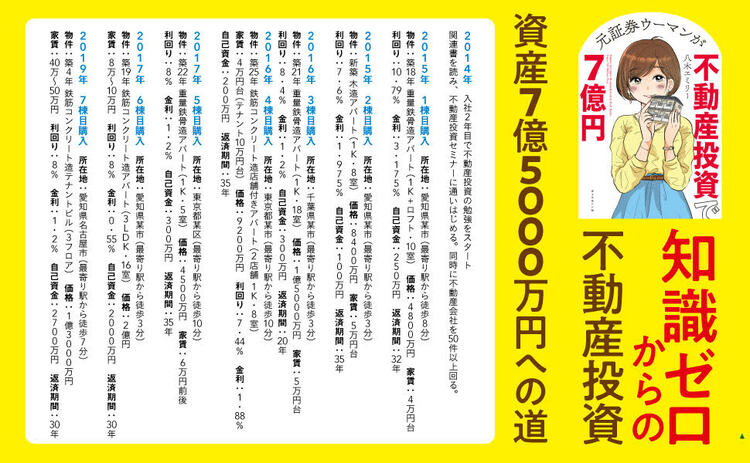

不動産投資を始めて5年、アパート7棟を保有、資産7億5000万円を築いた。目標は、40歳までに資産100億円を築くこと。経済が疲弊した愛着のある地元を自分の力で再生する資金作りのためだ。現在、年間家賃収入7000万円、年間キャッシュフロー(手元に残るお金)2000万円を得ている『元証券ウーマンが不動産投資で7億円』の著者が、知識ゼロから不動産投資で安定的に資産を増やせる方法を徹底指南する。

Photo: Adobe Stock

Photo: Adobe Stock

「財務3表」でお金の流れを

“見える化”しておく

不動産投資で順調に資産を増やすために欠かせない実務的なことを3つ、これから順番に説明していきましょう。

1つ目は、「資産」と「負債」の状況を表す「貸借対照表」(バランスシート)をつくることです。

不動産投資は「金融機関から借金するのはリスクが高そう」「お金のやりくりが難しそう」と思っている人は多いはず。

でも実際のところ、誰にでも簡単につくれる貸借対照表で資産と負債を“見える化”しておけばリスクは回避できます。

貸借対照表は、図表のように左側に「資産」(土地・建物価格の総額)、右側に「負債」(金融機関からの借入金総額)を記入するだけ。

資産と負債の差額が「純資産」(自己資金)になります。

この自己資金を増やしていくことが1つの大きな目標となります。

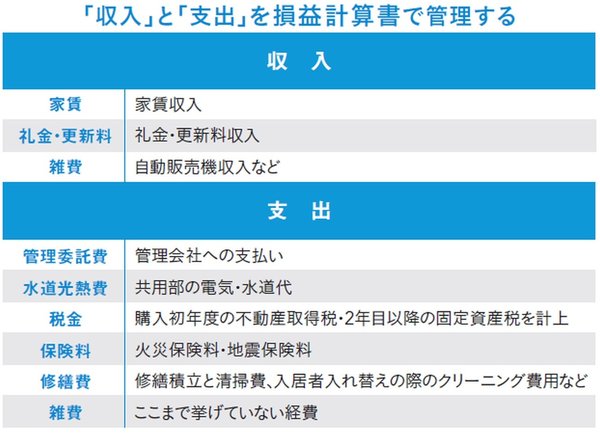

2つ目は「損益計算書」をつくることです。

損益計算書というと、ちょっと難しく感じるかもしれませんが、実はこれも簡単です。

ざっくりいうと、物件ごとに「収入」「支出」を算出するだけです。

私は7棟所有していますが、エクセルを使って物件ごとに収入(家賃など)と支出(管理委託費、共用部の電気・水道代、税金、保険料、清掃費、雑費などの運営費)を記入してチェックしています。

物件ごとにお金の出入りを“見える化”しておくと、「この物件はこの経費が他の物件より多いな」「清掃費は管理会社よりシルバー人材センターに頼んだほうが安い」「自動販売機を設置して毎月1万円くらい収入を増やそうかな」など、収入と支出を見直しやすくなります。

3つ目は、「NOI」(ネット・オペレーティング・インカム=営業純利益)と「キャシュフロー(純現金収支=手元に残るお金)」の計算です。

これは損益計算書をつけていれば、簡単に算出できます。

「NOI」とは、年間の収入(家賃収入)から支出(運営経費)を差し引いた「営業純利益」のことで、物件の収益性(いわば実力)を示します。

この「NOI」から「ローン返済額」を差し引いたものが、キャッシュフローです。

キャッシュフローは、年間家賃収入の最低3%を目安にしています。

急に修繕費が発生したりして、想定外の支出があっても、「キャッシュフロー3%」を確保しておけば安心です。

不動産投資に関わるお金の流れを、「貸借対照表」「損益計算書」「キャッシュフロー」で把握できるようになると、次の不動産投資に向けた事業計画もより戦略的に立てられるようになります。

「数字が苦手」という人でも、アプリやクラウドサービスを使えば、ほとんどのことは自動で計算できます。

財務管理は、物件を購入する前の返済シミュレーションや事業計画書をつくるところからはじまりますから、この財務3表に慣れるようにしましょう。

1989年愛知県生まれ。2013年大学卒業後、野村證券入社。配属された東海地方で新人にして営業成績トップとなり、社内最年少でセミナー講師に抜擢される。出身地の経済が疲弊し、将来的に自分の手で地域活性化をするという大きな目標を掲げ、その資金獲得のため不動産投資をはじめる。40歳までに資産100億円を築き、財団を設立して地元を活性化するのが目標。2015年、26歳で1棟目となる中古1棟アパートを購入。その後も1棟買いを続け、入社4年目に退社。現在は7棟68室(総資産7億5000万円)のオーナーとして、年間家賃収入7000万円、年間2000万円のキャッシュフロー(手元に残るお金)を得ている。2021年夏に有料メルマガ「お金ビギナーのためのマネ活部」をスタート予定。お問い合わせ等は、こちらのアドレスまで(info-emily@diamond.co.jp)。