「資本コスト」「コーポレートガバナンス改革」「ROIC」といった言葉を新聞で見ない日は少ない。伊藤レポートやコーポレートガバナンス・コード発表以来、企業には「資本コスト」を強く意識した経営が求められている。では、具体的に何をすればいいのか。どの経営指標を採用し、どのように設定のロジックを公表すれば、株主や従業員が納得してくれるのだろうか?

そこで役立つのが『企業価値向上のための経営指標大全』だ。「ニトリ驚異の『ROA15%』の源泉は『仕入原価』にあり」「M&Aを繰り返すリクルートがEBITDAを採用すると都合がいいのはなぜか?」といった生きたケーススタディを用いながら、無数の経営指標の根幹をなす主要指標10を網羅的に解説している。すでに役員向け研修教材として続々採用が決まっている。

そんな『経営指標大全』から、その一部を特別に公開する。

Photo: Adobe Stock

Photo: Adobe Stock

日本ペイントは

「日本有数のグローバル企業」

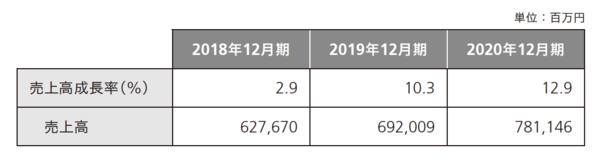

図表1 日本ペイントホールディングスの連結売上高成長率(IFRS)

図表1 日本ペイントホールディングスの連結売上高成長率(IFRS)

日本ペイントホールディングス(以下、日本ペイント)はその企業名から連想すると、日本の塗料事業という成熟産業において、足掻きもがいている姿をイメージするかもしれない。しかし、実態は日本企業の中でも類まれなグローバル成長戦略をまい進しようとする企業である。

2021年3月5日に発表された「日本ペイントグループ 新中期経営計画(2021-2023年度)」の資料には、「売上・利益成長」、「CAGR(年平均成長率)」、「オーガニック売上成長」の文字が満遍なくちりばめられている。対外的に個別具体的にここまで細かく売上高成長率の目標を開示している企業は、筆者が知る限りあまり存在しない。

日本ペイントのM&Aによる拡大戦略は、2014年にシンガポールのWUTHELAM HOLDINGS LIMITED(ウットラム)との間の合弁会社8社およびそれらの子会社38社を連結子会社化したことに端を発する。

その後は2016年にドイツの塗料メーカーBOLLIG & KEMPER GMBH & CO.KGを完全子会社化、2017年に中国の塗料メーカーHUIZHOU CRF PAINT CO., LTD.(現GUANGDONG NIPPON CRF TECHNICAL MATERIALS CO., LTD.)を連結子会社化、同じく2017年にアメリカの塗料メーカーDUNN-EDWARDS CORPORATIONを完全子会社化、2019年にはトルコの塗料メーカーBETEK BOYA VE KIMYA SANAYI ANONIM SIRKETIを連結子会社化、オーストラリアの塗料メーカーDULUXGROUP LIMITEDを完全子会社化した。

そして2021年1月にはついに、ウットラムとのアジア合弁事業の完全子会社化およびウットラムのインドネシア事業の買収を実現した。その際、日本ペイントはウットラムに対する第三者割当増資に応じることで、ウットラムによる出資比率58.7%の連結子会社となった。

2014年以降はM&Aによる世界戦略と言っても過言でない日本ペイントの動きだが、買収で重要なことは、PMI、すなわちPost Merger Integrationにおいて、買収後の企業価値の持続的な成長を実現することにある。成熟する日本から、成長する海外市場へとM&Aにより一気に事業領域を拡げた以上、ここからはトップラインの有機的な成長率を語ることが、自社のコミットメントを伝えるのにもっとも明瞭であろう。