FCFを3つの要素に分解して

アマゾンの強みを探る

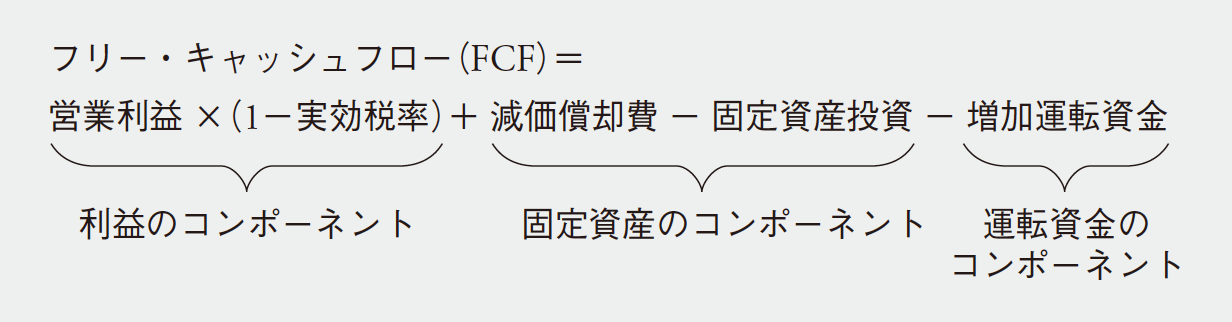

ではアマゾンはFCFの持続的な成長を、具体的にどのように実現しているのだろうか。ある企業におけるFCF成長の源泉を探るには、FCFを3つのコンポーネントに分けて考えるのが最善である。

要素1 利益のコンポーネント

AWSが営業利益の「6割」を稼ぐ

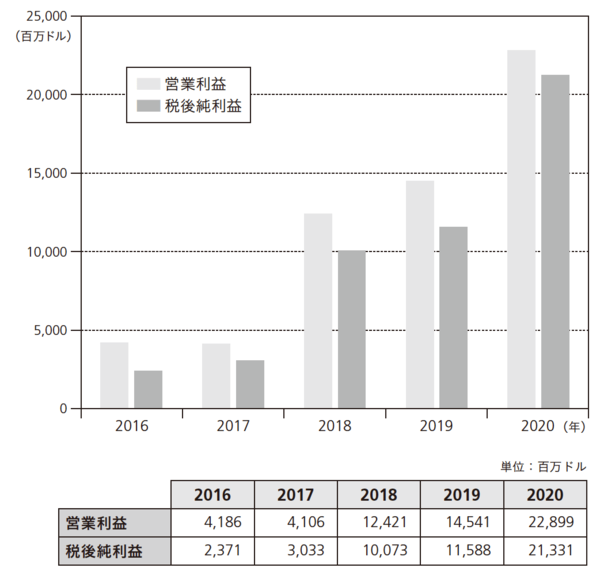

アマゾンの営業利益、および税後純利益は、過去5年間、一貫した右肩上がりの成長を遂げている(図表5)。

図表5 米アマゾン・ドットコムの営業利益と税後純利益

図表5 米アマゾン・ドットコムの営業利益と税後純利益

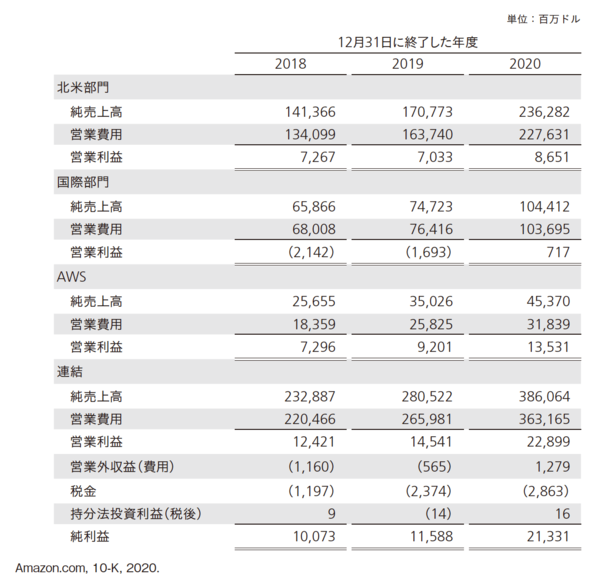

図表6に示すように、アマゾンの稼ぎ頭は、物販を中心とした北米部門や国際部門ではなくAWS部門だ。AWSは、コンピューティング、ストレージ、データベースなどのインフラストラクチャテクノロジーから機械学習、AI、データレイクと分析、IoTなどさまざまなサービス、機能をクラウドで提供している。

図表6 米アマゾン・ドットコムの連結セグメント情報

図表6 米アマゾン・ドットコムの連結セグメント情報

AWSの売上高は物販ではなくサービス収益のため、連結売上高3860億ドルのわずか12%に過ぎない。しかし、固定費が中心となる費用構造のため、固定費を大きく超えた収益はすべて利益となる。物販と比べても圧倒的に高い売上高営業利益率30%によって、アマゾン全社の営業利益の6割近くを稼ぎ出している。FCFの1つめのコンポーネントとなる利益の源泉は、物販ではなくAWSであることが判明する。

それに比べると、ネット通販を主体する北米部門の売上高営業利益率は3.7%、国際部門は同0.7%と著しく低い。新型コロナ感染症の巣ごもり消費が始まる前の2019年度までは、国際部門は赤字を計上し続けていた。

アマゾンの基本戦略の1つは低価格戦略にある。リアル店舗、ネット通販にかかわらず、小売業である以上、商品そのものでの差別化は容易でない。製造小売業のように自社オリジナル品を中心に展開する小売業であればいざ知らず、アマゾンは自社オリジナル品にはそこまで熱心ではない。

それよりも、低価格、即時配達、利便性の高い機能や、タイムリーな顧客サービスに重きを置いている。低価格に重きを置く以上、薄利多売な決算となるのは避けられない。いやむしろ物販での大きな利益は、端から大きくは期待していないとも受け取れる利益構成である。売上高が40兆円を超えるアマゾンの利益は、私たち消費者が直接的に顧客とはならないAWSが稼ぎ出しているのである。

要素2 固定資産のコンポーネント

巨額の固定資産投資を行うも、それを超える営業CFの拡張

アマゾンが定義するFCFによると、固定資産投資額は、2019年度は126億ドル(売上比4.5%)、2020年度は350億ドル(同9.1%)と決して少なくはない。ファイナンス・リースの元金返済額も広義の固定資産投資額としてとらえた2つめのFCF計算式に基づくと、2019年度は223億ドル(売上比8.0%)、2020年度は457億ドル(同11.8%)と、もはや一般的な製造業でも行わないような巨額の投資規模に達している。

アマゾン=バーチャルカンパニーなので投資は要らない、というのは創業間もない頃のアマゾンの話であろう。アマゾンはもはや、ネット企業としては世界有数の固定資産への投資を毎年行う巨大な装置産業である。

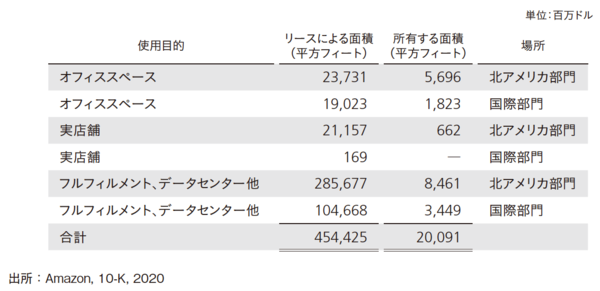

アマゾンの固定資産投資の中身は、物流施設とデータセンターを中心としたものである。アマゾンのアニュアルレポートでは保有する施設について、図表7の概要が記載されている。

図表7 米アマゾン・ドットコムが保有する固定資産の面積一覧

図表7 米アマゾン・ドットコムが保有する固定資産の面積一覧

物流施設(フルフィルメント)とデータセンターを合算した総面積は、全社で所有(リース、所有の両方を含む)する施設の面積の85%に達している。これら施設の大部分はリースによって保有していることもわかる。アマゾンが2つめ、3つめのFCFの算定において、リースを含めた数値を開示していた理由が明白となろう。

金額は大きくないものの、オフィススペースや買収したホールフーズ(高級食品スーパー)のリアル店舗は、リースだけでなく自社の所有物件も一定比率見られる。これらリースではなく自社が所有する固定資産は、FCFの投資CFの中で、固定資産投資額として控除されるものである。

アマゾンの即時配達や、第三者ベンダーを一覧表示する品ぞろえの豊富さは、私たち消費者にとってアマゾンの魅力に他ならない。そうした優れたサービスの根幹をなすものは、物流施設への投資であるが、これを単年度ベースで十分回収するFCFを今のアマゾンは生み出している。ホールフーズをグループに取り込んだことも、品ぞろえの拡張のみならず、物流拠点の機能拡張に多大に貢献していよう。

一方、クラウドで提供するAWSがもはやアマゾンの稼ぎ頭である以上、データセンターへの投資は不可欠である。アマゾンのアニュアルレポートによると、売上高は全社の12%に過ぎないAWS部門だが、固定資産は全社保有額1131億ドルに対して、28%を占める321億ドルに達している。固定資産に関わる減価償却費も全社162億ドルに対して、47%を占める76億ドルと非常に高い。AWS部門がデータセンターで所有するサーバーなどの償却年数の短さも、同部門の償却負担の大きさとなって表れていよう。

この事実は、先のAWS部門の売上高営業利益率30%が、EBITDAマージンでは46%と大きく伸びることを示唆している。AWSは顧客から徴収する収入のほぼ半分をEBITDAとして稼ぐ力を有しているのだ。

新型コロナ感染症の影響によって、家にいる時間が長くなった読者でも、アマゾンでの買い物はしていないという方もあるだろう。その代わりネットフリックスで動画を楽しんだり、ズームで仕事や会議を行うことが多くなったりするというのであれば、実はアマゾン無しではコロナ禍の1年を送ることはできなかったことを露呈している。

ネットフリックスの動画配信サービスも、ズームのオンライン会議提供サービスも、アマゾンのAWSのテクノロジーを用いて供給されている。数多くの政府や企業、公的機関や大学などもAWSを用いてさまざまなサービスを提供している。もはやアマゾンなしでは1日も過ごすことができないというのが、世界の実態なのである。

そのためのインフラ投資として、固定資産投資額はアマゾンのFCFを押し下げる要素だが、それをも超える営業CFの拡張によって、FCFはプラスで成長を続けているのである。

要素3 運転資金のコンポーネント

仕入先への支払期限の前に顧客から資金を回収

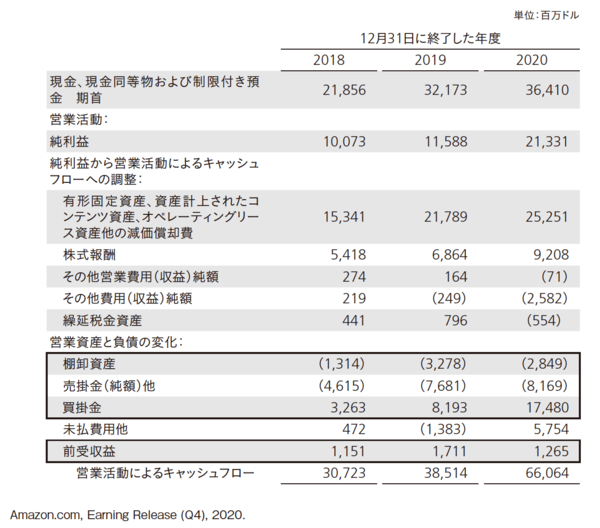

アマゾンのCF計算書の営業CFの中で、運転資金(売上債権+棚卸資産ー仕入債務ー前受収益)に注目すると、

2018年度 15億ドルの運転資金拡大(営業CFにマイナス影響)

2019年度 10億ドルの運転資金拡大(営業CFにマイナス影響)

2020年度 77億ドルの運転資金縮小(営業CFにプラス影響)

という推移を示している(図表8)。

図表8 米アマゾン・ドットコムが生み出す運転資金からのキャッシュフロー

図表8 米アマゾン・ドットコムが生み出す運転資金からのキャッシュフロー

前受収益はAWSやアマゾンプライム会員の顧客からの前受に相当するもので、これもFCFにプラスに寄与するものである。未払費用にはさまざまなものが含まれるため、ここでの運転資金の算出からは除外した。

一般的に売上高が成長している限り、売上債権も棚卸資産も仕入債務も増加する。前者2つの増加はCFの悪化要因になるが、仕入債務の支払いサイトの長期化によって、何とか運転資金によるCF流出を抑制しようとする試みが求められる。

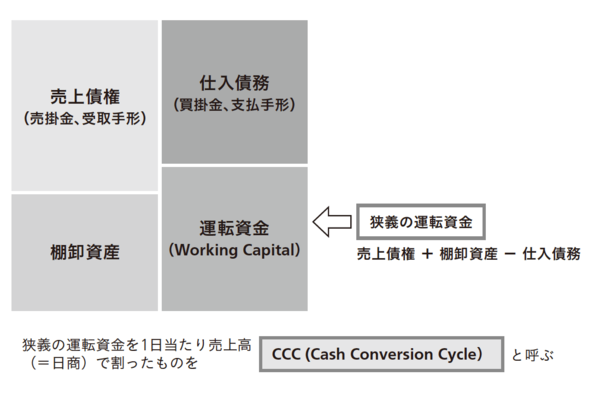

売上債権+棚卸資産ー仕入債務を日商で割ったものをCash Conversion Cycle(CCC)と呼び、「CCCの短期化」「CCCを○日以内目標」といった経営指標を語る日本企業も多い(図表9)。

図表9 CCCの計算方法

図表9 CCCの計算方法

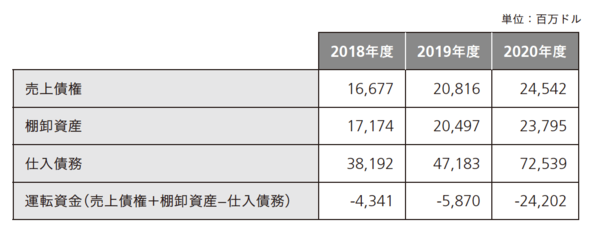

ところがアマゾンは、過去3年度の12月末現在の運転資金を算出すると、いずれもマイナスの値となる(図表10)。つまり、棚卸資産に振り向けられたキャッシュと、顧客からの未入金(主に対クレジットカード会社)のキャッシュの合計額より、サプライヤーに対する未払額が大きいというわけだ。これは事業活動における最高の資金繰りとも言える。

図表10 アマゾンの運転資金は3期連続マイナスに成長

図表10 アマゾンの運転資金は3期連続マイナスに成長

顧客からの入金があるまでサプライヤーに支払わない、むしろ負の運転資金を生み出しているとあれば、アマゾンが成長するにしたがって、営業利益だけではなく、運転資金からもキャッシュフローが生み出されるというわけである。

アマゾンが運転資金のコンポーネントで伝えたいことはずばりこの事実である。アマゾン自身もアニュアルレポートの中で、「我々の事業モデルによって、我々の在庫の回転は速く、キャッシュを生み出す営業サイクルを保持しています。在庫の回転が速いため、仕入先への支払期日が来る前に、顧客からの売上の回収を平均して済ませています」と記載している(*2)。

個人相手のクレジットカードを中心とした早期の資金回収、豊富な品ぞろえを提供しながら、ITと物流と他ベンダー在庫を駆使した、適切な在庫コントロール、そして自社が仕入れた在庫に関しては、支払いの長期化を実現できるだけの対サプライヤーへの交渉力の高さ。これらすべてが、アマゾンの運転資金は、キャッシュフローを減じるものでなく、キャッシュフローを拡張し、企業価値向上をもたらす原動力となることにつながっていく。