Photo by Akio Fujita

Photo by Akio Fujita

売れる商品が出るたびに、販売シェアが目まぐるしく入れ替わる乗り合い代理店業界。そうした中で、一度は沈静化したかに見えた手数料合戦が再び勃発。手数料の多寡でそう簡単にシェアがひっくり返るわけではないが、背に腹は代えられぬ生保が出始めたのも事実だ。特集『選別される 生保・損保・代理店』(全28回)の#18では、高額手数料の実態に迫った。(ダイヤモンド編集部編集委員 藤田章夫)

初年度手数料200%超えが続々

再び手数料競争が激化

代理店店主A:「初年度手数料率が200%を超える生保がどんどん出てきたよね」

代理店店主B:「そのぶん、次年度手数料率が1%しかない生保もあるよ。L字じゃなくてI字だね。しかも、みなし年払いの生保もあるからねぇ」

代理店主A:「募集人には言えないなあ。この手数料だと比較推奨をゆがめちゃいかねないから」

代理店主B:「でも、黙っていると、われわれが搾取していると言われそうだよね……」

代理店主A:「確かにね。募集人が移籍するのはたいていお金の話だからねぇ」

代理店主B:「いくら品質基準に対するコミッションが上乗せされているとはいえ、ありがたいけど本当に悩ましいよね」

かつて乗り合い代理店に支払われる高額手数料が問題となった。あたかも顧客の意向に沿ったかのような提案を装いながら、実は手数料の高い保険商品に巧みに誘導していたからだ。

その後、保険業法が改正され、顧客の意向を把握し、比較可能な商品を提示した上で比較推奨販売することが義務付けられた。他にも、監督指針の改正やガイドラインの整備が行われたことで、正常化に向かっていった。

加えて、生命保険各社が乗り合い代理店を買収する動きが活発化したことで、各生保の手数料を含めた施策がすぐに筒抜けとなり、「○○生命が比較推奨をゆがめるような手数料を提案している!」などといった情報が、あっという間に業界内を駆け巡るようにもなった。

そうこうするうち、手数料の話題は減ってきたが、ここ最近、冒頭のような会話が交わされることが増えてきた。ちなみに、代理店主Bの言うみなし年払いとは、顧客が1年間保険料を支払ったと見なして、手数料が一括で支払われることをいう。

かつて乗り合い代理店市場のプレーヤーといえば、外資系生保と損害保険会社の子会社生保がメインで、大手生保では、住友生命保険の子会社のメディケア生命保険ぐらいだった。

そこに、第一生命保険が損害保険ジャパンから損保ジャパンDIY生命保険を買収し、ネオファースト生命保険に衣替えした後に、日本生命保険がはなさく生命保険を設立。そして、今や中堅生保になってしまったが、朝日生命保険は代理店部門を独立開業させて、なないろ生命保険を開業した。

急拡大を続けてきた乗り合い代理店市場に、巨大資本をバックに控えた子会社生保が殴り込みをかけてきたわけだ。

その影響は大きかった。他社商品を研究し尽くした商品を投入し、代理店が販売しやすいような事務フローを構築、中には引き受け審査の基準を大幅に緩めるなどして、市場を席巻するようになったのだ。

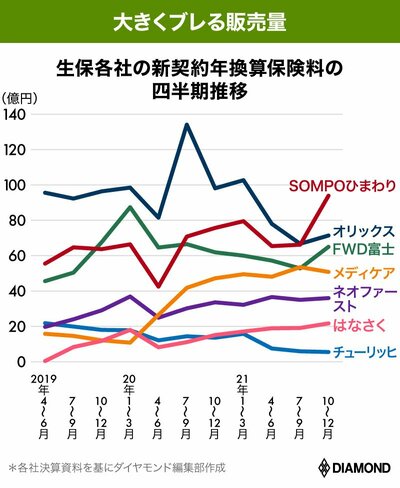

一方の乗り合い代理店側も、比較推奨販売システムの導入が広がってきたことで、売れる商品に偏りが出ることが多くなった。いきおいヒット商品が出ればシェアは急拡大し、それまでの売れ筋商品が急に売れなくなる事態が恒常化。下図のように、販売量が大きく変動するようになっている。

とりわけ外資系生保は、日本市場に疎い本国やアジアヘッドからのトップラインに対する圧力が強く、無理をさせられるケースが少なくない。だが、医療保険やがん保険など主戦場といえる商品群においては、「将来的な支払いリスクに対してとても慎重なため、競争力のある商品を出せない」と、複数の外資系生保の幹部はため息をつく。

いきおい営業サイドの声が大きくなり、業務品質の高い代理店には多額のコミッションを払うことで、少しでも売り伸ばそうと考えるケースが増えている。そうしたことが、再び高額手数料が増えている背景にあるといえるだろう。

では、どれくらい高額な手数料が支払われているのだろうか。次ページでは、ダイヤモンド編集部が調査した、生保9社の最高ランクとされる手数料率を明らかにしていこう。