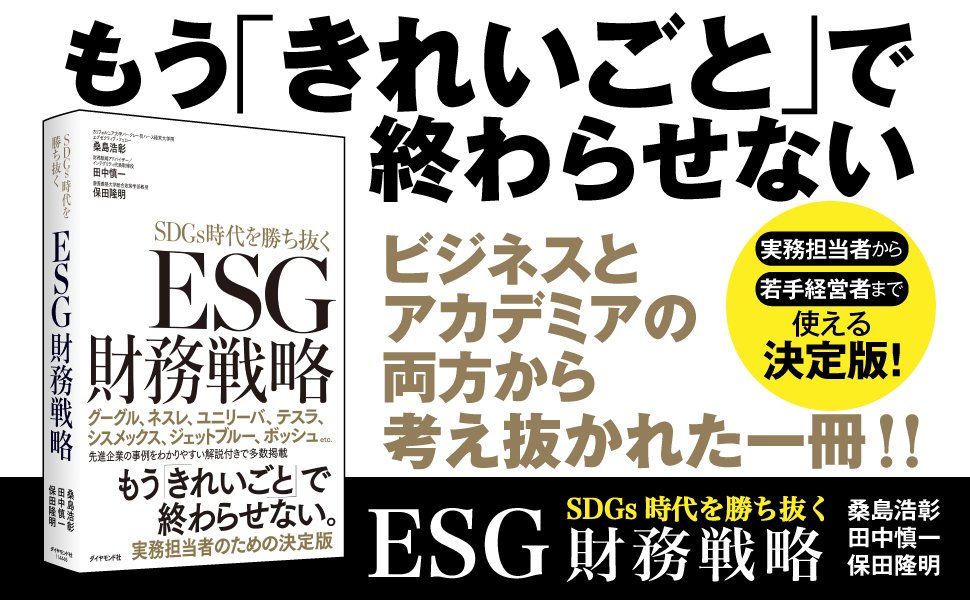

多くの企業が取り組む「ESG経営」。社会での重要性は高まっているものの定着しているとは言いがたい。しかし、すべてのステークホルダーの利益を考えるESG経営こそ、新規事業の種に悩む日本企業にとって千載一遇のチャンスなのである。企業経営者をはじめとするビジネスパーソンが実践に向けて頭を抱えるESG経営だが、そんな現場の悩みを解決すべく、「ESG×財務戦略」の教科書がついに出版された。本記事では、もはや企業にとって必須科目となっているESG経営の論理と実践が1冊でわかる『SDGs時代を勝ち抜く ESG財務戦略』より本文の一部を抜粋、再編集してお送りする。

Photo: Adobe Stock

Photo: Adobe Stock

ますます重要になる企業のIR活動

――日本でもESG/SDGsへの取り組みが少しずつ拡がっていますが、企業にとってなにか変化はあったのでしょうか。

はい。企業はESG/SDGsへの取り組みを積極的に、かつ、わかりやすくステークホルダーに知らせる必要が出てきました。

これまで上場企業が公表する財務関連情報といえば、日本では有価証券報告書、アメリカでは10-Kといった各国の監督当局が定めたルールに則った開示が中心でした。有価証券報告書や10-Kには定性的な情報も記載されていますが、投資家が関心を持って見るのは、もっぱら貸借対照表(B/S)、損益計算書(P/L)、キャッシュフロー計算書(C/F)から構成される財務3表だったといえるでしょう。

ところが、株主第一主義が見直され、ステークホルダー資本主義の考え方が唱えられるとともに、ロングタームの経営課題であるESGへの対応が企業に求められてくると、ステークホルダーは財務情報だけを見ても企業のサステナビリティや長期的な価値創造の実力を評価することが難しくなります。そこで重要になってくるのが財務情報以外の非財務情報(ESG情報)となるわけです。

上場企業は非財務情報に関して、「統合報告書」(財務情報と非財務情報を合わせ、持続的な価値創造ストーリーを統合的に報告しているため統合報告書と呼んでいます)や「ESGレポート」「サステナビリティレポート」「CSRレポート」といった各社ごと実情に合わせた名称を付した報告書(以下、すべてまとめて「統合報告書等」と呼びます)を公表しています。

この統合報告書等では、企業のESG課題を特定し、リスクと事業機会を明確にしつつ、経営戦略への組み込み、事業ポートフォリオマネジメントなどの経営資源・資本配分戦略の構築、戦略の進捗を示すKPIの設定と価値創造の達成度を自己評価した一連の内容を説明しています。

企業の熱意と個性が出る非財務情報

各国の監督当局が定めた規制や国際財務報告基準IFRSに則って、決められたルールどおりに作成すれば事足りる財務3表を中心とした財務情報とは対照的に、ESGやサステナビリティなどの非財務情報はGRIや統合報告書フレームワーク(かつてIIRCが公表したフレームワーク。後述)などの開示ガイドラインはあるものの各企業にかなりの自由度が与えられています。

自由演技が得意な欧米のグローバル企業はこれを前向きに捉え、各社が創意工夫を凝らして積極的な開示を行っている姿が目立ちます。これに対して、日本企業は決められた規定演技は得意ですが、自由演技が求められる非財務情報の開示に対する投資家からの評価はあまり思わしくありません。

上場企業にとってIR活動が重要であることは論を待ちませんが、近年では投資家がESGに関する非財務情報を重視しているため、従来にも増してステークホルダーとの丁寧なコミュニケーションの重要性がより一層高まっています。

「やっているフリ」は通用しない時代

――では、企業として、どのようにIR活動を進めていけばよいのでしょうか。

まず、挙げられるのが、いかに良く見せるかではなく、「いかに正直に真摯に対応するか」が大切であるということです。

よく考えてみてほしいのです。ステークホルダー資本主義もサステナビリティもESGも、企業と資本市場があまりにショートターミズムに陥っていたがゆえに環境や社会に多大な負荷をかけてきたことの反省のなかから生まれたうねりにほかなりません。

世界中のほとんどの企業がそうした外部不経済を内包する市場メカニズムの中で活動し、炭素依存度の高いビジネスを展開してきたのです。現時点でESGに関するすべての課題を100%完璧に仕上げている聖人君子のような企業などほとんど存在しないでしょう。

いってみれば、ESG/SDGsへの取り組みに関して、世界中のすべての企業がマイナスからのスタートです。そして、そのことを資本市場の関係者も消費者も地域コミュニティ、環境NGOもわかっています。

したがって、ESG/SDGsが中心となるファイナンス戦略のIRでは、自社にとって都合の良いところだけをきらびやかに魅せるのではなく、課題も客観的に分析し、事業機会につなげる戦略を明らかにする正直で真摯な姿勢が求められます。

つまり、ESG/SDGsの世界において、ステークホルダーは企業に対して「本物」であることを求めているのです。日本では少子化ばかりがクローズアップされるため霞んで見えますが、世界ではZ世代が全人口のおよそ3分の1を占めています。社会のあらゆるコミュニティや市場で存在感も影響力をも持ちつつあるのがZ世代といえるでしょう。

ダメな企業に押されるグリーンウォッシュの烙印

このZ世代はことのほか、うわべだけの見せかけを嫌うため、企業がオーセンティック(本物)であるかどうかを注視しています。言行不一致であればすぐに見抜きます。

したがって、企業がグリーンやサステナビリティ、SDGsを謳っておきながら、それらに整合しない行動をしていたり、それに反する事実が明るみに出たりすると、それはグリーンやサステナビリティ、SDGsのフリをしているだけの「グリーンウォッシュ」(エコなイメージの「グリーン」と、誤魔化しや上辺だけという意味のホワイトウォッシュを組み合わせた造語)という烙印を押されてしまいます。

オーセンティックであるというのは、長期的にESG/SDGsに取り組んでいくなかで今は至らない部分があったとしても、それを正直に課題として認め、改善に向けたアクションプランとセットで公表し、取り組むという真摯な姿勢を持つことです。ステークホルダーとの強固な信頼関係を構築するためには、オープンであり、透明性を備える必要があります。

2009年から2019年までの11年間にわたりCEOとしてユニリーバを率い、ESG/SDGsへの先駆的な取り組みと高い財務パフォーマンスの両立を実現したポール・ポルマン氏は、著書『net positive』(本書は日本では未翻訳です。2022年2月時点)のなかでこう述べています。

「透明性とは、すべてが正しいということではなく、オープンであること、そして、改善への道を歩むことを意味します」

(いずれも和訳は著者による)

CEOに就任した2009年当時は経営不振に陥っていたユニリーバをパーパス・ドリブンなサステナビリティ経営で復活させたポルマン氏の言葉だけに大変説得力があります。

これからの日本企業にも真剣に、そして正直に社会や課題に向き合うことが求められています。

本記事は『SDGs時代を勝ち抜く ESG財務戦略』より本文の一部を抜粋、再編集しています。