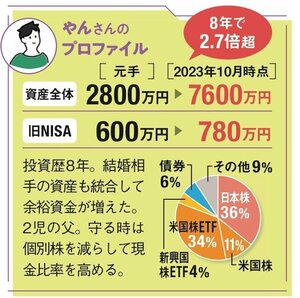

ザイの新NISA本の決定版『一番売れてる月刊マネー誌ザイが作った新NISA入門』の第5章では「勝ち組投資家10人の戦略」を紹介しています。その中から、すでに米国ETF(上場投資信託)で8000万円の資産を作ったやんさん(30代前半・会社員)の戦略を紹介。ETFと投資信託の違いなども解説。NISAの使い方について、まだ試行錯誤中の人はチェック!

米国に加えて成長が期待できるインドやベトナムも

米国株ETFや日本や米国の個別株で資産額を7600万円まで増やしてきたやんさん(30台前半・会社員)。しかし、新NISAは「ほったらかしで増えてほしい」ので、全世界株型の投資信託を積立てます。夫婦で計3600万円の非課税枠を5年で埋め、年利5%で運用できれば約25年で1億円。新NISAだけで老後資産をつくる計画です。

積立てるのは、これまでやんさんの資産増のエンジンとなった「米国株型」ではなく、「全世界株型」(オルカン)。オルカンにするのは、人口や経済が伸びる新興国にも分散したいから。オルカンに投資することで、インドやベトナムにも分散することができます。

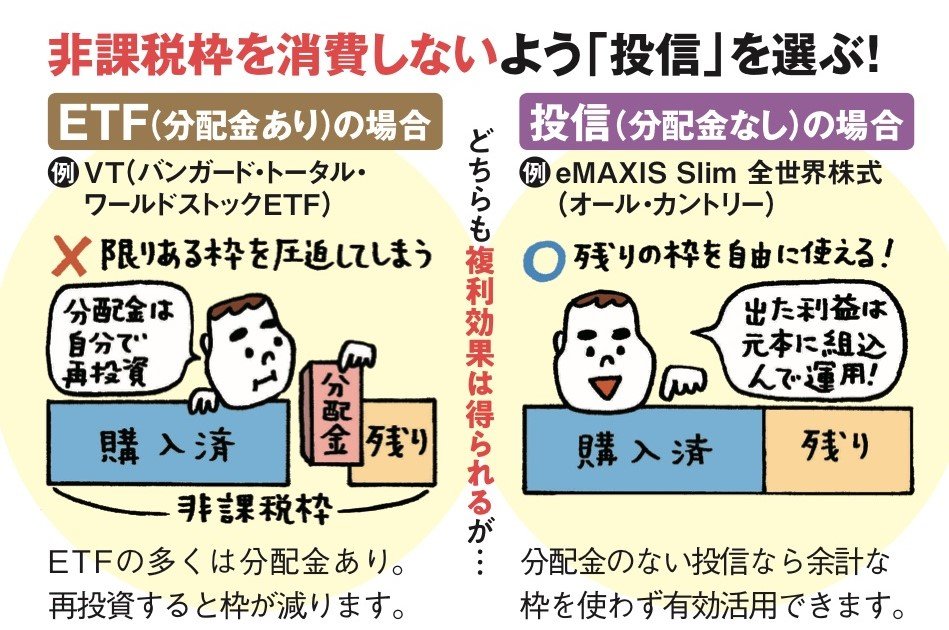

また、ETFではなく投資信託にした理由は、多くのETFは分配金を出しますが、会社員で給与収入があるやんさんには分配金は不要だから。分配金を再投資すると新NISAの限りある枠を圧迫してしまいます。非課税枠を効率的に使うため、分配金が出るETFより、出た利益を分配金として支払わず、自動的に元本に組込んで運用する投資信託を選びます。

このように、NISAで投資先を決める際には、NISA口座以外も含めた全体の資産の構成比を踏まえて考える必要があります。米国株に偏りすぎていたら、日本や他の先進国株、新興国も組入れてみるなど、全体のバランスを見て決めるのがいいでしょう。

※本稿は、ダイヤモンド・ザイ編集部編『一番売れてる月刊マネー誌ザイが作った新NISA入門』(ダイヤモンド社)から再構成したものです。