NISAや、個人向けの確定拠出年金(iDeCo)、さらに、会社で加入する企業型の確定拠出年金(企業型DCなどと言います)など、自分で、お金を運用(育てる)ための制度が多くなってきました。

その制度を利用するときには、必ず「投資信託」という商品が入っています。この投資信託(とうししんたく)とはいったいどんなものなのでしょうか?

『新・投資信託にだまされるな!』や、『税金がタダになる、おトクな「つみたてNISA」「一般NISA」活用入門』など著者累計45万部、大ベストセラーの著書がある竹川美奈子さんが、5年ぶりに改訂した『改訂版 一番やさしい!一番くわしい!はじめての「投資信託」入門』を上梓。

連載では、この新刊から、本当に良い投資信託をえらぶコツをご紹介します!

価格の変動が大きい=リスクが大きい!

第13回では「価格が変動する要因」としてのリスクについて触れましたが、投資するとき使われるリスクにはもうひとつの意味があります。

それは「その商品はどのくらい価格が変動するか」を示す「リスク(標準偏差)」です。

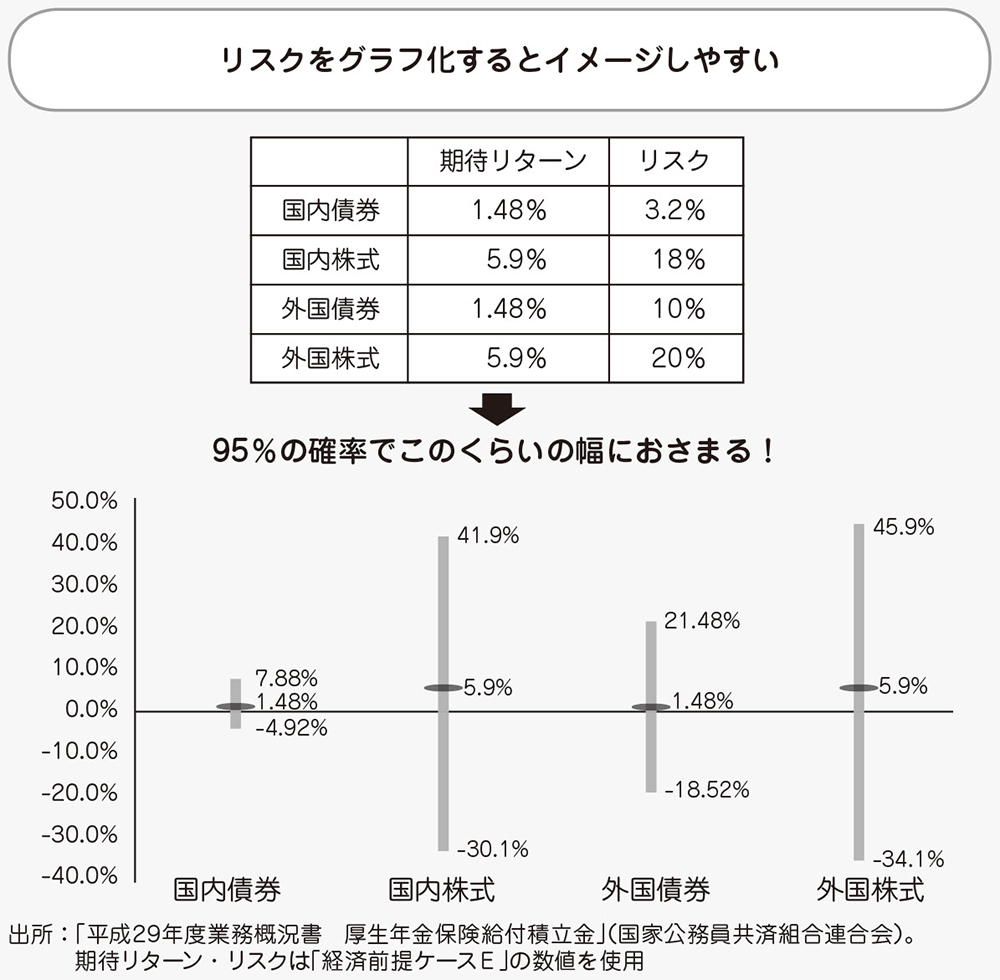

この数値が大きい(高い)ほど、価格が変動するときの幅が大きくなります。値動きが大きいわけですから、大きく値下がりすることもあれば、大きく値上がりすることもある投信は「リスクが大きい」ということになります。逆に、大きく下がらないけれど、大きく上がることもない投信はリスクが小さい、つまり値動きの幅が小さいということになります(下図)。

国家公務員の年金を運用する、国家公務員共済組合連合会(KKR)が出している、各資産の期待リターンとリスクの数値をもとに軽いイメージトレーニングをしてみましょう。投資したときの損益は95%の確率で「リターン±リスク×2倍」の範囲におさまるといわれています。ざっくり計算すると、下のグラフのようになります。

たとえば、外国株式(*)の期待リターンは5.9%、リスクは20%となっています。ちょっとむずかしいのですが、外国株式に投資をすると長い目でみると5.9%程度の収益が期待できるけれど、短期的には5.9%をはさんで上にも下にも20%の2倍(40%)変動する可能性があるということです。つまり、-34.1%から+45.9%の幅で変動するという意味で、要するに、短期的にはすごく値上がりすることもあるし、すごく値下がりすることもあるということです。*MSCIコクサイ・インデックスという22カ国の先進国の株式市場をカバーする指数を使用(指数についての詳細は本書(リンク)の74ページ)。

このようにリターンには必ずリスクもセットでついてきます。リスクとリターンは表裏一体なのです。逆に、国内債券は期待される収益はそれほど高くありませんが、リスクも小さいので、収益のブレ幅も小さくなります。要するに、大きくは儲けられない代わりに、大きく損をする可能性も低いということです。