Photo:Carl Court/gettyimages

Photo:Carl Court/gettyimages

年初から日経平均以上の上昇を見せている東証REIT指数。新型コロナの感染拡大はREIT市場に逆風だが、上値余地はあるのか。特集『決算直前 米国&日本 最強の投資術』(全13回)の#6では、昨年秋の時点で東証REIT指数の「2000ポイント回復」を予想していた「J-REIT」No.1アナリストの鳥井裕史・SMBC日興証券シニアアナリストに、今後のJ-REIT市場の見通しと投資戦略を聞いた。(ダイヤモンド編集部 篭島裕亮)

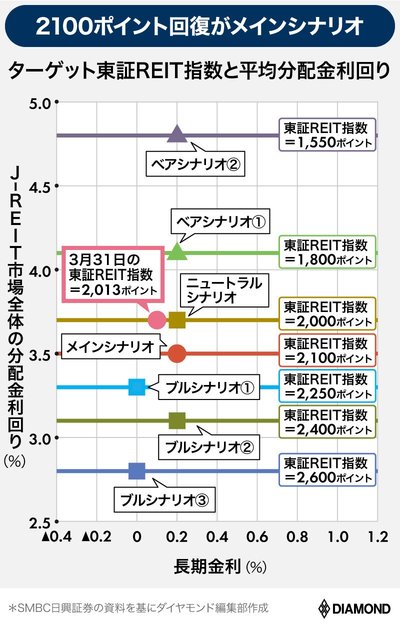

4.5%の分配金増加がメインシナリオ

金利低下なら2250ポイントも視野に

――昨年の秋から、早い段階での東証REIT指数の2000ポイント回復を予想されていました。見事に的中されたわけですが、今後の見通しについて教えてください。

とりい・ひろし/SMBC日興証券株式調査部シニアアナリスト。「Institutional Investor」誌の「All-Japan Research Team」REIT部門で2012~21年の10年連続1位。「日経ヴェリタス」誌の「アナリストランキング」REIT部門で16~21年の6年連続1位

とりい・ひろし/SMBC日興証券株式調査部シニアアナリスト。「Institutional Investor」誌の「All-Japan Research Team」REIT部門で2012~21年の10年連続1位。「日経ヴェリタス」誌の「アナリストランキング」REIT部門で16~21年の6年連続1位

もう少しアップサイドがあるとみています。REITの価格決定要素には長期金利、クレジット市場、期待成長率があります。

足元の長期金利は0.1%程度で、クレジット市場は落ち着いてきています。これから半年を想定すると、2100ポイントをメインシナリオでのターゲットとし、長期金利が0.0%に低下するようなことがあれば2250ポイントも視野に入ってきます。

とはいえ、コロナ禍で賃料収入が減少したことは事実です。コロナ前の水準の2250ポイント以上は期待しにくい。2250ポイントをつけたときは、安定した収益環境で、長期金利がゼロでした。

期待成長率は物件取得による外部成長と、賃料上昇や空室率改善など不動産賃貸市場の改善による内部成長で構成されます。現状、外部成長は物流施設型を除き、不動産価格が高値圏で期待しづらいです。

2250ポイントから上を目指すには、オフィスの賃料上昇や空室率改善、それによる増配が必要になります。今の段階でそれを期待するのは時期尚早だと思います。

――まだ上値余地はあるけれども、フェアバリュー(適正価格)付近まで戻ってきたと。

そうですね。2013年から15年までREITが安定していたときの利回りスプレッド(長期金利とJ-REITの分配金利回りとの差)は3.5%程度でした。現在(4月22日時点、2042ポイント)は3.6%程度ですが、2100ポイントであれば3.5%ですし、2250だと3.3%程度です。

――コロナ禍の昨年もJ-REIT市場全体の1口当たり分配金は増加しました。

昨年はオフィスの空室率が上昇しましたが、コスト削減や物件売却の積極化により利益を出して、増配を達成しました。1口当たり分配金は11年下期を底に上昇を継続。20年下期は13年上期比で35%増加、つまり年率5%程度の成長をしてきました。

今期も年率4.5%の分配金増加をメインシナリオとしています。前期はホテルが賃料減免等でゼロに近い状況で、今期の発射台が極めて低い状況です。ホテルが少しでも回復すれば、REIT市場全体で増配になるはずです。

ただし、ホテルを除けば、そんなに強くみていません。物流は物件取得による成長が続いて増配を見込んでいますが、オフィスは空室率の上昇が逆風となり、若干のマイナス。

住宅、商業は横ばい圏を想定しています。商業は、食品スーパーは安定していますが、都市型の商業施設は引き続き賃料の減額圧力があり、いい状況とはいえません。

――今後の投資戦略はどう考えればいいでしょうか。