消費税法は複雑怪奇。それ故、税理士にとっても消費税の扱いには苦慮するだけでなく、訴訟リスクも大きい。事実、税理士職業賠償責任保険では消費税に関する支払いが最多であり、インボイス制度が導入されればリスクの増大は必至だ。特集『個人も企業も大混乱! インボイス&改正電帳法の落とし穴』(全15回)の#12では、税理士が認識しておくべき、消費税に関わる「六つのリスク」について弁護士が徹底解説する。(ダイヤモンド編集部編集委員 藤田章夫)

税理士への損害賠償が増える?

消費税にまつわるリスクが増大

2023年10月からインボイス制度が導入され、消費税の取り扱いが大きく変わる。

売上高1000万円以下の免税事業者である個人事業主やフリーランスが、取引先の要請に応じてインボイスの発行事業者(適格事業者)に登録するケースが増えることになるだろう。

その一方で、インボイス登録は義務ではないために、登録しない方が得だと考えれば免税事業者のままでいるという選択肢もある。売上高という一つの尺度がなくなることで、10月以降は課税事業者と免税事業者がこれまで以上に入り乱れることになる。

取引先からインボイスを取得できなければ、売り上げに伴って受け取る消費税から、仕入れや経費にかかる消費税を差し引く仕入税額控除ができなくなってしまう。さらには、インボイスの記載事項が厳格に決められていることから、不備があれば仕入税額控除ができなくなるケースも想定される。

インボイス制度の導入という環境の激変は、税理士にとってビジネスチャンスが拡大しそうだが、「手間が増えるだけでメリットはまるでありません」と、複数の税理士は口々に言う。

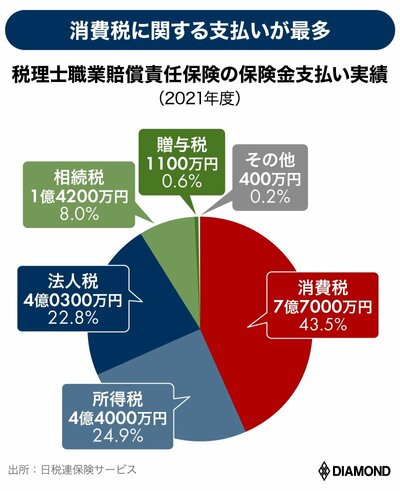

しかも、消費税の仕組みは継ぎはぎだらけで複雑怪奇。税の専門家である税理士にとっても、トラブルになりがちだ。実際、下図の通り、税理士が損害賠償請求を受けた、税理士職業賠償責任保険の保険金支払いで最も多い税目が、消費税によるものなのだ。

所得税や法人税を押さえて、消費税の保険金支払い額が断トツであり、半分近くを占めている。しかもこれは増加傾向にあり、インボイス制度が導入されれば、より顕著になると推測される。

では、税理士が自身の身を守るためにはどうすればいいのか。税賠問題に詳しい谷原誠弁護士は「六つのリスクに備えておくべきです」と言う。もっとも、これらのリスクについては、税理士だけでなく企業側の担当者も知っておいた方がいい。トラブルは事前に防げるに越したことはないからだ。六つのリスクについて、次ページ以降で詳述していこう。