いまや日本円の価値は下がり、日本経済の成長も長期的には期待薄……。米国経済も、Twitter、Meta(Facebook)、Amazon、HPとリストラを実施する大手企業が続々と増え、いっときの“米国株ブーム”は過ぎ去った。そこでいま注目されるのが「グローバル投資」だ。米国の富裕層の間では、米国以外の海外資産を組み入れるグローバル投資の動きが、以前にも増して加速しているという。

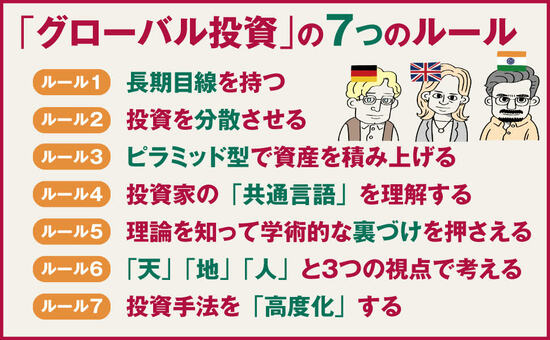

日本と海外の投資・経済を知り尽くした金融マン待望の初著書『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)では、富裕層がやっているイギリス・フランス・ドイツ・イタリア・スイス・インド・チリ・台湾などへの国際分散投資法を、一般の個人投資家に向けてわかりやすく解説!

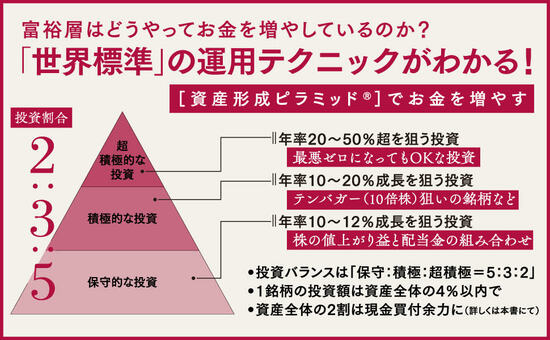

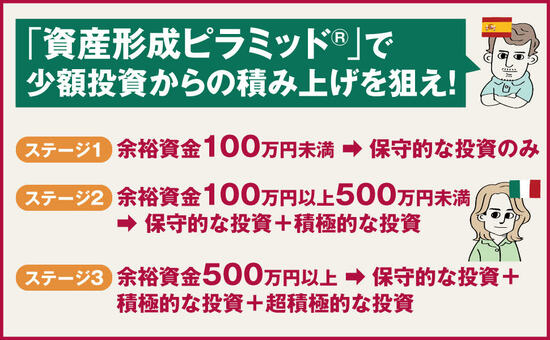

投資バランスは「保守:積極:超積極=5:3:2」、1銘柄の投資額は資産全体の4%以内で、資産全体の2割は現金買付余力に――など、SBI証券や楽天証券などでも実践できる内容で、「これならできそう」「続けられそう」と思えるグローバル投資の秘訣を明かした1冊だ。本稿では、本書より一部を抜粋・編集し、グローバル投資の極意を伝授する。

この話が出てきたら

しっかりとキャッチ

【前回】からの続き 世界の投資家は、将来にわたりキャッシュフローを増やし続けるグローバル企業は、株価が右肩上がりになるだろうと評価し、好んで投資する傾向があります。

グローバル企業から発信される情報で、フリーキャッシュフローの見通しの話が出てきたら、「これからの成長と株価の動向を占う大事な情報だ」と捉えて、アンテナを伸ばし、しっかりとキャッチしてください。

キャッシュフローに注目して

企業価値を算出する

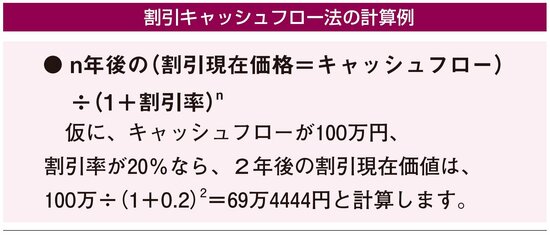

このフリーキャッシュフローを基準に、企業の価値を判断する手法が、割引キャッシュフロー法です。割引キャッシュフロー法は、将来にわたって企業が生み出すキャッシュフローを、現在価値に割り引いて評価する手法。要するに、将来どのくらいのキャッシュを稼ぐのかを予想して比較するのです。

そのときに使われるのが、割引率(ディスカウント・レート)です。少し専門的な話をすると、割引率は、一般的に資金を調達するのにかかる「加重平均資本コスト(WACC)」などを用いて計算されます。

フリーキャッシュフローを

現在価値に割り引いて企業価値を算出

将来の予測の確実性がどれほど高いかを考慮して、どのくらい割り引いて評価するかの基準であり、セクターや企業の個別の要因、さらにファンドマネジャーの実務内容によっても異なります。

たとえば、新進気鋭のベンチャー企業は将来性が期待できるものの、スパンが長くなるほど想定通りにキャッシュフローを稼ぎ続ける確率は、低いと評価せざるを得ません。「割引率20%」と評価されても仕方ないでしょう。

対照的に、これまで安定的にキャッシュフローを稼いできた実績があり、競合他社の参入リスクが少ない大企業は、「割引率5%」前後と高く評価されることもあるでしょう。参考までに、割引キャッシュフロー法のシンプルな公式は、上記の通りです。【次回に続く】

※本稿は、『個人投資家もマネできる 世界の富裕層がお金を増やしている方法』(ダイヤモンド社)より一部を抜粋・編集したものです。