スタートアップに限らず、マネジメントチームに“優秀”といわれる人を迎え入れようとする際、失敗を避けるために絶対にやっておくべきこととは?

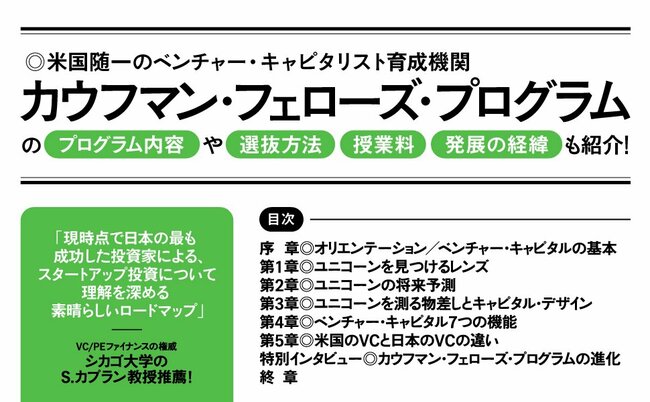

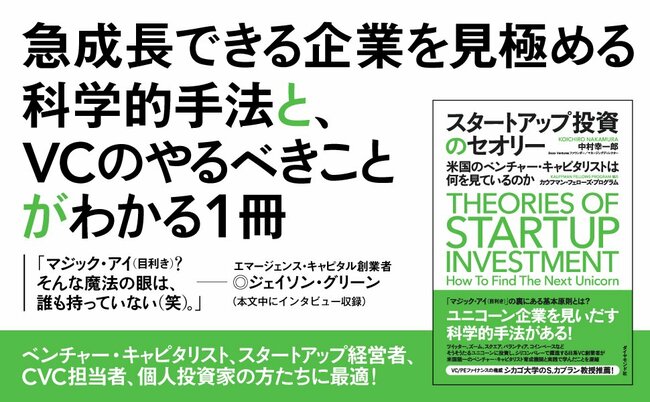

数々のユニコーンに投資しシリコンバレーで躍進する日系VC創業者が、「急成長企業を見いだす科学的手法」をまとめた新刊書籍『スタートアップ投資のセオリー 米国のベンチャー・キャピタリストは何を見ているのか』より、その一部をご紹介していく。(初出:2022年6月22日)

スタートアップに限らず、海外の企業でマネジメントチームのメンバーを選考する際は、履歴書を見るのはもちろん、ネットワークを使って前職の同僚や上司、部下にインタビューします。

というのも、米国では一般的といえるでしょうが、履歴書は実態以上に「盛られて」いるからです。

履歴書は「盛られて」いる。写真はイメージ。 Photo: Adobe Stock

履歴書は「盛られて」いる。写真はイメージ。 Photo: Adobe Stock

米国の会社に「バイス・プレジデント」がたくさんいることが象徴するように、その能力や適性は肩書だけで判断が付きません。その人が日々の業務で実際に何をしていたのか具体的に知ってこそ、どんな仕事を任せて機能するかを判断できます。米国では一般的な「レファレンス」と呼ぶ評判調査ですが、日本企業ではこのプロセスを省略したことによる失敗が驚くほど多いように感じます。

経歴が嘘ではないかと疑われる事例も珍しくはありません。

かつて存在した都市交通系の米スタートアップは、経営陣がテスラやボックス(Box)の元幹部という「ドリームチーム」で、日本の大手上場企業も投資していました。筆者らがその経営陣の前職にレファレンス・チェックをすると、全員が「そんな人は知らない」と答えました。間もなく、そのスタートアップは消えてしまったのです。

その人を採用すべきと思える条件

中村幸一郎(なかむら・こういちろう)

中村幸一郎(なかむら・こういちろう)Sozo Venturesファウンダー/マネージング ディレクター

大学在学中、日本のヤフー創業に孫泰蔵氏とともに関わる。新卒で入社した三菱商事では通信キャリアや投資の事業に従事し、インキュベーション・ファンドの事業などを担当した。米国のベンチャー・キャピタリスト育成機関であるカウフマン・フェローズ・プログラムを2009年に首席で修了(ジェフティモンズ賞受賞)。同年にSozo Venturesを創業した。ベンチャー・キャピタリストのグローバル・ランキングであるマイダス・リスト100の2021年版に日本人として初めてランクインし(72位)、2022年はさらに順位を上げた。シカゴ大学起業家教育センター(Polsky Center for Entrepreneurship and Innovation)のアドバイザー(Council Member)。早稲田大学法学部卒、シカゴ大学MBA修了。著書『スタートアップ投資のセオリー 米国のベンチャー・キャピタリストは何を見ているのか』を2022年6月上梓した。

良いパターンは、その人物が職場でよく知られ、どんな仕事をしていたか、すらすらと同僚が答えてくれるようなケースです。一方で、前述のように前の職場の社員から「そんな人は知らない」と言われるケースもあり、これは良くないパターンです。

有望なスタートアップのマネジメントやマネジメント候補者を、VCが「まったく知らない」「知る手掛かりが得られない」といったことは稀です。有能な課長・部長クラスは、次々と有望なスタートアップに転職し、VC業界で名が知られているケースが大半だからです。誰に話を聞いてもまったく情報がないような人物はほぼいません。もしいたとすれば、その人物は幹部に迎え入れる人材として適切でない可能性が高いといえます。

日ごろからVC同士で情報交換し、人材の情報を社内に蓄積することもVCの競争力を引き上げる手段です。やはりビジネスを作るのは人だからです。冒頭で述べた通り、まさに「リトルリーグ」の段階から有能な人材を見定めておくわけです。レファレンスをしっかり取れるネットワークがあることがVCには必須といえます。

世界的企業や大手企業の経験は万能ではない

米国のグーグル(Google)、アップル、フェイスブック、アマゾンといったGAFAに代表される世界的企業で働いた経験は、特に日本において無条件に高く評価されがちです。「あのスタートアップは、グーグル出身者が創業した」と聞くと、有望な気がしてくる人が多いかもしれません。

グーグルは非常に素晴らしい会社ですが、いくつかのトップVCは明確に「グーグル出身者は、仕事が細分化された大企業のワークスタイルに慣れすぎているので、ベンチャーの経営陣には向かない」と言っています。

実際に調べてみても、グーグル出身で成功したCEOは米国ではそれほど目立ちません。グーグルはイノベーション企業というイメージがありますが、米国のトップVCの1つであるエマージェンス・キャピタルは「160近いグーグルの新サービスを調べた結果、内部で作られたサービスはクローム(Chrome)ただ1つだけで、残りは外部で開発されたサービスをチームごと買収したもの」とメディアで発言しています。

企業イメージとは異なる長所を見極める

余談になりますが、グーグル(持ち株会社はAlphabet)に買収された企業は多くの場合チームごと定着し、サービスの継続開発に努めることが知られています。グーグルは新規イノベーションの創出に長所がある組織でなく、むしろ組織運営や人事制度に長所がある企業であるといえるかもしれません。

アドビ(Adobe)やヒューレット・パッカード(HP)も、グーグルと同様に大企業的な組織を持ち、その出身者はベンチャー経営に向いていないと言われています。他方、それらジャイアント・テック企業の人事部門の責任者や担当者は、人事関連サービスの会社では高い成果をあげているケースがあります。

また、データーベースソフトウェア最大手のオラクル(ORACLE)、顧客管理システムのセールスフォース、ECのインフラ企業であるショッピファイ(Shopify)といった会社の出身者は、いくつかのトップVCがスタートアップ企業のマネジメント候補として高く評価しています。

企業イメージと実態は、往々にして異なります。企業の一般的なブランド力からくる先入観をいったんは捨て、「どこに所属していたか」ではなく、「どのような仕事や役割をしたか」を見ることが大切です。組織でどのような役割を果たしたかという点を丹念に確認します。

特にスタートアップの経営は、限られたリソースのデザインにほかなりません。お金や人材をどう使っていくのか。その業界、その瞬間において、やるべきことを即実行できるチームなのかどうか、メンバー一人ひとりを見極めます。逆説的な言い方をすると、投資するに足る本当にいいビジネスであれば、いいメンバーを集めることができているはずなのです。

組織・体制が整っているか

業態によってはマネジメントチームのほか、組織についても評価する場合があります。決済や仮想通貨取引などを担うフィンテックに代表されるような社会的なインフラを目指すスタートアップの場合、特にその組織・体制をレビューする必要があります。具体的には、必要な業務経験を持つバックオフィスの専門人材が揃えられているかどうかを見ます。

たとえば金融インフラであれば、規制当局との調整力や、充実したコンプライアンス体制が成長に不可欠な要素となることがあります。専門人材の頭数をそろえていなければ対応できません。フィンテック関連のスタートアップでは、資産と債権を証券化して運転資金を低コストで調達するといった高度な財務オペレーションが、競争力の隠れた源泉になっている場合があります。このようなケースでは、金融機関の調達部門での業務経験者が何人いるかが評価のベンチマークになります。

コインベースが保守的な邦銀と提携できた理由

2016年、Sozoベンチャーズは1株2.8ドルで仮想通貨取引所のコインベース・グローバルに投資しました。上場直後には一時1株400ドルを超え、Sozoベンチャーズとして最も成功した投資案件の1つとなりました。

投資する前段階でコインベースを調査して印象的だったのは、上場前のスタートアップ企業にもかかわらず、200人規模の法務担当者を抱え、しかもその過半が弁護士だったことです。当時、同社が取り扱っていた仮想通貨は4つほど。20前後の仮想通貨を扱っていた競合他社に比べはるかに少ないにもかかわらず、法務面で非常に充実した組織でした。米国内の各州で正式な取引所の認可を取得するためで、実際に州ごとに必要な認可を次々と取得していました。仮想通貨という新しい通貨に当局がどう対応すべきか、専門家として行政に入り込みアドバイスすらしていました。巨額の費用をかけて、セキュリティも盤石のものにしていました。

コインベースは単なる交換所ではなく、仮想通貨の取引インフラを当時から目指していたからです。仮想通貨の取引所はコインチェック(Coincheck)などほかにもたくさんありましたが、これらはいわば“街の両替所”でした。大手企業も相手にする、きちんとした“銀行”のような存在がコインベースの目指す姿でした。コインベースは2021年現在、クレジットカードのビザやテスラなども顧客に持ち、今や同社のプラットフォーム上にある資産の55%が法人のものです。

コインベースは、2016年には三菱UFJ銀行と資本・業務提携を果たしました。保守的とされる日本の銀行が仮想通貨の取引所と手を組むに至った背景には、コインベースの組織づくりと厳格な規制対応があったのです。三菱UFJ銀行は米モルガン・スタンレーの株主でもあり、日本発のグローバル金融機関です。三菱UFJ銀行との資本・業務提携がブランドとなり、シンガポールの大手銀行DBSなどとの提携にもつながっていきました。