フレックスポートやズーム、パランティアなど、「競合が多い」「後発組」といわれるスタートアップでも圧倒的な力で躍進する企業はどのように見極められるのか? それには2つのポイントがあるという。

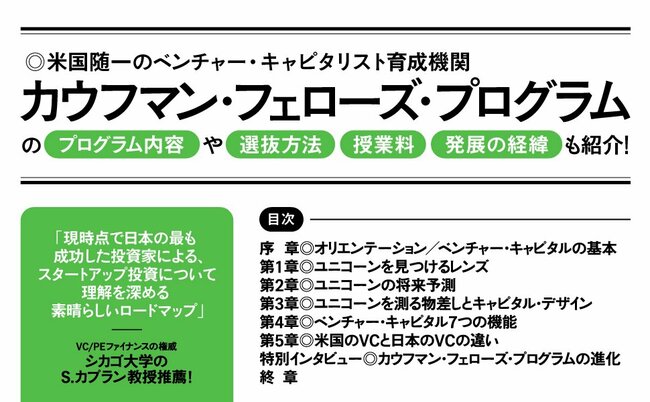

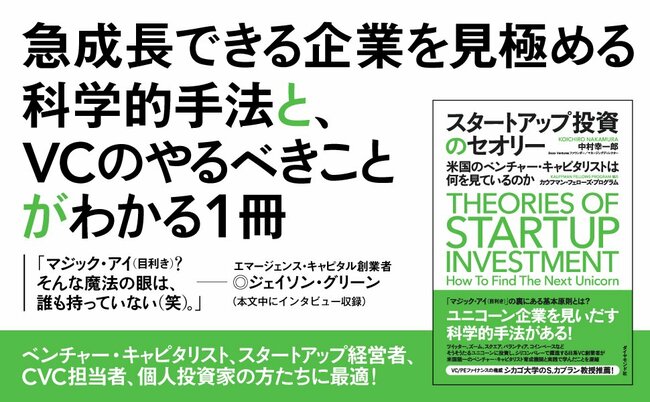

本記事は、数々のユニコーンに投資しシリコンバレーで躍進する日系VC創業者が、米国随一のベンチャー・キャピタリスト育成機関カウフマン・フェローズ・プログラムで学んだほか、実践を通して学んできた「急成長企業を見いだす科学的手法」をまとめた新刊書籍『スタートアップ投資のセオリー 米国のベンチャー・キャピタリストは何を見ているのか』より、一部をご紹介していく。

オンライン会議システムのズームをはじめ、後発でも圧倒的な成長力をもつ企業は何が違うのだろうか(Photo: Adobe Stock)

オンライン会議システムのズームをはじめ、後発でも圧倒的な成長力をもつ企業は何が違うのだろうか(Photo: Adobe Stock)

2019年2月、孫正義率いるソフトバンク・ビジョン・ファンドが、フレックスポート(Flexport)という会社に出資しました。

フレックスポートは、国際物流のプロセスを一手に管理するデジタル・プラットフォームのSaaSビジネスを展開しています。たとえば顧客のおもちゃメーカーは、クリスマスプレゼント用の人形を中国の生産拠点から米国に輸出する時に最も安い船会社はどこかなど、さまざまな情報を端末上で得られ、発注もできます。フレックスポートは、そうした数千のブランドを顧客に抱えています。

実は、これと同じようなサービスを展開する会社はほかにもあります。「競合が多い」「後発組」との評価の一部は事実といえるでしょう。

ズームも後発組だった

近年のソフトウエア企業にこうした「競合が多い」「後発組」といわれるケースは多く、ズーム・ビデオ・コミュニケーションズのビデオ会議システムも、パランティア・テクノロジーズのビッグデータ分析も、一見、同じようなサービスを展開する競合がたくさんあります。そのため、メディアからは競争力について必ずしも好意的な報道をされてきませんでした。

しかし、正しい評価プロセスを経れば、そのサービスが圧倒的な顧客満足を実現し、価格競争に陥ることなく採算性の極めて高いビジネスを展開できていることが分かります。フレックスポートもこれに当てはまるスタートアップでした。

熱烈なプレゼンの効果

中村幸一郎(なかむら・こういちろう)

中村幸一郎(なかむら・こういちろう)Sozo Venturesファウンダー/マネージング ディレクター

大学在学中、日本のヤフー創業に孫泰蔵氏とともに関わる。新卒で入社した三菱商事では通信キャリアや投資の事業に従事し、インキュベーション・ファンドの事業などを担当した。米国のベンチャー・キャピタリスト育成機関であるカウフマン・フェローズ・プログラムを2009年に首席で修了(ジェフティモンズ賞受賞)。同年にSozo Venturesを創業した。ベンチャー・キャピタリストのグローバル・ランキングであるマイダス・リスト100の2021年版に日本人として初めてランクインし(72位)、2022年はさらに順位を上げた。シカゴ大学起業家教育センター(Polsky Center for Entrepreneurship and Innovation)のアドバイザー(Council Member)。早稲田大学法学部卒、シカゴ大学MBA修了。著書『スタートアップ投資のセオリー 米国のベンチャー・キャピタリストは何を見ているのか』を2022年6月上梓した。

「エレベーターピッチ」という言葉があります。エレベーターに乗っているほどのわずか数十秒間で、自分の会社の強みを説明するプレゼンテーション技術を指します。

ベンチャー企業はプレゼンスキルを磨き、ポイントを押さえた短い時間で投資家にアピールする。投資家はそんな起業家の「目の輝き」や「カリスマ性」「熱意」を見て投資を決める。いまだに日本ではベンチャー投資についてこんなイメージがあり、また実態もそれに近いものがあります。

「シリコンバレーのベンチャー・キャピタル(VC)は1週間に何社のプレゼンテーションを見ているのでしょうか」

「プレゼンテーションでどこを見ているのですか」

プロのVCからも、筆者がそうした質問を受けることは珍しくありません。

エレベーターピッチで投資は決められない

しかし、VCが突然プレゼンテーションを見てその場で投資を検討するということはまずありません。たとえば銀行の場合でも、まったく取引のない会社の社長と会って1回のプレゼンテーションだけで融資を決めたと聞いたら、誰しも違和感を覚えるでしょう。エレベーターに乗っている数十秒の間に見知らぬ若い社長の話を聞き、融資する銀行があるでしょうか。

考えてみれば当たり前ですが、サービスが高度化し、かつ複雑化した現在では、ひと目見て「革新的だ」と判断できるサービスはほとんど存在しません。近年の有力スタートアップが展開するサービスは、少し使っただけでは競合サービスと見分けがつかないけれど、その実、圧倒的な競争力を持ち、いつの間にか多くの人が使っているようなサービスであったり、何がすごいのか一般の人にはよく分からないけれど、業界の先見性のある人々から見れば革新的なサービスであったりする場合がほとんどです。

真の「革新性」とは?

かつては、一見して革新的だと分かるケースもあったかもしれません。セコイア・キャピタルのウェブサイトに、ジャック・ドーシー率いるスクウェアに投資を決める際のエピソードが掲載されています。

僕らがジャックに初めて会ったのは、サンフランシスコの彼のアパート。スクウェアには創業者2人とエンジニア2人しか在籍していなかった。僕らは、彼らのアプリとカードリーダーに一目ぼれした。セコイアのオフィスに帰ってすぐ、新しいおもちゃを手に入れた子どものように決済のデモンストレーションを同僚に見せたものだ。

それからすぐに投資した。

2011年当時は魔法に思えた。スマートフォンを、クレジットカード・ターミナルとして使うなんて。今では、それは当たり前になっている。

これは2007年にスマートフォンというまったく新しいデバイスができ、それを活用した革新的なサービスをVCが目の当たりにする瞬間の興奮を切り取った素晴らしい記事です。このエピソードからすでに10年以上が経過し、スタートアップが引き起こすイノベーションは既存の産業と複雑に連携することが多くなっています。分かりやすい革新性だけを評価して投資することはなくなってきているのです。

プロ野球のスカウトに似ている

VCがいかにスタートアップを見極めるのかを想像するうえで、プロ野球のスカウトをイメージしていただくと分かりやすいでしょう。

リトルリーグのときから知っている選手がいる。何度も試合や練習を見に行く。家族に話を聞き、コーチや対戦相手の評判も聞いて回る。高校野球で活躍し、やがてドラフトの日を迎え、指名の検討をする。メディカルチェックもして、ようやく契約に至る──。シリコンバレーのVCは、こうしたプロセスに似た、複雑で長期にわたる科学的かつ再現性の高い方法で投資先候補の現状を把握し、投資を決定します。

そのように粘り強く投資先について調べたうえで、いざスタートアップを評価するために大切なのは、ビジネスの「実行力」と「競争力」という2つです。スタートアップは、ビジネスが軌道に乗り仕組み化されているわけではないため、何よりもまず強力な実行力が欠かせません。

実行力を評価するためにVCが観察すべきものは、スタートアップのマネジメントチームです。ビジネスを実行するに足る能力を有したメンバーがそろっているのかどうかをシビアに確認します。

次に見るのは競争力です。競争力を何らかの形で定量化します。

この2点がスタートアップの現時点での将来性を表す重要な基礎データとなり、ユニコーンを見つけるレンズの役割を果たします。上場企業の銘柄分析においても役立つはずです。

カウフマン・フェローズでは「目利き」を否定

カウフマン・フェローズ・プログラムでは「目利き=英語で言うところのマジック・アイ」を否定します。つまり、起業家の熱い思いとあふれる才能を「奇跡の目」で見抜くといった非科学的な方法は教えられることはなく、企業の競争力を見抜く科学的なアプローチが教え込まれます。著書『スタートアップ投資のセオリー』中では、目に見えない企業の競争力をどう可視化、定量化するのかを学びます。

本書で説明する方法は非常にベーシックな方法であり、プロフェッショナルに運用されているVCであれば、何らかの形で同様の評価プロセスを走らせていると理解しています。