10年、20年という長い時間をかけて資産を大きく育てる世界標準の「長期・積立・分散」投資は日本であまり知られていません。“正しく”行うための6つのステップと、具体的な銘柄を選ぶときの注意点とは?『元財務官僚が5つの失敗をしてたどり着いた これからの投資の思考法』より抜粋してご紹介していきます。

銘柄選びの注意点とは?

銘柄選びの注意点とは?

FXや仮想通貨が盛り上がっている日本の資産運用のトレンドは、世界でも異質です。海外の富裕層や機関投資家の間では、10年、20年という長い時間をかけて資産を大きく育てる「長期・積立・分散」の資産運用がスタンダードなのです。ただ、日本の個人投資家が実践するには、依然としてハードルが高いことも事実です。日本では「長期・積立・分散」の資産運用が普及しておらず、“正しく”行う方法も知られていないからです。資産運用が初めての人にとっては特に難しいでしょう。

そこで、「長期・積立・分散」の資産運用をするときの具体的な6つのステップ(下記)を踏まえ、今回はとくにステップ3の具体的な銘柄の選定方法について『これからの投資の思考法』よりご紹介しましょう。

▼ ステップ2:最適な資産配分(ポートフォリオ)をつくる

▼ ステップ3:具体的な銘柄を選定する

▼ ステップ4:取引の前に、もう一度リスクを確認する

▼ ステップ5:積立を設定する

▼ ステップ6:リバランスを着実に行う

自分にとって最適な資産配分を決め、仮にここでは、資産の8割を株式に配分、さらにその半分(資産の4割)を米国の株式に投資することにしたとします。資産の4割を占める米国株への投資は、どのように行えばよいでしょうか。

「長期・積立・分散」の資産運用では、特定の企業(たとえばアップル)や特定の産業(たとえばヘルスケア)に集中せず、米国の上場企業になるべく幅広く投資することを考えます(1)。どの企業や産業の株価が上がるのかを正確に予測するのはほとんど不可能だといわれているからです。

米国の株式市場に上場している数千もの株をひとつずつ買うのは現実的ではありません。そこで、米国の株式市場全体をカバーするような投資信託を選ぶことにします。ひとつの投資信託を買えば、アップルやアマゾン、フェイスブック、エクソンモービルといった大企業をはじめ、数千もの米国株にまとめて投資できるからです。

最適な投資信託を選ぶ3つの基準

最適な投資信託を選ぶ3つの基準拡大画像表示

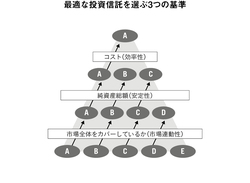

では、数ある投資信託の中から、どうやって最適な商品を選べばよいでしょうか。ここでは、3つの客観的な基準によって、最適な投資信託を選ぶ方法をご紹介します(右図)。

1つ目の基準は、「投資対象とする市場全体をきちんとカバーしているかどうか」です。それをチェックする目安となるのが、株価指数です。

米国株の場合、実にいろいろな種類の株価指数があります。もっとも有名なのは「NYダウ」ですが、アップルやP&G、ウォルマートなど米国を代表する大企業30社しかカバーしていません。同じく有名な「S&P500」は、米国に上場している企業の時価総額の8割を占める500社をカバーしています。課題があるとすれば、S&P500がカバーする500社は、大企業ばかりだということです。

日本やヨーロッパとは違い、イノベーションが活発な米国では新しい産業が次々に生まれます。このため、将来が期待できそうな中堅企業にも投資しておくべきという考え方もあります。大企業と中堅企業の両方に投資すれば、株式市場全体をカバーすることになります。

あまり知られていませんが、「ラッセル3000」や「CRSP USトータル・マーケット・インデックス」といった株価指数に連動する投資信託が、この条件に当てはまります。

ETFで市場全体をカバー

ETFで市場全体をカバー拡大画像表示

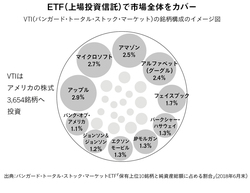

こうした条件を満たすもののひとつに、VTIというETF(上場投資信託)があります。その中身を具体的に見てみると、日本人にもなじみのあるアップル、マイクロソフト、アマゾン、アルファベット(グーグル)、フェイスブック、ジョンソン・エンド・ジョンソンなどの巨大企業から中堅企業まで3000以上の銘柄が含まれています。このようなETFに投資すれば、米国の株式市場全体に投資するのとほぼ同じ効果が得られます。

市場全体をカバーする投資信託を選んだら、投資信託が市場の動き(目標とする株価指数)にきちんと連動しているかどうかも確認しておきましょう。市場全体をカバーする投資信託をつくるには、かなりの労力と費用がかかります。労力や費用を抑えるために投資信託のクオリティを下げ、株価指数に正確に連動することを犠牲にするケースがあるからです。

たとえば、S&P500に完全に正確に連動した投資信託をつくるには、そこに組み込まれている500銘柄すべてに投資する必要があり、かなりの労力とコストがかかります。仮に500銘柄のうち100銘柄を間引けば、労力とコストを抑えながら、S&P500にほぼ連動した投資信託をつくることができます。そして、コストを減らした分、個人投資家が真っ先に注目する手数料を下げた商品設計にすることができるのです。

こうしてつくられた投資信託は、S&P500におおよそは連動していますが、たとえば間引いた100銘柄の株価が普段よりも大きく動くようなとき、S&P500の実際の動きとずれることがあります。

そこで、「トラッキング・エラー(tracking error)」という指標を使えば、投資信託の価格の動きと、目標とする株価指数とのずれを測ることができます。トラッキング・エラーが大きいということは、株価指数と大きく乖離しているということです。たとえ手数料が低くても品質が悪い、いわば安かろう悪かろうの商品なので選ばないほうがいいでしょう。

日本の場合、トラッキング・エラーが開示されていない投資信託や、開示の仕方が非常にわかりにくい投資信託もあります。わからなければ判断のしようがないので、選択肢から外すのが賢明です。

2つ目の基準は、「資産運用をずっと続けられるような、安定した投資信託であるか」です。ここでは、純資産総額を確認します。

純資産総額は、いわば投資信託の大きさです。投資家からどれだけ多くのお金を預かっているか、つまり人気度をチェックできる指標です。

ひとつの目安として、純資産総額が1000億円以下の投資信託はお勧めできません。この目安に沿うと、日本の投資信託を買うハードルが高くなります。日本で売られている投資信託の8割は純資産総額が100億円未満です。しかも悩ましいことに、日本では良心的な運用方針で運営されている投資信託に限って、純資産総額が非常に小さい傾向があります。

小粒でも中身がよければいい、と思うかもしれませんが、純資産総額が小さい投資信託は、ある日突然、運用停止となり償還されてしまうリスクがあります。これを、早期償還リスクと呼びます。味はいいけれどお客さんの少ないレストランが、ある日突然、閉店してしまうようなものです。

投資信託を運営するには、人件費や、システム費、監査費用など、さまざまなコストがかかります。たとえば預かり資産が100億円で手数料が0.5%の投資信託の場合、年間の収益は5000万円です。収益のおよそ半分は、投資信託を販売した銀行や証券会社に入ります。このため、運用会社は残りの2500万円、金融業界でいえば2~3人の人件費で、投資信託にかかるすべてのコストをカバーしなければなりません。利益が少なすぎたり、まして赤字だったりすると運用を続けられません。

長期投資が普及していなかった日本ではこれまで、純資産総額を基準に投資信託を選ぶ人は少なかったと思います。しかし資産運用を長く続けていくには、純資産総額から投資信託が安定しているかを見ることはとても重要です(2)。

3つ目の基準は、「コストパフォーマンスがよいか」です。対象とする市場全体をカバー(目標とする指数に正確に連動)していて、純資産総額が大きい投資信託の中から、手数料がもっとも低いものを選びます。

米国の投資信託やETF(上場投資信託)の場合、すべての手数料が開示されているので、比べるのは簡単です。難しいのは、日本の投資信託を選ぶときです。残念ながら、一部のコストが小さなフォントや注意書きで開示されているだけ、といったケースもあります。日本では、コストを誠実に開示している投資信託のほうが手数料が高い、と誤解されているケースもあり、注意が必要です。

(1) 特に投資したい企業や産業があるなら、資産運用の中心(コア)ではなく、あくまでも一部(サテライト)とすることをお勧めします。

(2) 純資産総額が今1000億円に満たない投資信託でも、長期間にわたって着実に純資産総額が増えている場合には、近い将来に純資産総額が1000億円を超えることが期待されるため、早期償還のリスクも低いと判断できるかもしれません。そのような投資信託も存在しますが極めて例外的です。