Photo:PIXTA

Photo:PIXTA

金融商品の“最優等生”はETFだ。海外株、米国株などを丸ごと、しかもインデックス投信をしのぐ低コストで買うことができる。特集『どうなる景気・市場 どうする投資』(全10回)の#4では、頼りになるETFの特長を「これなら買っていい米国上場ETFリスト」と共に紹介する。

インデックスファンドは格好の入門的金融商品だが、それをしのぐ“低コスト優等生”がいる。ETF(上場投資信託)だ。株式と同様、市場で取引される投信である。

例えば、日本株のインデックス投信では「eMAXIS Slim 国内株式」などトップグループの信託報酬が税込0.154%。

それに対して、東京証券取引所に上場する日本株ETFでは、「上場インデックスファンドTOPIX」(証券番号:1308)が0.0968%などとはるかに安い。証券会社の貸株サービスを利用すれば、その金利で賄えるほどだ。

米国株となると、さらにETFが低コストパワーを発揮する。

インデックス投信で最も低い「SBI・バンガード・S&P500インデックス・ファンド」の信託報酬0.0938%に対し、米国上場のETFでは「バンガード・S&P 500 ETF」(ティッカー:VOO)がわずか0.03%。「iシェアーズ・コア S&P 500 ETF」(IVV)も0.04%と半分以下だ。他のカテゴリーでも同じ構図である。

『これなら買っていい米国上場ETFリスト168』は「グローバル株」「先進国株」「米国株」「バランス」などの投資対象・地域別にしている。

信託報酬の低さを最優先に、純資産、リスク、シャープレシオ(取ったリスクに対してどれだけ効率よくリターンが得られるか)などのデータも参考にしてほしい。

そもそも、ETFの特質は透明度の高さにある。株と同じくリアルタイムで価格を把握でき、その場で買える。指し値・成り行き注文なども可能だ。

実は、取引所が開いていれば売買でき、約定した段階で価格が確定するという点は、かなりの優位性を持つ。コロナショックのような市場混乱時にはなおさらだ。

あまり知られてはいないのだが、ファンドを買うときには“時間のずれ”が生じる。

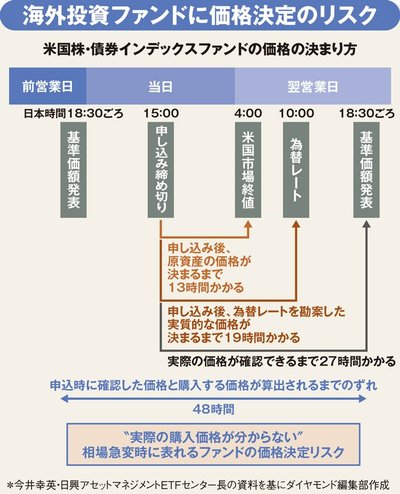

下図を見ていただきたい。投信の購入申し込みは、その日の15時までとなっている。

「申し込みが締め切られてから、原資産の価格が決まるまで13時間かかり、為替レートを勘案した実質的な価格が決定するまで19時間を要し、実際の価格が確認できるまでは27時間、待たなければならない」(今井幸英・日興アセットマネジメントETFセンター長)。売買の公平性を保つため、こうした仕組みになっている。

コロナショックのような非常事態では、そのタイムラグにより、市場や為替の動き次第で「考えていた価格と違う!」となり得る。

S&P500に投資する場合の1日の変動リスク(前日の基準価額からのぶれ幅)は、昨年10~12月の“平時”で見ると、3分の2の確率でプラスマイナス0.89%上下にぶれる程度だった。

それが2月下旬から5%超えが続き、3月16日前後には10%強にまで高まっていた。翻弄された個人投資家もいたはずだ。慌てないこともまた投資の要である。