Photo:PIXTA

Photo:PIXTA

65年ぶりのルール改正で、生前贈与を使った節税術は今後大幅に封じられる。朗報は、新ルールの開始が2024年1月1日に決まったことだ。移行期間の23年は「駆け込み贈与」のラストイヤーだ。新ルールはどんな内容で、どう対策すればいいのか。特集『相続&生前贈与 65年ぶり大改正』の#3では、今回の税制改正を受けた4つの対策について詳報する。(ダイヤモンド編集部副編集長 大矢博之)

「年110万円」贈与の節税効果激減

生前贈与「死亡7年前」から相続税の大増税

生前贈与を活用した「節税術」についにメスが入った。

相続税の節税の基本は、相続財産を減らすことだ。そのため生前贈与は“最強”の相続対策として広く利用されてきた。

贈与税には年間110万円までの贈与ならば非課税となる基礎控除がある。毎年110万円ずつ生前贈与して、10年間で1100万円分の相続財産を減らすといった手法は“鉄板”の対策だ。

例えば1億円の資産を持ち、2人の子供がいて、配偶者に先立たれた親が亡くなった場合、何もしなければ770万円の相続税がかかる。

一方、2人の子供に毎年110万円ずつ10年間贈与を続けて資産が7800万円まで減った場合、相続税は440万円だ。差し引き330万円節税できたことになる。

さらに、資産が多く相続税率が高くなる富裕層の場合、この110万円の非課税枠を超えた生前贈与で贈与税を支払ったとしても、贈与額によっては相続税の節税効果の方が大きい場合がある。

生前贈与を活用した節税術が封じられ、相続税が大増税されてしまう──。

関係者の間では既にこうした認識が広がっていた。きっかけは2020年12月に発表された21年度の税制改正大綱で、相続税・贈与税のルール改正に向けて「本格的な検討を進める」との一文が記されたからだ。生前贈与“つぶし”の法改正が実現するのは時間の問題だとみられていた。

こうした中、23年度の税制改正に向けて相続税・贈与税のルール変更を議論する政府税制調査会の専門家会合は22年11月8日、「財産を生前に分割して贈与する場合、相続税よりも低い税率が適用される」と指摘し、「より中立的な税制を構築していく必要がある」と提言し、外堀を埋めた。

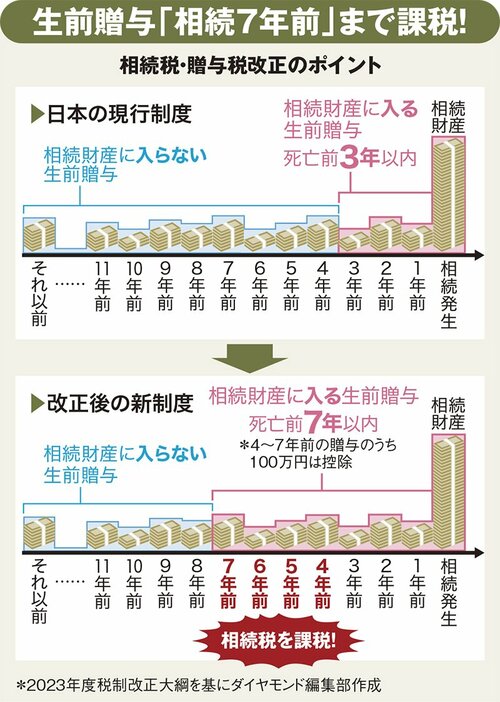

もともと、亡くなる直前に贈与して相続税から逃れることを防ぐため、相続開始3年前(つまり死亡3年前)以内の贈与については、相続財産に加算して相続税を課税する「持ち戻し」という制度がある。このルールは1958年度の制度改正で作られたものだ。

政府税調は専門家会合での議論を踏まえ、この加算期間を現行の3年から5~10年に延ばすことが適当だとする見解を示した。

そして12月16日に公表された23年度の税制改正大綱で、加算期間を「7年」に延長することが決まった(下図参照)。また、相続4~7年前の贈与については計100万円の控除も設けた。

つまり、亡くなる10年前から毎年110万円ずつ生前贈与していた場合、従来は1100万円のうち330万円分が相続財産に加算されたのに対し、改正後は670万円分が相続財産に加算されて相続税の課税対象になる。

相続税の増税につながる65年ぶりの生前贈与のルール大改正だ。

次ページでは、今回の税制改正を受けた新ルールへの4つの対策について詳報する。