毎年平均100名近い海外機関投資家と面談しているニコン現CFOの徳成旨亮氏によると、海外機関投資家との面談で、頻繁に「君たち(日本経済・日本企業・日本人)には『アニマルスピリッツ』はないのか?」と問い質されてきた、という。

海外投資家は、日本の社会や企業経営を、血気が衰え、数値的期待値を最重視しリスクに怯えている状態にあると見ている。結果、日経平均は1989年の最高値を未だ更新できておらず、水準を切り上げ続けている欧米株と比べて魅力がないと言われても仕方がない状況だ。

この現状を打破するにはどうしたらいいか? 徳成氏は、「CFO思考」が「鍵」になるという。

朝倉祐介氏(アニマルスピリッツ代表パートナー)や堀内勉氏(元森ビルCFO)が絶賛する6/7発売の新刊『CFO思考』では、日本経済・日本企業・日本人が「血気と活力」を取り戻し、着実に成長への道に回帰する秘策が述べられている。本書から、一部を特別に公開する。

Photo: Adobe Stock

Photo: Adobe Stock

ESGと企業業績の関係を調べた

2000本の論文を精査すると……

人的資本を含むESG経営と企業価値の関係性を数字で示す取り組みがいくつか行われています。

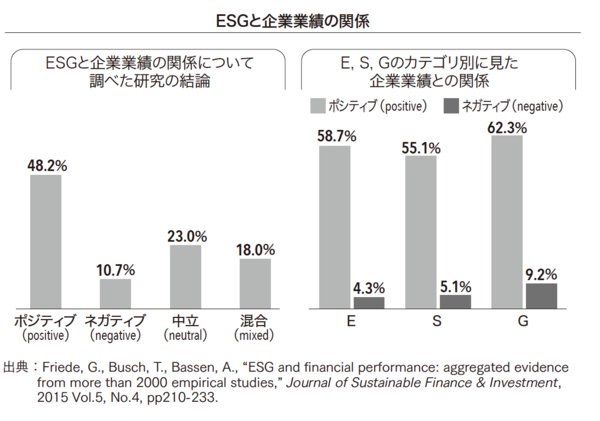

図表1は、ESGと将来の企業業績のあいだの関係について、過去数十年の世界中のおよそ2000本の論文を精査した研究結果です。これによると「ESGと将来の企業業績とのあいだに関係がある」と結論付けた実証研究は、半分程度に上っています。一方で、相関がない/薄いという結果が2割、さらに逆相関という研究結果も1割程度あることも注目されます。

図表1 「ガバナンス」がいちばん企業業績と関係が深い

図表1 「ガバナンス」がいちばん企業業績と関係が深い

また、E、S、Gの3要素を個別で見ると、それぞれの過半数において、企業業績とのあいだにポジティブな関係があることが報告されており、なかでもG(ガバナンス)の相関関係が最も高いことがわかります。Gがしっかりしている企業は、急激に業績が悪化するようなサプライズが少ないからだ、という解説もあります。

日本企業を対象にした非財務的企業価値と財務的企業価値に関する定量分析でいちばん有名なのは、エーザイ元CFO柳良平氏の「柳モデル」でしょう。

2022年2月9日付の日本経済新聞電子版に、日本経済新聞コメンテーターの中山淳史氏が次のような記事を寄せています[*1]。

PBRとは株式時価総額を、資産から負債を引いた純資産で割った値。1倍を割ると企業の市場価値が解散価値を下回る残念な状態であり、上回れば経営が評価されていることを意味する。直近のエーザイのPBRは2倍強だが、1倍を超えた部分(見えない資産価値)がどこに起因するかが、計算式でわかる。