Photo:123RF

Photo:123RF

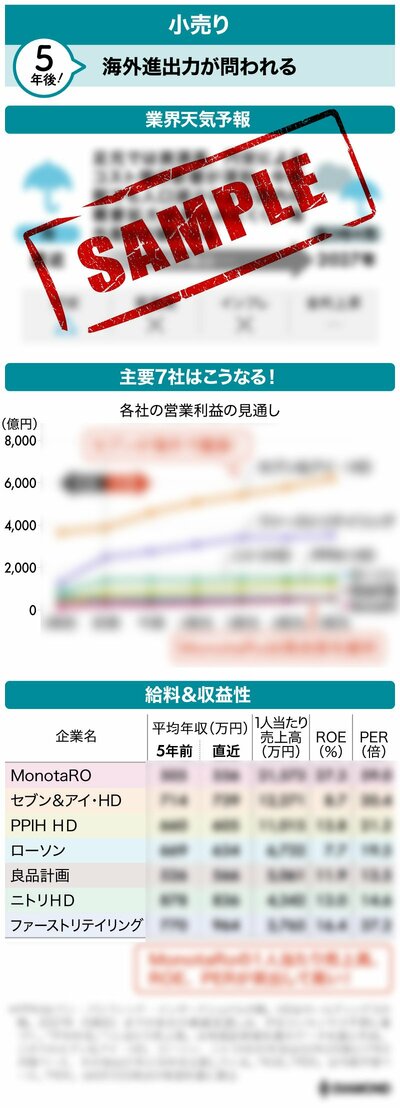

円安、資源高、人件費増、少子高齢化……、リスクを挙げれば切りがない小売業界。一方、35期連続増収増益のニトリや、売上高成長率20%以上を継続するMonotaRO(モノタロウ)など、この業界は“大化け企業”の宝庫でもある。鍵は、人口減少傾向の日本以外でいかに売るか。コストインフレを乗り越えて価格転嫁できる企業はどこか。特集『円安・金利高・インフレで明暗くっきり! 株価・給料・再編 5年後の業界地図』(全24回)の#3では、小売主要企業7社の中から、今後のグローバル展開力が高い優良企業2社が5年後に勝者になる理由を、アナリストが明らかにする。(ダイヤモンド編集部 永吉泰貴)

小売業界が抱えるリスクの数々

10倍株量産セクターで勝つのは?

「小売業界全体で今後起きる変化は相当覚悟するべきだ。いよいよ大きな変革を強いられる業界になる」

クレディ・スイス証券シニアアナリストの風早隆弘氏が語る、小売業界の見通しは厳しい。UBS証券の守屋のぞみアナリストも、「この1年でグローバルに進行した事業環境の変化は、小売業界に非常に厳しく作用した」と指摘する。

どういうことか。ここで小売業界が抱えるリスクを整理しよう。

前出の風早氏が挙げるのは、“モノ”から“コト”への消費の揺り戻しだ。コロナ禍の2021年で9.1兆円だった旅行消費額は、クレディ・スイスの予想で22年に17.5兆円、23年には24.1兆円と大幅な増加傾向が続く見通し。コロナ禍では巣ごもり需要の恩恵を受けた小売りセクターも多いが、今後はこの恩恵が一気に逆風となる。風早氏は、「旅行消費額が15兆円増えるインパクトは、小売販売額120兆円弱の市場で過小評価してはいけない」と警鐘を鳴らす。

また、円安、資源高によるコスト増も深刻だ。前出の守屋氏は、「リオープニング(経済再開)により需要は改善しているが、コストインフレの影響の方がはるかに厳しい影響を与えている」とみる。

では、業界の全てが壊滅的かといえば、そうではない。むしろ、小売業界はテンバガー(10倍株)の宝庫だ。間接資材のEC市場で不動の地位を築いたMonotaRO(モノタロウ)や、「業務スーパー」を全国に900店舗以上展開する神戸物産など、数々のテンバガーを輩出してきた。

つまり、投資家としては巣ごもり需要の反動やコストインフレの“荒波”を受けてもなお、業績や株価が突出して上振れる“勝ち馬”に乗ることが極めて重要なのだ。

次ページでは業界未来図とともに、今後5年の本命企業を挙げる。コストインフレを上手に価格に転嫁できる企業や、日本で人気の本業とは別の意外な商品の海外展開が成功しそうな企業などが登場。

さらに、気になる年収比較や株価データを併せて見ると、コンビニ業界では明暗が大きく分かれるとともに、市場が成長期待を織り込んでいないお得な優良銘柄が判明した。