Photo:PIXTA

Photo:PIXTA

再びドル円相場は1ドル160円を超えた。円安の主因について個人も含めた実需の円売りを挙げる向きが多い。しかし、実需ベースの売買動向を分析してみると前回160円を超えた4月の場面では、円買い介入を考慮しても大幅な円売り超過とはなっていない。(SMBC日興証券 チーフ為替・外債ストラテジスト 野地 慎)

日本の金融当局は

円安容認の可能性が高い

ドル円の上昇が止まらない。

7月3日の市場では一時1ドル=162円に迫るような動きを見せたのだが、ドル円が161円台に乗った7月2日に、鈴木俊一財務相は「為替の動きについてはコメントしない」と発言している。

同日の夕刻には、退任が決まった神田真人財務官が「足元の為替、投機で動いている部分が大きい」と記者団に語ったが、近々の円買い介入を想起させるキーワードは全く発せられなかった。

つまり、本邦の当局者において、円安を懸念する発言が弱まっているようにみえるのだが、実際、本邦政府は極端な円安とならなければ、円安を容認している可能性が高い。

(1)わが国は経常黒字国であり、グローバル企業およびその株主に恩恵が集中しながらも、トータルでは国として円安がプラスになると考えられる。

(2)円安の恩恵は、将来的にトリクルダウンを介して国民全般に還元される可能性を秘めており、実際、政府は企業に対して賃上げを要請し続けている。

(3)実際には多くの国民は恩恵をまだ受けておらず、輸入インフレに伴う打撃の方が多い状況だが、ベース効果も相まって、足元では前年比の消費者物価の伸びが抑制されており、2022年10月のような国民の猛反発が起きづらい。

(4)円安を起点としたインフレは内外賃金格差の拡大および国内の賃金上昇を介して、今後も安定的に続くと予想され始めているが、インフレに伴い政府の純債務は減少することになり(つまり国民はインフレ税を払う)、高債務を抱えるわが国では結局(国民さえ許せば)円安≒インフレが望ましいと考えられる。

というのが、円安容認のよりどころとなっているといえるのだが、いずれにせよ、円売りポジションを有する投機筋からすれば、当局から強い円安懸念が示されるまでは、ポジションを維持できるとの安心感を得られるのが現状といえる。

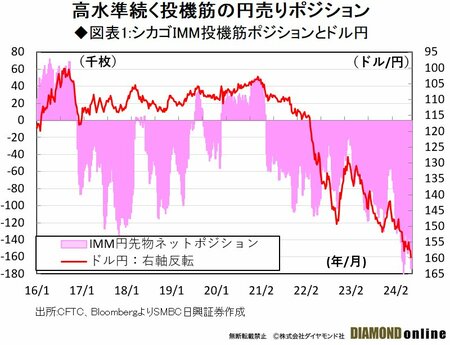

6月28日にCFTC(米商品先物取引委員会)が発表したシカゴIMM非商業部門円先物ネットショートポジションは17万3900枚に拡大している(図表1参照)。

さらには国内のFX(外国為替証拠金取引)投資家なども円売りドル買いに傾く中での円安進行といえるのだが、ただ、実需による円安の要素が非常に強いとの声も根強い。

実需の売買動向が円安の主因なのか。次ページ以降、分析していく。