Photo:PIXTA

Photo:PIXTA

投機筋が大幅に積み上げた円売りによって160円を超えたドル円相場。8月の株価大暴落前後でその売りのポジションはほとんど解消した。では、需給面から見て今後は円買い、円売りどちらが優勢なのか。各種データなどを基に検証した。(SMBC日興証券 チーフ為替・外債ストラテジスト 野地 慎)

7月までの大幅な円安は

投機筋の売りによるもの

7月初旬に162円に迫ったドル円は、本邦政府による円買い介入や日本銀行によるサプライズ利上げなどを材料に下落に転じ、8月には一時141円台まで値下がりした。

7月には市場で「実需による円安」の圧力が相当に強いと喧伝され、これが投機的な円売りに拍車をかけながら円安が進行したが、そこに至るまでの円安が本当に実需によるものだったのか、あるいは投機的なものにすぎなかったのか、改めて検証したい。

結論から言えば、7月までの円安は投機によるものであったといえるだろう。

投機筋はリーマン・ショック直前、07年のいわゆる「(低金利の円で資金を調達して金利の高い外貨に交換して投資する)円キャリートレード全盛期」に並ぶほどのショート(売り)ポジションを積み上げた。

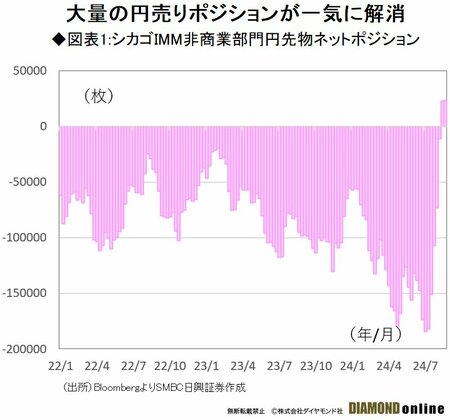

シカゴIMM非商業部門(投機筋)円先物ポジションが大幅なネットショートからロング(買い)に転じるなかでドル円は15円超下げた。この点に注目すれば、やはり投機による円安であったといえる(図表1参照)。

シカゴの投機筋ポジションの大幅売り越しに代表される、主に海外勢と考えられる円ショートポジションについては、総じてキャリートレードと称されるものであったと推察される。

つまり、ようやくマイナスを脱却しながらも、まだまだゼロに近い我が国の短期金利にフォーカスしたポジションであったと考えられる。

6月の米連邦公開市場委員会(FOMC)で、利下げについて、年1回程度との見通しが出されたばかりでもあり、日米の高水準の金利差がまだまだ維持されるとの思惑が強まるなかでの円の売り越しであったと容易に想像できる。

我が国では為替市場を主管する財務省が7月11日までに計15兆円超の円買い介入を行ったが、それでもなおドル円は160円に近い水準にとどまっていた。つまり、それだけ強い円安期待が海外勢にはあったと思われる。

年初に200兆円程度とされた外貨準備のうち、15兆円が取り崩されてもなお、円安を止められないとなれば、投機筋がさらに勢いづく可能性は否定できない。

ここで、投機筋の円売りのよりどころとなっている我が国の低過ぎる金利を押し上げなくてはならないとの機運が当局で高まった公算が大きい。つまり、日銀の7月のサプライズ利上げは多分に為替を意識したものだったと言わざるを得ない。

ただ、7月米雇用統計の悪化という、思わぬ追い風も手伝い、日銀の利上げは想像以上の効果をもたらし、結局、0.15%程度の利上げで日銀は20円近い円高を惹起した形となった。

今後、急がずとも日銀が追加利上げを模索するとの思惑は、円キャリーポジション再構築の機運をそぐものであり、ここでまず、海外勢による円売り圧力は止まった格好だ。

他方、海外投機筋が円ショートポジションを積み上げる傍ら、我が国では上述のような「実需による円安圧力」が繰り返し示唆され、国内市場参加者においても、投機的な、そして前のめり的な円売りが進んでいた。

実際のところ、需給環境はどうだったのだろうか。次ページでは、各種データなどに基づき検証していく。