「ICOCA」や「nimoca」などの交通系ICカードよりも、

「モバイルSuica+ビックカメラSuicaカード」のほうがお得!

「Suica」と言えば、“関東圏の交通系ICカード”というイメージが強いはず。そのため、関東圏以外に住んでいる人で、「Suica」を使おうと考えたことがある人は少ないだろう。しかし、実は、全国のどこに住んでいても「Suica」を使ったほうがお得だとしたら、どうだろうか?

というのも、「ICOCA」や「nimoca」などの場合、その交通系ICカードを発行している交通事業者の電車やバスを利用したときには、ポイントが貯まったり、運賃が割引されたりしてお得なのだが、そのほかの交通事業者の電車やバス、コンビニなどでの利用時は、還元率が大きく下がってしまう(理由は後述)。つまり、一般的な交通系ICカードは、限られた場所でしか得しないというわけだ。

一方、「Suica」なら、JR東日本以外の電車やバスに乗ったときも、コンビニやスーパーなどで買い物したときも、1.5%分のポイントを獲得する方法がある。そのカギになるのが、いつでも携帯電話からクレジットカードでチャージできる「モバイルSuica」と、この「モバイルSuica」へのチャージで1.5%分のポイントを獲得できる高還元クレジットカード「ビューカード」、その中でも“実質”年会費無料で使えてお得な「ビックカメラSuicaカード」の2つ。

結論だけ先に言ってしまうと、関東のSuicaエリアに住んでいる人はもちろん、関西のICOCAエリアや九州のnimocaエリアなどに住んでいる人も、交通系ICカードを使うなら、「モバイルSuica+ビックカメラSuicaカード」を利用するのがもっともお得だ。今回は、この「モバイルSuica+ビックカメラSuicaカード」のお得な活用方法について、詳しく解説していこう。

| ■ビックカメラSuicaカード | ||

| 還元率 |

1.0~10% (一般加盟店では1.0%、「モバイルSuica」へのチャージなどは1.5%、ビックカメラでは10%) |

|

| 発行元 | ビューカード | |

| 国際ブランド | VISA、JCB | |

| 年会費(税込) | 初年度無料、2年目以降524円 (年一回の利用で次年度無料) |

|

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆Suica利用者が一番得するクレジットカードが判明!全国で使えるSuica搭載のクレジットカードの中で実質年会費無料+常時還元率1.0%超のお得な1枚はこれ! ◆「ビックカメラSuicaカード」をクレジットカード専門家がおすすめする理由とは? 還元率1.0%超、年1回利用で年会費無料、Suica搭載など、そのメリットを解説! |

|

「ICOCA」や「nimoca」など、「Suica」以外の交通系ICカードには、

“限られたエリアでしか得しない”という弱点がある!

まず、「モバイルSuica+ビックカメラSuicaカード」の活用方法を解説する前に、「ICOCA」や「nimoca」などの交通系ICカードの弱点を詳しく見てみよう。

「Suica」「PASMO」「ICOCA」「nimoca」「manaca」「Kitaca」など、全国にはさまざまな「交通系ICカード」があるが、そのほとんどは、2013年3月から相互利用できるようになった。例えば、「ICOCA」を持っていれば、「Suica」や「nimoca」に対応している交通機関や店舗も利用できるというわけだ。そのため、「どこに行くにも、地元の交通系ICカードを使っている」という人は多いだろう。

たしかに、交通系ICカードを1枚持つだけで、全国のほとんどの電車に乗れたり、コンビニやドラッグストアなどで買い物もできたりするのは「便利」ではある。しかし、「その使い方はお得か」と言われると、必ずしもそうとは言い切れない。

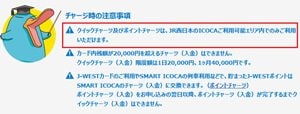

例えば、JR西日本の交通系ICカード「ICOCA」を使う場合を考えてみよう。「ICOCA」には、クレジットカードでチャージできる「SMART ICOCA」という種類のカードがある。この「SMART ICOCA」なら、ICOCAエリア(JR西日本)の駅構内にあるクイックチャージ機や自動券売機でチャージすると、クレジットカードのポイントを獲得できる。さらに、「SMART ICOCA」でICOCAエリアの電車に乗ると、乗車ポイントとして、月間の利用運賃200円ごとに1ポイント(=還元率0.5%)も獲得可能だ。このように、ICOCAエリア内での利用については、「SMART ICOCA」の合計還元率は1.0~1.5%ほどになるので、「お得」と言えるだろう。

■還元率0.5%のクレジットカードでチャージして、ICOCAエリア内の電車に乗った場合

⇒クレジットカードのポイント0.5%分+乗車ポイント0.5%分=還元率1.0%

「SMART ICOCA」へのクイックチャージ(クレジットカードからのチャージ)は、ICOCAエリア内のみ対応。

「SMART ICOCA」へのクイックチャージ(クレジットカードからのチャージ)は、ICOCAエリア内のみ対応。拡大画像表示

では、ICOCAエリア外での利用についてはどうだろうか。「SMART ICOCA」の場合、ICOCAエリア外ではクレジットカードによるチャージができない。チャージ不足の際は現金でチャージするしかないので、クレジットカードのポイントは獲得不可能だ。さらに、ICOCAエリア外では乗車ポイントも獲得できない。この場合は、「SMART ICOCA」の合計還元率0%になってしまうので、まったく「お得」ではない。

■現金でチャージして、ICOCAエリア外の電車に乗った場合

⇒還元率0%

上記では「ICOCA」を例として挙げたが、そのほかの交通系ICカードも仕組みや特典はほぼ同じ。したがって、下記の2つが、「Suica」以外の交通系ICカードに共通する弱点と言える。

(1)エリア外では、クレジットカードによるチャージはできない

(2)エリア外では、乗車によってポイントが貯まったり、運賃が割引になったりするサービスは受けられない

このように、「Suica」以外の交通系ICカードには、エリア内とエリア外で、利便性や還元率が大きく異なってしまうという弱点がある。もちろん、ICOCAエリアの電車に乗るときは「ICOCA」を使って、nimocaエリアの電車に乗るときは「nimoca」を使って……と、エリアによって交通系ICカードを使い分ければ、この弱点は解消できる。とはいえ、いちいち何枚もの交通系ICカードを使い分けるのは、あまり現実的ではないだろう。

そこで活躍するのが、冒頭で述べた「モバイルSuica+ビックカメラSuicaカード」の組み合わせだ。ここからは、「モバイルSuica+ビックカメラSuicaカード」が、ほかの交通系ICカードとどのように違うのか解説していこう。

| ■ビックカメラSuicaカード | ||

| 還元率 |

1.0~10% (一般加盟店では1.0%、「モバイルSuica」へのチャージなどは1.5%、ビックカメラでは10%) |

|

| 発行元 | ビューカード | |

| 国際ブランド | VISA、JCB | |

| 年会費(税込) | 初年度無料、2年目以降524円 (年一回の利用で次年度無料) |

|

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆Suica利用者が一番得するクレジットカードが判明!全国で使えるSuica搭載のクレジットカードの中で実質年会費無料+常時還元率1.0%超のお得な1枚はこれ! ◆「ビックカメラSuicaカード」をクレジットカード専門家がおすすめする理由とは? 還元率1.0%超、年1回利用で年会費無料、Suica搭載など、そのメリットを解説! |

|

「モバイルSuica」なら、いつでもどこでもチャージできるうえに、

「ビューカード」からのチャージで1.5%分のポイントが貯まる!

先ほど、「Suica」以外の交通系ICカードに共通する弱点を2つ挙げた。なぜ、「Suica」だけは例外なのかと言うと、その理由は「Suica」はスマートフォンやガラケーで利用できるサービス「モバイルSuica」を用意していることにある。

「モバイルSuica」なら、いつでもどこでもクレジットカードからチャージできる。

「モバイルSuica」なら、いつでもどこでもクレジットカードからチャージできる。拡大画像表示

「モバイルSuica」とは、自分が持っている携帯電話を「Suica」として利用できるアプリのこと。一般的な交通系ICカードとの大きな違いは、クレジットカードを紐付ければ、携帯電話の操作でチャージできることにある。つまり、「モバイルSuica」なら、Suicaエリア外で残高不足になったときも、その場でチャージできるため、クレジットカードのポイントを取りこぼすことがないというわけだ。

ちなみに、長らく「モバイルSuica」は、Androidのスマートフォン(またはガラケー)でしか利用できなかったが、2016年に「Apple Pay」のサービスが始まったことにより、現在はiPhone(iPhone 7以降)でも利用可能。そのため、スマートフォンまたはガラケーを持っている人なら、ほとんど誰でも「モバイルSuica」を利用できる。

このように、「モバイルSuica」は、いつでもどこでもクレジットカードでチャージできるため、「(1)エリア外では、クレジットカードによるチャージはできない」という弱点がないのだ。

では、交通系ICカードの2つ目の弱点、「(2)エリア外では、乗車によってポイントが貯まったり、運賃が割引になったりするサービスは受けられない」という点はどうか。

「モバイルSuica」の場合は、駅ビルや駅構内の店舗のほか、「アリオ」や「イトーヨーカドー」などで利用すると、100円または200円につき、「JRE POINT(ジェイアールイー ポイント)」が1ポイント貯まる特典がある(=還元率0.5~1.0%)。ただし、残念ながら、「モバイルSuica」も、ポイントが貯まるサービスを受けられるのは、基本的に関東や仙台などのSuicaエリア内のみとなっている。

しかし、「モバイルSuica」には、ほかの交通系ICカードとは違って、大きなメリットがもうひとつある。それは、JR東日本グループが発行するクレジットカード「ビューカード」なら、「モバイルSuica」にチャージした時点で、1.5%分のJRE POINTを獲得できることだ。

一般的な交通系ICカードの場合は、エリアを気にしながら使わないと、還元率1%以上を維持するのは難しい。一方、「モバイルSuica+ビューカード」の場合は、エリアに縛られずに、常時還元率1.5%を実現できる。つまり、「モバイルSuica+ビューカード」なら、Suicaエリア外の電車に乗ったときはもちろん、コンビニやドラッグストアで「モバイルSuica」を利用したときなど、いつでもどこでも1.5%の高還元というわけだ。

また、「ビューカード」のほかにも、「モバイルSuica」へのチャージでポイントが貯まるクレジットカードはあるが、いつチャージしても1.5%分のポイントが貯まるクレジットカードは「ビューカード」だけとなっている。

しかも最近では、「モバイルSuica」へのチャージで付与されるポイントの条件を改悪するクレジットカードが増えている。例えば、還元率1%の「楽天カード」の場合は、2017年11月1日から「モバイルSuica」へのチャージではポイントを獲得できなくなってしまった。また、還元率1.2%の「リクルートカード」の場合は、2018年4月16日から電子マネーのチャージで月間3万円を超えた分はポイント付与の対象外になる。

一方、「ビューカード」なら、チャージした時点で1.5%分のポイントが貯まるうえに、「Suica」と同じく、JR東日本グループが発行しているので、今後も改悪される可能性が低いと思われる。

では、「モバイルSuica」へのチャージで1.5%分のポイントが貯まる「ビューカード」の中で、もっともお得な1枚が、どうして「ビックカメラSuicaカード」なのか。そこで次は、主要な「ビューカード」の年会費と還元率を見てみよう。

「ビューカード」の中で、もっともお得なのは、

“実質”年会費無料で、還元率1%の「ビックカメラSuicaカード」!

まず、主要な「ビューカード」の年会費や還元率をまとめたので、それぞれを比較してみよう。

| ■主要な「ビューカード」の年会費や還元率を比較! | |||||

| 年会費 (税込) |

通常のショッピング 利用分の還元率 |

モバイルSuica チャージ還元率 |

国際 ブランド |

カード フェイス |

|

| 初年度 | 2年目 以降 |

||||

| ◆ビューカード スタンダード | |||||

| 524円 | 0.5% | 1.5% | VISA Master JCB |

||

| ◆ビックカメラSuicaカード | |||||

| 無料 | 524円 (ただし、 年1回でも 利用すれば、 次年度以降の 年会費無料) |

1.0% | 1.5% | VISA JCB |

|

| ◆JALカードSuica | |||||

| 無料 | 2200円 |

0.5% (※1) |

1.5% (※1) |

JCB | |

| ◆ビューカード ゴールド | |||||

| 1万1000円 | 0.5% | 1.5% | JCB | ||

| ※ポイント付与およびサービスの詳細は「ビューカード」「モバイルSuica」「JRE POINT」「えきねっと」のWebサイトをご確認ください。※1「1マイル=1円」換算。 | |||||

表を見ると、それぞれのクレジットカードは、「モバイルSuica」へのチャージで1.5%分のJRE POINTを獲得できることは共通しているが、年会費や還元率が異なっている。そして、それぞれの年会費と還元率を比較すると、「ビックカメラSuicaカード」がもっともお得なクレジットカードであることがわかるだろう。

| ■ビックカメラSuicaカード | ||

| 還元率 |

1.0~10% (一般加盟店では1.0%、「モバイルSuica」へのチャージなどは1.5%、ビックカメラでは10%) |

|

| 発行元 | ビューカード | |

| 国際ブランド | VISA、JCB | |

| 年会費(税込) | 初年度無料、2年目以降524円 (年一回の利用で次年度無料) |

|

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆Suica利用者が一番得するクレジットカードが判明!全国で使えるSuica搭載のクレジットカードの中で実質年会費無料+常時還元率1.0%超のお得な1枚はこれ! ◆「ビックカメラSuicaカード」をクレジットカード専門家がおすすめする理由とは? 還元率1.0%超、年1回利用で年会費無料、Suica搭載など、そのメリットを解説! |

|

この「ビックカメラSuicaカード」の最大の特徴は、クレジットカードの利用時に、0.5%分のJRE POINTに加えて、0.5%分のビックポイントも獲得できること。つまり、合計還元率1%と、ほかの「ビューカード」の2倍のポイントが貯まるのだ。

また、貯めたJRE POINTとビックポイントのそれぞれは、「モバイルSuica」にチャージすることも可能で、JRE POINTの場合は「1000ポイント=1000円」として、ビックポイントの場合は「1500ポイント=1000円」としてチャージできる。

さらに、「ビックカメラSuicaカード」は、年に1回でもカードを利用すれば、次年度の年会費が無料になる、“実質”年会費無料カードというのも大きなメリット。これは、主な「ビューカード」の中でも、「ビックカメラSuicaカード」だけの特典。つまり、「ビックカメラSuicaカード」なら、一切コストをかけずに「モバイルSuica」を利用できるということになる。

このように、「ビックカメラSuicaカード」は、「モバイルSuica」へのチャージで1.5%分のポイントが貯まるだけでなく、通常のショッピング利用分は還元率1.0%と高還元なうえに、年に1回でも利用すれば次年度の年会費が無料になるなど、メインカードとして使えるほどにお得なクレジットカードとなっているのだ。

| ■ビックカメラSuicaカード | ||

| 還元率 |

1.0~10% (一般加盟店では1.0%、「モバイルSuica」へのチャージなどは1.5%、ビックカメラでは10%) |

|

| 発行元 | ビューカード | |

| 国際ブランド | VISA、JCB | |

| 年会費(税込) | 初年度無料、2年目以降524円 (年一回の利用で次年度無料) |

|

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆Suica利用者が一番得するクレジットカードが判明!全国で使えるSuica搭載のクレジットカードの中で実質年会費無料+常時還元率1.0%超のお得な1枚はこれ! ◆「ビックカメラSuicaカード」をクレジットカード専門家がおすすめする理由とは? 還元率1.0%超、年1回利用で年会費無料、Suica搭載など、そのメリットを解説! |

|

さて、ここまでの内容をまとめると、「数ある交通系ICカードの中でもっとも使い勝手が良いのが、携帯電話ひとつでクレジットカードからチャージができる『モバイルSuica』」で、「その『モバイルSuica』へのチャージで、もっともお得なクレジットカードが『ビックカメラSuicaカード』」となる。

「モバイルSuica」なら、大阪に住んでいようと、札幌に住んでいようと、携帯電話さえ持っていれば、いつでもどこでもクレジットカードからチャージできるほか、電車やバスに乗ったり、コンビニなどで買い物できたりするので非常に便利。しかも、「ビックカメラSuicaカード」でチャージした時点で1.5%分のポイントを獲得できるため、節約ツールとしても優秀だ。

「モバイルSuica+ビックカメラSuicaカード」は、関東圏に住んでいる人だけでなく、全国どこに住んでいる人でも、お得&便利に使える。今まで、「ICOCA」「nimoca」「manaca」「Kitaca」など、地元の交通系ICカードしか使ってこなかった人は、「モバイルSuica+ビックカメラSuicaカード」の活用を検討してみてはどうだろうか。

<Sponsored Content>―――――――――――――――――――――――

| ■ビックカメラSuicaカード | ||

| 還元率 |

1.0~10% (一般加盟店では1.0%、「モバイルSuica」へのチャージなどは1.5%、ビックカメラでは10%) |

|

| 発行元 | ビューカード | |

| 国際ブランド | VISA、JCB | |

| 年会費(税込) | 初年度無料、2年目以降524円 (年一回の利用で次年度無料) |

|

| 家族カード | なし | |

| ポイント付与対象の 電子マネー |

Suica、モバイルSuica | |

| 関連記事 | ◆Suica利用者が一番得するクレジットカードが判明!全国で使えるSuica搭載のクレジットカードの中で実質年会費無料+常時還元率1.0%超のお得な1枚はこれ! ◆「ビックカメラSuicaカード」をクレジットカード専門家がおすすめする理由とは? 還元率1.0%超、年1回利用で年会費無料、Suica搭載など、そのメリットを解説! |

|

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2025年12月1日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、Apple PayやGoogle Payに「三井住友カード(NL)」を登録して「Visaのタッチ決済」または「Mastercardタッチ決済」を利用すれば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では最大7%還元に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済またはMastercardタッチ決済を利用すると最大7.0%還元(一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は最大7.0%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可)。「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率。 |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニで最大還元率7%のお得なクレジットカード! カード情報を記載していないのでセキュリティも抜群! |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「ORIGINAL SERIESパートナー加盟店」の「ポイントアップ登録(無料)」をすれば、Amazonやセブン‐イレブンなどでは還元率2%、スターバックスでは「スターバックスカード」へのチャージで還元率5.5%、「Starbucks eGift」の購入で還元率10.5%に! ※還元率は交換商品により異なる。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する13枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、Apple PayやGoogle Payに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」または「Mastercardタッチ決済」を利用すれば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では最大7%還元に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済またはMastercardタッチ決済を利用すると最大7.0%還元(一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は最大7.0%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可)。「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率。 |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||