【95】2007年

海の向こうの不穏な動き

サブプライム危機は波及するか

日本経済がようやくバブルの清算という長いトンネルから抜け出そうとしているとき、米国で不穏な異変が生じていた。

2000年代初頭からの好景気で住宅ブームに沸いていた米国では、多くの金融機関がサブプライム層(信用力の低い低所得者層)にも積極的に住宅ローンを提供した。サブプライム層向けのローンは、最初は低金利で一定期間後に金利が急上昇する仕組みだったが、住宅価格が上がればそれを担保に低金利のローンに借り換えできるのを売りにしていた。

ところが、06年頃から住宅価格の下落が始まる。思惑通りに借り換えができず、ローン返済不能者が続出した。

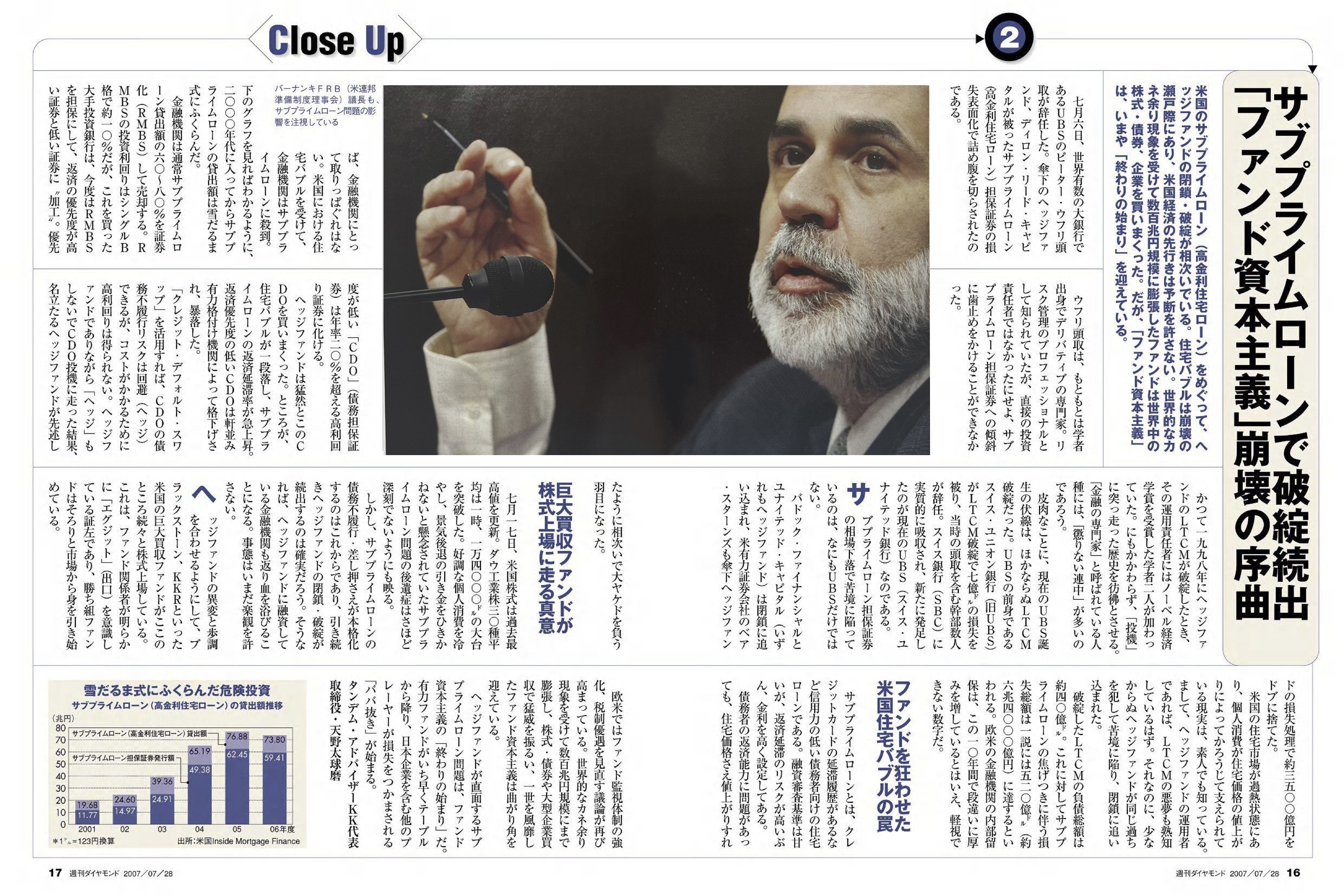

問題は、これらのサブプライムローン債権が証券として細分化され、他の債権などと組み合わせた高利回りの金融商品として流通していたこと。借り手が返済不能になると、こうした金融商品が焦げ付き、購入していた世界中のヘッジファンドや投資銀行が、大規模な損失を被ったのだ。07年7月28日号では「サブプライムローンで破綻続出『ファンド資本主義』崩壊の序曲」として、証券化の仕組みと事態の深刻さを伝えている。

2007年7月28日号「サブプライムローンで破綻続出『ファンド資本主義』崩壊の序曲」

2007年7月28日号「サブプライムローンで破綻続出『ファンド資本主義』崩壊の序曲」PDFダウンロードページはこちら(有料会員限定)

ヘッジファンドは猛然とこのCDOを買いまくった。ところが、住宅バブルが一段落し、サブプライムローンの返済延滞率が急上昇。返済優先度の低いCDOは軒並み有力格付け機関によって格下げされ、暴落した。

(中略)

サブプライムローンの債務不履行差し押さえが本格化するのはこれからであり、引き続きヘッジファンドの閉鎖・破綻が続出するのは確実だろう。そうなれば、ヘッジファンドに融資している金融機関も返り血を浴びることになる。事態はいまだ楽観を許さない。

(中略)

ヘッジファンドが直面するサブプライムローン問題は、ファンド資本主義の「終わりの始まり」だ。有力ファンドがいち早くテーブルから降り、日本企業を含む他のプレーヤーが損失をつかまされる「ババ抜き」が始まる』

記事のタイトル通り、まだ“序曲”にすぎなかったが、この直後の07年8月9日にフランスの大手銀行BNPパリバが、サブプライム関連のファンドの解約を凍結すると発表したことで、問題が一気に表面化する。投資家や金融機関の間でパニックが広がり、信用収縮が起こり始めた。

これまでも、特定の金融機関の経営危機が金融システム全体に波及することはあった。だが今回はそれとは違い、証券化の手法によってリスクが分散され、レバレッジをかけた金融商品が広がり、その結果、損失がどこまで広がるか金融当局ですら全体像がつかめないという、新しいかたちの危機だった。

サブプライムローン問題の影響は金融市場全体に波及し、多くの大手金融機関が破綻や経営危機に直面した。そして翌08年9月、米国のリーマン・ブラザーズが経営破綻に陥るのである。