銀行業界で独自の地位を固めていたスルガ銀行の復活は?

★★★★☆ (5段階中4 5が最高評価)

今、多くの銀行株がリーマンショック時の株価を下回っています。日経平均が当時の3倍以上なので、銀行セクターの不振が際立ちます。どうしてでしょうか。

銀行の仕事とは、「金貸し」、つまり、融資です。人を採用するにも、設備を増強するにも、お金がかかります。企業はまた、運転資金も必要です。企業の資金需要に対して、銀行がお金を融通することで社会全体にお金が行き渡るわけです。

ところが、銀行業界には大きな課題があります。銀行の数が多すぎるのです。企業向けの融資競争が激烈ですので、金利が取れません。貸し出しの利息が1%も取れないという厳しい状況です。

そんな厳しい貸し出し市場において独自の市場を開拓してきたのがスルガ銀行でした。創業家である岡野家がリーダーシップをとって業況を拡大してきました。1985年、岡野喜一郎会長(故人)、岡野光喜頭取(当時)のコンビは経営路線を変更します。

当時、光喜頭取はまだ40才。若かったのです。慶応大を卒業後、米国留学。現地で米国の地銀を視察。米国を参考にします。たとえ無担保無保証であっても個人に金利を高く貸す米国地銀は儲かっていました。「リテール(個人向け)は儲かる」と確信を持った光喜頭取は経営方針を転換します。

リテールは確率論で経営判断するしかありません。それから、スルガ銀行経営陣は、データベース・マーケティングを活用します。1999年にはリアルタイムで状況がわかるデータシステムを全店舗に配置しています。他の銀行がバッチで夜に処理していたのとは違って、スルガ銀行はコールセンターからリアルタイムで端末にデータを入力する対応でしたから、相当にテクノロジー重視であったのです。

実際、コールセンターの人員は当時の銀行業界では最大規模だったそうです。

合理的与信で新規市場を開拓

スルガ銀行は、住宅ローンを独身女性にも対応したことで飛躍します。というのも、土地バブル崩壊後、新興の不動産デベロッパーが低価格でマンションを売り始めた際、それらを購入していたのは独身女性だったのです。スルガ銀行はそのニーズを捉えることができたのです。しかも、データ分析をしてみると、こんなことを分かったそうです。

女性のデフォルト率低い! スルガ銀行は女性営業職を増やし、女性向けローン市場を開拓したのです。

その後も、次々と新しいローンを開発していきます。例えば、住宅金融公庫のスコアリングシステムは、時代に合わない条件をつけています。買い手がサラリーマンであることを課し、それも勤続3年以上でなければ貸さない。これでは雇用の流動化に対応できません。一方で、スルガ銀行は独自に判断し、年収500万円ならば転職していてもちゃんと貸すという合理的な貸し出しを実行したのです。

それまでの銀行業界の常識は、「リテールは手間がかかるわりに儲からない」でした。その考えは間違っていたのです!!

スルガ銀行のローン残高のおよそ9割が個人です。それも首都圏が中心です。不動産業者との付き合いは8000社にも及びます。

競争の激化と営業必達主義による「かぼちゃの馬車問題」

ところが、信用金庫や信販会社なども、同様に、リテール向け不動産融資を強化し、競合が厳しくなっていきます。

特に、金利が低下すると、担保をとりつつ、数%の利ざやが確保できる個人向け不動産融資に各行が参入してきます。スルガ銀行はだんだんと業績必達主義に傾いていきました。そして、審査をあまりせず、貸せる先には貸すという内部コンプライアンスが効かない状況になりました。

かぼちゃの馬車・シェアハウス問題が2018年に明るみに出ます。家賃を保証したはずのシェアハウス開発業者が経営破綻。多くの借金を背負った会社員が大量に生まれて社会問題となったのです。

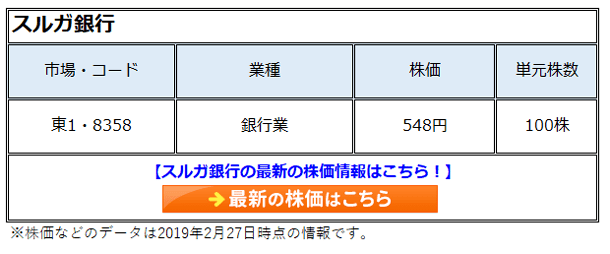

スルガ銀行はシェアハウス向け不良債権を引当処理し、今期は大幅な赤字に転落しました。株価はこの1年で2000円から500円台へと4分の1に下落。

こんなに下がったので、株は「買い」なのでしょうか?

縮小する資産と利ざやだが、来期は黒字へ

今、スルガ銀行は抜本的な組織改善を行なっているため、新規の営業ができません。新規の営業がなければ、新規の融資はゼロです。一方、既存の融資は満期が到来します。繰り上げ返済もあります。融資残高は一方的に減る展開が今後1年は続くでしょう。

実際、1年で個人ローン残高は1725億円減少(2017/9-2018/9)しました。昔の高い金利で貸していたローンが満期を迎えると、利ざやも低下します。

数量は減少。単価も下落。収益はその掛け算ですから6%程度の減収です。固定費はそのままですから減益になります。4月-9月の累計収益は1090億円の経常収益で、経常損失は780億円。最終赤字は962億円です。しかし、貸し倒れの一時的な費用が約900億円増えたため、赤字転落したのです。これ以上、不良債権が増えなければ来期は黒字です。400-500億円の経常利益、200-300億円程度の純利益はありそうです。そうなればEPS100円でPERは5倍です。

さて、業務が再開される来期には新規のローン獲得が始まります。中期的には、一方的な貸し出し残高の減少には歯止めがかかるでしょう。

ポイントは、今後の不良債権の増え方です。決算資料を見れば、シェアハウス向け以外の貸し出しの有担保ローンの延滞率は20bp程度と低いのです。不良債権はこれ以上、増えないでしょう。すると、スルガ銀行にとっての「かぼちゃの馬車」問題とは、[かぼちゃの馬車向け]のみの固有の問題であることが開示資料に強く示唆されています。

波及した投資用物件への融資

スルガ銀行のイケイケドンドンの営業は、確かに、行き過ぎたのです。しかし、独自性を出そうとして、岡野創業家はリテールビジネスを科学的に捉えました。そのチャレンジや功績は、今でも正しい選択だと私は思います。

しかし、その正しいチャレンジも、近年の行き過ぎた営業により、倫理を失ってしまった。今後は、元々の高収益ビジネスモデルは否定せず、過度なノルマ営業を是正すれば良いでしょう。

人は誰でもいつでもやり直せます。企業は人です。だから、企業もやり直せます。やり過ぎた分だけ、反省すれば良いし、やり過ぎを是正し、再度、リテール重視に舵を取れば良いと私は思うのです。これまでスルガ銀行は資産成長も狙っていましたが、今後は、減らない程度に資産が維持できるようになることが先決です。

日本の株式市場を混乱させた日本の金融の横並び体質

一方、このシェアハウス問題以降、金融機関が、自主的に投資用案件に慎重になり、信用収縮が起こりました。結果として、多くの投資不動産関連株が急落したのです。

日本の金融業界というは、全く持って、情けないのです...。投資不動産といえども、融資審査はケースバイケースであるべきです。実際に、担保は駅から徒歩何分で、どの程度の広さでとしっかりとポイントをチェックし、投資家は個別面談して、自信を持って投資家に貸せば良いのです。それが各行とも、融資が金融庁のさじ加減で次第とは情けない。去年から、一斉に投資用不動産に慎重となり、経済にまで影響を与える問題になってしまうとは。

横並び極まった銀行業界・金融業界は、あまりにもひどい。体質が悪い。無知、無作為を通り越して、プロとして悪質な体質といって良いでしょう。経営者が自分で考えない、リスクを取れない、考える力もない、銀行の社長はいつまでも赤ちゃんのようです。

不動産株が全般に株価がさえないのは、銀行がリスクを負わないためです。投資物件の融資の審査が通らないからです。投資用不動産がダメならば、この世から賃貸物件がなくなってしまうのですよ!

かぼちゃの馬車は、ひどい事例ですが、このシェアハウス、間取りを見ただけで、ひどいという実感を持つ人は多いはずです。まさに蛸壺です。

ひどい住環境です。オーナーになり「被害」にあった方には申し訳ないと思いますが、彼らには、金融リテラシーが欠如しているのは?と疑ってしまいます。

大家も株主もリスクを取って同情される立場

駅から遠い。風呂もトイレも共同。わずか8平米の狭い木造住宅。そんな悪質な住居に、あなた自身、住みたいですか?

大家になるのならば大家の心構えが必要です。自分が住みたいところを買って貸すならまだしも、自分が「絶対に住みたくない!」アパートに他人に住んでもらいたいですか? そんな自分勝手な考えには共感できません。

大家業ってそもそもなんでしょうか? 大家の中には、立派な大家、ザ・大家もいます。例えば、若い芸術家を応援したい、小説家を応援したいと家族ぐるみでサポートする大家もいます。

一人で都会に出てきて、親御さんはさぞ心配しているだろうと、我が子を育てるつもりで接する都会の大家さんもいます。大家の心構えがない素人が大家をやるのは危険です。

それは株主も同様です。株主というものは、世の中のありとあらゆるリスクを負う人です。株主を見れば、「たくさんリスクをとっていただき、ほんに、ご苦労なことです」と同情される立場なのです。世の中から羨ましがられるような仕事ではないのですよ。投資家というものは。

金融リテラシーとは何でしょう? それは、人としての良識じゃないかなと私は思うのです。

風呂がないアパート。隣の人のため息が漏れ聞こえる劣悪住居。貧乏だからそこに住まなければならない境遇の人がいる。自分は何億円も融資してもらうのに、図面も引かず、夢も語らず、不動産を建ててしまう。

本当の大家ならば、店子には、ずっと使ってもらいたいと願うでしょう。そのためには遮音性はちゃんとしようとか、お風呂はできるだけ広いものをとか、ロフトつけてあげたいな、とか思うはずです。

そう思えるのがリテラシーです。金融リテラシーとは良識であって、財務分析がわかるとか、金の計算ができる、では断じてないのです。

マンション経営はまっとうなビジネス

スルガ銀行の融資は、半分がいわゆる1棟のアパートローンで大家さんがお客です。だから、3%以上の貸出金利が取れるのです。鉄筋向け貸し出しが多いので、マンション経営がメインと言って良いでしょう。都心に住んでいるみなさまの中には賃貸の方もいらっしゃるでしょう。日本の首都圏では、持ち家をあえて持たず、賃貸を選ぶ人が多数なのです。そういう意味で、マンション経営はまっとうなビジネスです。

ピンチの後にチャンスあり!

スルガ銀行は、コンプラを見直し、組織体制を見直し、創業家との縁を薄めて、新規の営業を停止して、立て直しを図っています。

新経営陣と新ルールのもとでスタートするのは金融庁の業務停止が解かれるタイミングです。つまり、来期から営業が動き出します。

自然と、一方的な残高の減少に歯止めはかかるでしょう。そして、今期の1300億円近い貸し倒れ引当の増加は来期はないのです。来期のEPSは100円を超えるでしょう。すぐに復配とはならないかもしれません。

これまでに先人が築いたリテールローンのストックや顧客基盤が同社にはあります。投資物件の融資は、IoTなどを活用し、同社の得意とするテクノロジーを再度、徹底的に効率活用してもらいたいものです。

ピンチの後にはチャンスあり。3%の利ざやが取れる同社は、しっかりとしたビジネスをやれば、自然とファンは増えていく可能性があります。

頑張る経営者がいれば、今が重要な投資時期

マスコミはこれからもスルガ銀行を叩くでしょう。でも、そこで頑張る新しい経営者や社員がいる限り、投資家にとっては、重要な投資候補となるでしょう。株価が十分に低いときは。

銀行セクターはマクロ環境だけで動きやすく、政策の影響も受けやすく、投資対象にはなりにくいのも事実です。スルガ銀行には、良心と投資不動産融資の高収益性とを両立する努力を惜しまないように願っております。スルガ銀行は未曾有の危機です。彼らに一丸となって頑張る気概は残っているでしょうか。

人はやり直せます。良い融資をしてください。合理的な判断で金融の横並びを再度、打ち破る気概を見せてください。創業家の功績は功績として認め、これからも尊重して欲しいと思います。

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。