従業員持株制度を使って40年間コツコツとエクソンモービル株を買い、100万ドル以上に増やして引退したエンジニアがいた

私はエクソンモービルで社会人としてのキャリアをスタートしました。最初の仕事場はエクソンモービルの精製所でした。その精製所のタンクファーム(製品タンク)のエリアでエンジニアとして働き始めたのです。

[参考記事]

●私の歩んできた道(1) ネットバブルに乗り、バブル崩壊前に株を売り切った!バブルを若いうちに実感できた方がいい理由とは?

タンクファームエリアのリーダーはテリーという人でした。テリーはエクソンモービルに40年近く勤めていました。高校を卒業して精製所に入り、その時はもう引退間近という状況でした。

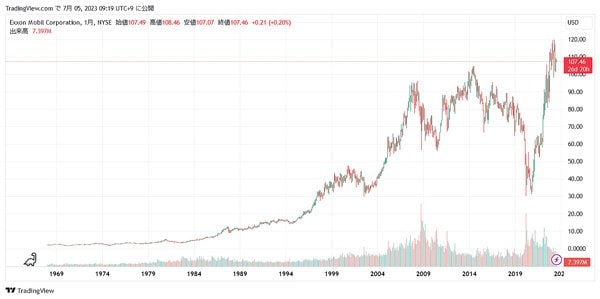

テリーはエクソンモービルの従業員持株制度を使って40年間コツコツとエクソンモービル株を増やしていました。引退する頃には、100万ドル以上(約1億4000万円)の株を持っていました。

エクソンモービル(XOM)チャート/月足 出所:Tradingview

エクソンモービル(XOM)チャート/月足 出所:Tradingview

私がエクソンモービルを辞めて、ビジネススクールに行った少しあと、テリーはリタイアして、アリゾナに移住しました。それは2002年頃の話なので、当時の100万ドルはインフレ調整すれば、大ざっぱに言って、今の200万ドルぐらいの価値があります。テリーは余裕のあるリタイアライフを送ったことでしょう。

日本では自社株を持つ人が少ないのはなぜなのか?

アメリカの場合、テリーのように、自社株を持つ人が社員にも経営陣にも多いのです。自社株を持つ人は金融マンに限りません。金融以外の職業の人でも自社株を持っている人がたくさんいます。

しかし、日本ではこうしたことをほとんど聞きません。日本では自社株を持つ人が少ないのです。

私がびっくりしたのは、証券業界の人、資産運用のプロもほとんど自社株を持っていないどころか、そもそも日本株でも外国株でも、株そのものを持っていない人が多いということです。

日本は経営陣も株を持っていないケースが多いです。なぜでしょうか?

それは日本の株式市場では、ガバナンスがうまく機能していないからです。

最近、解決しなければいけない問題として、PBR1倍割れ企業の問題が話題になっています。PBR1倍割れということは、その会社は解散価値より低い価格で取引されているということです。なぜ、そんなふうに放置されているのでしょうか?

たとえば、1万円が箱に入っていて、その箱が8000円で取引されていたとしましょう。その箱を8000円で買い、箱を破って1万円を取り出せば、即座に2000円が儲かります。

しかし、会社の場合は、そこまで簡単にはいきません。PBR1倍割れでも、その会社を買収して、その中の資産を取り出すことは簡単にはできないのです。

既得権益者である経営陣は株を持っていないのに、会社を支配できていて、いいポジションにあります。もしも会社を買収されて、資産を売り払われたら、彼らは仕事を失いますが、そのようなことはそう簡単には起こりません。

そして、PBR1倍割れの会社の経営陣は株を持っていないことが多いですから、株価の下落、上昇も気にしません。先ほどの箱の例で言えば、その箱の価格を8000円よりも上げようとする努力をそういった経営陣はやらないのです。

それでは、箱に1万円が入っているけれど、その1万円には手が届かない時、投資家にとってその箱の価値とは何でしょうか? 配当を出していれば、それを評価することはできますが、配当は経営陣の勝手で減らされることもあります。なので、最悪の場合、箱に1万円が入っていたとしても、その価値はほぼないに近いこともあり得ます。

日本企業の経営陣は現代の貴族のようなもの

このように、日本のエリート層、すなわちそのシステムをコントロールしている人たちが、ガバナンスを改善させるインセンティブは強くないのです。

日本の会社は敵対的買収がほぼ不可能です。小さな会社でも不可能です。経営は経営陣の都合で行なわれています。少し封建社会に似ています。経営陣は現代の貴族です。

昔の本物の貴族には所有権がありましたが、経営陣には株の所有権がない場合もあるので、そこが違いますが、革命でも起こらなければ、貴族は安泰でしたから、貴族の世界にはやはり敵対的買収のようなものはほとんどなかったのです。

しかし、アメリカなどの外国人投資家からいろいろなプレッシャーはかかります。何かしているように見せなければいけません。日本株は30%以上を外国人が持っていますので、外国人投資家対策は重要です。

そこで、いろいろな対策を行うのですが、それらは形だけのことです。たとえば、社外取締役を増やす、コーポレートガバナンス報告書の作成、東証プライム市場への上場、取締役会のダイバーシティ向上などなどです。しかし、これらは本質的にあまり効果のないものです。このようなことでお茶を濁し、なんとか外国人投資家を満足させて、今のしくみを維持することを狙っているのです。

明治維新レベルの日本経済革命は起こるのか?

金融業界の中の人、経営エリートなどであれば、この不都合な真実をよくわかっています。彼らが合理的な行動をとるなら、日本株を持ちません。あるいは、日本株を持ったとしても、かなり選別して持ちます。

もちろん、このしくみが変わって敵対的買収が可能になったら、金融システム革命、日本経済革命、明治維新みたいなものが起こることになりますから、PBR1倍割れの会社は株価が大きく上昇します。

しかし、私にはそういう兆しは見えません。楽観はできないです。

既得権益者はまだシステムをしっかりコントロールしています。彼らにとって、痛みを伴う大改革は望ましくありません。なので、そのような革命は起こらないと思います。明治維新のように、何かの大きなきっかけが必要です。持ち合いの解消、外国人株主からの圧力などはきっかけになり得ますが、まだ遠いと思います。

数億円の資産を作るには、ガバナンスが効いている会社を選別し、投資すること

では、このシステムに不満があるなら、個人のあなたはどうすればいいでしょうか?

それはガバナンスが効いている会社、資本市場が機能している場所に上場している企業に投資することです。

日本でもオーナー企業で、株価を気にしている会社はあります。たとえば、ニデック(6594)の永守さんはとても株価を気にしています。ソフトバンクグループ(9984)の孫さんもとても株価を気にしています。なぜかというと、彼らは大株主ですから。

ガバナンスが効いている会社の株、資本市場が機能している金融市場の株を持って、エクソンモービルのテリーみたいに数億円の資産を作って、引退できるようにしましょう。

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。