★★★☆☆ (5段階中3 5が最高評価)

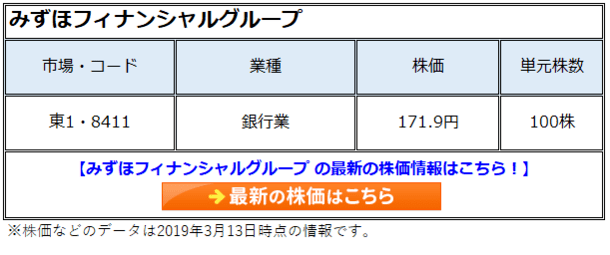

みずほフィナンシャルグループ(8411)は、確かに投資指標で見れば割安に見えます。例えば、純資産倍率は0.4倍台ですし、配当利回りも高いのです。しかしながら、投資判断は「中立」に留めます。理由については...、以下をお読みください。

銀行業が強くなければ日本の経済は回らない

みずほFG(8411)は、三大メガバンクの一角を占めます。預金は134兆円で貸出金は78兆円を誇ります。日本にとって、なくてはならない存在です。そもそも銀行がなければ成り立たないのが経済です。

例えば、不動産業界は、銀行がなければ成り立ちません。家一軒をキャッシュでしか買えないならば、ほとんどの人は家を買えません。買える人がいなければ業界は存在できません。

あるいは、建設業界はどうでしょう。銀行がなければ運転資金がまかなえません。建設業は先にお金がかかります。建設をしてからお金をもらうからです。銀行がなければ建設業も成り立ちません。

商社も銀行がなければ商売すらできないでしょう。仕入れをするのにお金がかかるからです。販売前にお金をもらえないからです。

また、我々も、何かを購入するときに、分割支払いができるのは、金融システムが機能しているからです。

クレジット会社に融資をしているのが銀行。どんな取引も、大元には銀行がいるのです。

もし、銀行がなければ、世界経済の規模は今の何十分の1かになってしまうのです。

買い得度の3つの要素のうち2つが足りていない

「そもそも」論のようになってしまい恐縮ですが、社会にその企業が必要なことと、株としてお買い得であることは全くの別物です。

株としてお買い得であるには少なくとも3つの要素が必要となります。

1)株価指標の割安さ

2)収益力(成長力)の高さ

3)業績の安定度

一つは、バリューがあること。みずほFGを始め、ほとんどの銀行株は株価指標で見るならば超割安です。つまり、配当利回りが高く、株価純資産倍率(PBR)も低いのです。

ところが、なんです。残りの二つの要素が足りません。二つ目の要素とは収益力です。収益力とは、例えば、総資産利益率(ROA)で計ります。

みずほFGのROAではたったの0.3%程度です。総資産をフルに使ってもその年間に総資産の0.3%分しか稼ぐことができないのです。理由は運用金利や貸出金利が低いからです。企業向けの貸出の金利はたったの0.5%程度しかありません。預金が130兆円台で貸出が70兆円台ですから残りの50兆円を何かで運用しなければなりません。ところが短期金利はマイナスですし、長期の運用先の日本国債の運用利回りはほぼゼロです。利回りゼロのものを何十兆円保有していても、利益はゼロです。ゼロにどんなに大きな数をかけてもゼロなのです!!

株の値上がりとは突き詰めると資産(保有現金)の増大です。0.3%しか増えないなら、10年たっても資産価値が3%しか増えません。

三つ目の要素は業績の安定度であり、業績見通しの確かさです。みずほFGの業績はこの数年間だけを見れば、安定しています。銀行株というものは、平時にはとても安定しているものです。しかし、景気の底では不良債権が増えて途端に業績は悪くなります。

銀行の負債が国民の預金であり、負債は必ず返さなければならないものです。ところが銀行の資産である貸出は企業の事業が失敗した時には帰ってこない時があります。不景気には、貸出の焦げ付き、不良債権が増えてしまうのです。不良債権の増加が株主資本を毀損させてしてしまうのです。

例えば、土地バブルがはじけた後に、銀行は不良債権で苦しみました。2003年には、みずほFGは2.7兆円の純損失を計上しました。不良債権処理のコストで大きな損失を出しました。その後も2008年に5800億円を超える純損失を計上しています。このように数年に一回数千億円もの損失が循環すると考えると、普段のPERが一桁倍であったとしても、それを安いとは評価ができなくなります。5年に一回、大きな損失が出るのであれば、それを見越なさいといけません。その場合、PERは大きく割り引く必要があるためです。

みずほはどっち? 安定型かドスン型か

以下の二つのケースで考えてみましょう。

ケース1)安定型-今後5年の収益性が一定の場合-

EPSがずっと20円であれば、5年分で100円分となります(今後5年のEPSを20円, 20円, 20円, 20円, 20円で今後を予測する場合)。こういう見方をすれば、みずほFGの株価を180円としたとき、PERは9倍に見えて安いという人はいるでしょう。

ケース2)たまにドスン型-5年に1回の頻度で年間利益相当の減損が必要になる場合-

4年は20円で、残りの1年がマイナスの20円ならば、5年分のEPSは60円に過ぎません(今後5年のEPSを20円,20円,20円,20円,最後にマイナスの20円でズドンする場合です)。こういう見方をすれば、PERは9倍ではなくて、15倍になります。5年で60円の合計利益は、年平均12円ですから、株価180円をEPS12円で割るとPERは15倍となります。

真実は、ケース1)でもなく、ケース2)でもありません。ちょうど、その中間地帯にあるのでしょう。

3月6日にまたまた発表された大量の5000億円を超える減損ですが、これは特別損失なので経常的なものではない、という意味ではケース1)です。しかし、特損といえども、こう度々特損が出るのであればそれはもはや特損ではなく循環的なものであると考えなければならない。そうなるとケース2)。

IRはケース1)ですよ、と投資家を説得するのですが、過去の経営のトラックレコードはケース2)を強く示唆しています。

今回の下方修正ですが、平時で景気がずっとよかったにも関わらず、大きな減損に迫られるとはある意味、深刻な状況です。マイナス金利の悪環境が銀行の収益力を奪い、そして、体力さえも、徐々に奪ってきているのでしょう。日銀は金融機関へも配慮してこれ以上のマイナス金利の深堀はしないでしょうが、かといって、緩和を引き締める出口戦略をとる状況にはありません。当面、金融政策は変化なしと見ておくべきでしょう。銀行経営は厳しい局面が数年のタームで続くと見ています。

平時には低いが不景気には高くなるボラティリティ

ケース2)を裏付けるのが実際の株価の動きです。アベノミクス以降は、景気の拡大局面であり、みずほFGの株価のボラティリティは大きく低下し、一見、株価は安定しているように見えます。

ところが長期で株価を見ればかなりの変動を見せています。2004年には100円ほどだった同社の株価は、2006年には1000円近くに暴騰しましたし、その後、2011年には100円近くまで暴落をしたからです。

このように、リーマンショックのようなイベントがある時に、急落と急騰を繰り返すのが、銀行株の宿命なのです。よって、内在的なリスクは極めて大きく、株主には相応の覚悟が求められるのです。

確かに、今後、リーマンショックのような大きな危機はまずこないでしょう。危機がないことを前提にすれば高い利回りは魅力的な株です。

皆様は、みずほFGを安定的な株として見なすか、それとも、不良債権処理が循環的に必要な不安定な株として見なすかどちらの見方をするでしょうか。

手数料ビジネスへの転換は焼け石に水

銀行は、規制に守られた業種です。よって、振込手数料などは、世間一般的に、料率としてみれば「べらぼうに高い」水準です。みずほFGには130兆円の預金があるように、銀行口座は給料振込みの口座でもあります。口座からお金を移動させるたびに銀行には多額の手数料が入ります。経営トップは、手数料ビジネスを少しでも増やそうとしていますが、テクノロジーの力を借りれば、ノーコストで送金ができます。Fintechですね。業界が自由化されると、真っ先に、手数料分野は壊滅的な打撃を受けるでしょう。過度なノンコアの手数料ビジネスへの依存は避けるべきでしょう。

思い出しましょう。銀行の本業は、貸出なのです。与信の能力や規模を拡大し、貸出スプレッドを高める努力をするのが本筋です。取引先の隠れた資金需要を掘り起こすなど、やるべきことはたくさんあります。しかも、こういう貸出ニーズの掘り起こしはAIでは、到底できないことです。

世の中の仕組みをよく観察し、経済活動をしっかり把握し、顧客との深い人間関係を築いていくことが、これからの銀行員には必須の技術になるでしょう。そして、安易に競争の厳しい多角化や海外展開に活路を見出すことなく、国内の貸出にこそ、成長の芽は隠れていることを社員が深く認識することが、みずほFGに求められていることではないでしょうか。

銀行の本分は融資です。金貸しです。金貸しをするからこそ、銀行員は顧客の人柄や人間性までを見るのです。もちろん担保やビジネスモデルの評価や財務分析も重要です。

今は、ほぼ全ての銀行が金融庁の子分のようにペコペコしているだけですが、日本の金融業界が縮小均衡一辺倒になったのは厳しい行政指導の政策を続けた当局の責任でもあります。典型的な「子育て(業界育て)」の失敗例です。自分では何も考えられない、自立できない子供ばかり作ったのですから。バカ親です。法人や個人のリテラシーを信じ、裁量を持たせてバンカーに経営を任せる姿勢が重要です。問題があれば社会の自浄機能、社内の自浄機能等が勝手に働きます。法的な手段であれば裁判所もあります。行政の裁量ではなく当事者間に問題解決を委ねるべきです。

みずほに求められているのは、横並び体質を脱して、誰が何と言おうが「貸すものは貸す、雨が降ったらもっと貸す」という融資姿勢です。いま、みずほは、住宅ローンで完全に負け組となっています。貸そうとする努力が全く足りない。融資残高が伸びていないのです。できることもやらないのでは勝負に負けます。やられたらやり返す気概でまずは住宅ローンをしっかりと伸ばすことが急務でしょう。

さて、銀行において最も付加価値の高いものは、事業家と向き合い一緒に将来を共にする気概と勇気と専門性です。

そうはいっても、危ない橋をあえて渡る必要なんかはないのです。景気の悪い時に融資を伸ばせばよいだけ。そして景気がよいときには融資を回収すればよいだけ。

「他行の逆をやれ」です。とにかく少数派になれと! 何故ならば、逆張りがビジネスの本質だからです。

門外漢の私がいうのもおかしいのですが、「銀行よ、雨の日に傘を貸しなさーーい!!!!!」と私なんかは思ってしまうのです。

それほど難しいことでしょうか? 優秀なみずほ社員ならできるはずです。

あなた方、銀行は社会を支えています! 現場にいない金融庁ではなく、現場を一人で任せられたあなた方、銀行員が社会を支えているのです。

頑張るみずほFG社員の皆様、そして全国の銀行員の皆様、社会を支えているのは皆様です。

ですから、気概を持ってこの難局(マイナス金利)を乗り切ってください! ピンチの後には必ずチャンスがきます!

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。