第1回では、"独身者は案外お金が貯めにくく、老後資金も高くつく場合が多い"という話を紹介した。だが、それでも教育費などの大きな出費がないという点で、独身者には資産形成を考える上でのメリットがある。しかしながら、実際にはその有利さを活かせず、定年までに十分貯蓄できない独身者も大勢いる。また「お金がなくて結婚できないんだから、マネープランを考える余裕なんてない!」という人もいるだろう。そこで第2回は、独身者向けのマネープランのイメージを、年収400万円のモデルケースで紹介していこう。

独身者のライフイベントは少なく、大きな出費の機会が少ない

長い人生においては、さまざまなライフイベントが発生する。社会に出てから定年するまでに経験するであろうイベントの一例は、次の通りだ。

●結婚

●出産・育児

●子どもの進学

●マイホームの購入

●退職

●セカンドライフ(老後)の開始

細かくいうと、車の買い換えや海外旅行なども含まれるし、人によっては転職や、配偶者の退職、離婚、入院、親の介護といった出来事もライフイベントの一種だろう。上記は、より多くの人に当てはまりそうなものにしぼって挙げた。

これらのライフイベントには出費がつきもの。貯蓄が増えるイベントは上記の中では「退職」のみだ。特に出費金額が大きいのは、「子どもの進学」と「マイホームの購入」、「セカンドライフのお金」であり、これらは"人生の3大出費"とも呼ばれている。

ファミリー世帯がマネープランを考えるときには、これらのライフイベントに備えることが柱になっていく。子どもの人数が多いほどイベントも増え、プランも複雑になるが、イベントの多さが逆にキャッシュフローのメリハリを生み、マネープランを意識できるようになる。

だが、独身者の場合は、原則として結婚や子どもに関連する出費がないため、ライフイベントはぐっと減り、以下にしぼられる。

●マイホームの購入

●退職

●セカンドライフ(老後)の開始

独身者はこの3点を具体的に考えることでおおむね完了、と言っても過言ではない。シンプルだが、だからといって簡単なわけではない。

マイホームの購入、セカンドライフの開始(老後資金の準備)は数千万単位と金額が大きいため、独身といえどかなりの準備が必要だ。

これがファミリーであれば、「夫の稼ぎだけでは足りない」ということなら妻も働いて稼ぎ口を増やし、収入をアップさせることは比較的かんたんなこと。ところが独身者は稼ぎ口を増やすことが出来ないため、収入を劇的にアップさせることが難しい。そこが独身者の最大の弱みともいえる。その分、むしろファミリー世帯よりも、収入をきちんと管理することが重要になるのだ。

「雇用形態」と「家」がキーポイント

独身者のマネープランを考えるうえでポイントになるのが「雇用形態」と「家」だとファイナンシャル・プランナーの八ツ井慶子さんは言う。

「ベースになるのは、まず収入です。一般的に、既婚者に比べ独身者は非正規で働く人の比率が高いでしょう。非正規でも正社員よりもガンガン稼いでいるタイプの方は別ですが、一般的には非正規は正社員より賃金が抑えられているため、その違いで貯蓄額や老後に受け取る年金額などに差がつき、マネープランも変わります。

今の時代、正社員といえどリストラされるリスク、退職金が出ないリスクもありますが、それは予測不可能なので、足元の条件で今後のことを想定すると、正社員で働く人のほうが有利なプランが立てられます。

また、独身・ファミリー問わず、家を買うか・買わないかによってマネープランは変わりますが、独身者には「実家」という選択肢が加わるケースも。今、実家に住んでいる人もいると思いますし、兄弟はすでに家を持っているため将来的に実家は自分が譲り受ける可能性がある、という人もいるでしょう。持ち家派にしろ賃貸派にしろ住居にかかる出費はかなりの額になります。そのため、例えば非正規社員で収入の不安がある場合でも、実家をアテにできる人は強みになります」

前述のように、家計の収入源が1つしかない独身者は、自分自身がどれだけ有利なものを手にしているかが非常に重要になる。収入が多い人はいいが、収入に不安がある人なら、非正規よりも正社員になる努力をしたり、実家を譲り受けられるかどうかを親・兄弟と相談することが必要になってくる。

"そんなに難しく考えなくても、1人だからなんとかなるんじゃないの?"と思う人もいるかもしれない。が、実はそれがそうでもない。最近では一般的になってきている「年収400万円」のレベルで、たとえ1人分の家計であってもそれほど余裕のあるマネープランは立てられないのが現実。だから、できるだけ有利な条件を手にしておけるかどうかが、マネープランのメインイベントもいえる老後資金に大きく影響してくるのだ。

「年収400万円・独身」のマネープランとは?

では、年収400万円やそれよりやや少なめの年収を基準に、独身者が老後の生活に困らないマネープランをイメージしてみよう。

なお、ここではライフイベントにかかる詳細な金額というのではなく、「この年収で独身がこんな生活を続けていくと、生涯のキャッシュフローはこんな形になる」というザックリしたイメージをつかむために見ていただきたい。

プランは、80歳までをメドとして、毎年の収入、支出、貯蓄額の3つを考えていく。独身者の特徴は、途中、結婚、教育関連の大きな出費がないので基本的に貯蓄は60歳まで一直線に右肩上がりに増えていくこと。

家を買う場合は、60歳前の貯蓄がいったんグッと減る部分が出てくるが、その分、60歳以降で貯蓄を取り崩すペースが緩やかになり、老後資金に余裕が出る。一方、賃貸の場合は、60歳以降も毎月の家賃が発生するので老後資金を取り崩すペースは速い。ただ、家を買っていない分を60歳までに貯金に回せるはずなので、準備できる老後資金そのものが多くなる。この部分はファミリー世帯と同様だ。(「独身者は家をどうすべきか」については特集第4回でさらに詳しく!)

これらの基本的な形を押さえた上で、働き方や貯め方、使い方によって違いが出るいくつかのケースを見てみよう。

モデルケース(1)

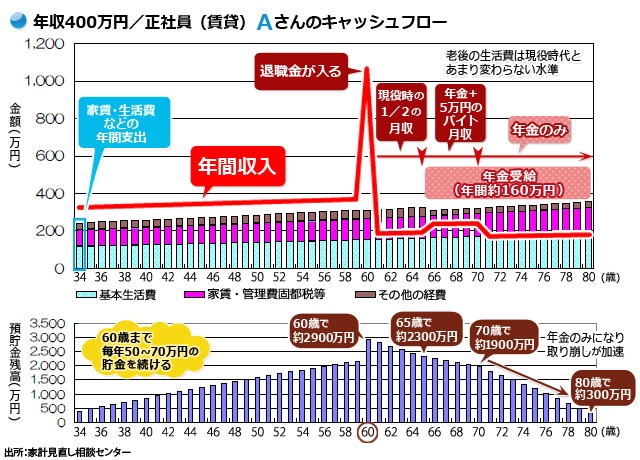

年収400万円・正社員で賃貸暮らしのAさん

まずは、【正社員・賃貸暮らしのAさん】の場合。Aさんの収入・貯蓄状況とキャッシュフローは以下の通り。

■収入

*年収:400万円(60歳まで。61~65歳は再雇用でその半分。66~70歳はバイトで月5万円程度)

■支出

*家賃:7万円/月

*生活費:10万円/月

*保険料:約3000円/月

*貯蓄額:5~7万円/月

*贅沢費(家財買い替え、旅行など):約30~40万円/年

■34歳時点での貯蓄額:400万円

■60歳で退職金を700万円受け取るものとする。

年収400万円で、家賃を7万円程度に抑え、生活費を10万円にして、そのほかに貯金もしたパターン。この場合、毎月5~7万円程度をコツコツ貯蓄し続けたおかげで、60歳時、退職金以外に2000万円強の貯金があり、退職金を合わせて約2900万円に。

年金受給は65歳からで、60~65歳は同じ会社で半分程度の給与で働き、66~70歳までは月5万円程度のアルバイト収入を得る前提としているが、老後も現役時代と同水準の支出が続く生活にもかかわらず70代半ばになっても、1000万円程度貯蓄を残すことができている。八ツ井さんは、次のように話す。

「Aさんはずっと賃貸暮らしで家を買っていないため、キャッシュフローは60歳の定年まで一本調子の右肩上がり。着実な貯蓄と60歳のときに受け取った退職金で、老後の生活費や医療費などを用意することができると予想できます。

ここで大事なのは、年収400万円台という決して高くない収入をしっかり自覚して、贅沢をせずに、毎月きちんと貯金をしていたこと。また、正社員であるため、60~65歳にある程度の収入が得られることも効いています。ですが、決してラクな生活とは言えません。逆に言えば、年収400万円なら、このくらいの水準で生活しつづけることを覚悟しないと、老後も家賃を支払い続ける貯蓄はできないともいえます」

モデルケース(2)

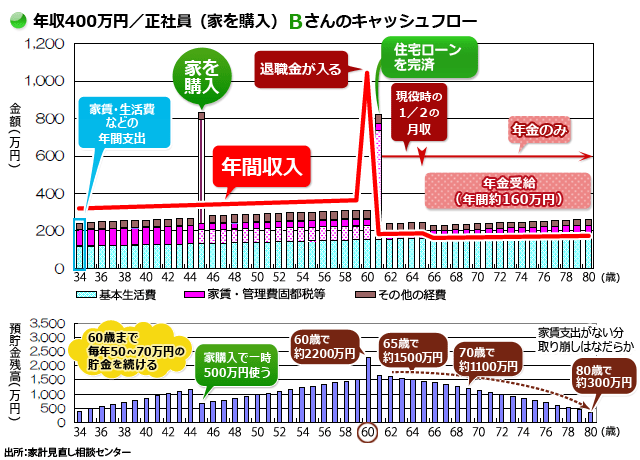

年収400万円・正社員でマイホーム購入のBさん

続いて、【正社員・マイホーム購入のBさん】の場合。Bさんの条件と、キャッシュフローは以下の通り。

■収入

*年収:400万円(60歳まで。61~65歳は再雇用でその半分)

■支出

*住居費:家購入前は月7万円の賃貸。45歳のとき、自己資金500万円+借入金額1300万円(諸経費込みで1800万円)で住宅を購入(ローン借入期間は25年、金利は全期間固定3%)。毎月の返済金額は7万4000円。

*生活費:10万円/月

*保険料:約3000円/月

*貯蓄額:5~7万円/月

*贅沢費(家財買い替え、旅行など):約30~40万円/年

■34歳時点での貯蓄額:400万円

■60歳で退職金を700万円受け取るものとする。

Bさんは家を買っているために、貯蓄が大きく減っている時期がある。だが、退職金が出た時点でローンを繰り上げで完済しているため、老後の住居費が大幅に減り、貯蓄の取り崩しのペースがゆるやかになっているのが特徴。そのため賃貸派のAさんは66~70歳まで毎月5万円程度のアルバイトで収入を増やしているが、持ち家のBさんは年金受給と同時に仕事を辞めている。

「家を買うことには良し悪しがあるものの、単純に老後の貯蓄の減り方が少なくなるという意味では、心理的にラクになれるでしょう。ただし、80歳時点での貯蓄残高は、賃貸派のAさんと大きな差はつきません。

Bさんが老後に困っていないのは、Aさん同様、現役時代に生活費を10万円程度に収めていることが主な要因ですが、高すぎる家を買わなかったおかげで、定年まで無理なく貯蓄できたことも大きいです。Bさんの毎月の住宅ローンの返済額は、家購入前の家賃と変らない程度。それに加えて、正社員であったために退職金が出て、年金生活に入る前に住宅ローンを完済できたこともポイントです」(同)

正社員のパターンが続いたが、最近増えている非正規社員の独身者はどのようなモデルなら、老後も預貯金が尽きることなくいけるのか? 正社員のA、Bさんより年収が少ない【非正規社員・実家暮らしのCさん】のケースで見てみよう。

モデルケース(3)

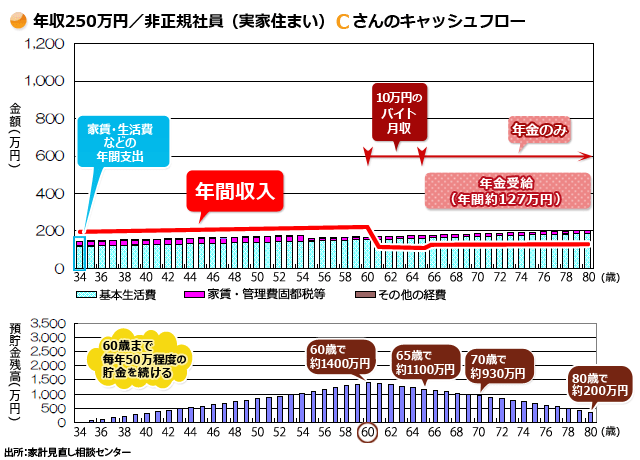

年収250万円・非正規社員で実家暮らしのCさん

■収入

*年収:250万円(60歳まで。61~70歳までアルバイトでその半分)

■支出

*住居費:親に支払い2万円/月(※親の没後は固定資産税として年10万円負担)

*生活費:10万円/月

*保険料:約3000円/月

*貯蓄額:4万円/月

*贅沢費(家財買い替え、旅行など):なし

■34歳時点での貯蓄額:50万円

■退職金なし

非正規社員の特徴は、正社員に比べると平均的に給料が低いことと、原則として退職金が出ないことだ。そのため、正社員のように、退職金を受け取る60歳時点で貯蓄が急増することはない。また、現役時代に貯蓄できる金額も、必然的に少なくなりがちなので、老後資金がどうしても不足しやすくなる。

だが、Cさんのように実家暮らしであれば、住居費にさして資金を割かなくて済むため、年収250万円であっても老後資金の貯蓄もある程度可能。

「Cさんの場合、"自分が65歳のときに親が亡くなり、資産として家を相続している設定"になっています。

老後に貯蓄を残せているのは、住居費をほとんど負担せずに済んだ、つまり、親のおかげも大きいわけですが、本人の倹約も必要。Cさんは先の例に出てきた正社員のAさん、Bさんと違い、『その他年間支出35万円』といういわゆる"ご褒美的な贅沢費"を拠出していません。現役時代に、わざわざ贅沢費は確保しないけれど、月の生活費10万円、つまり年間120万円をやりくりして贅沢したい部分に充てているわけです。

実家住まいで、月10万円の生活費で生活していけば、年収250万円でも、老後も80歳までは年金をもらいながら貯金が尽きることなく生活できる、という計算になります。ただ、正社員のAさん、Bさんとは年金受給額が年間約30万円違ってしまうため、60歳以降も70歳まではアルバイトを頑張る必要があります」(八ツ井さん)

いくら正社員であっても、高い家を買う、高い家賃を支払うなどしたうえ、さらに貯蓄の努力をしなければもちろん老後の資金は足りなくなる。本人のお金の使い方に問題があったならそれも仕方ないが、次の【非正規社員・賃貸暮らしのDさん】の場合、状況は少し深刻だ。

モデルケース(4)

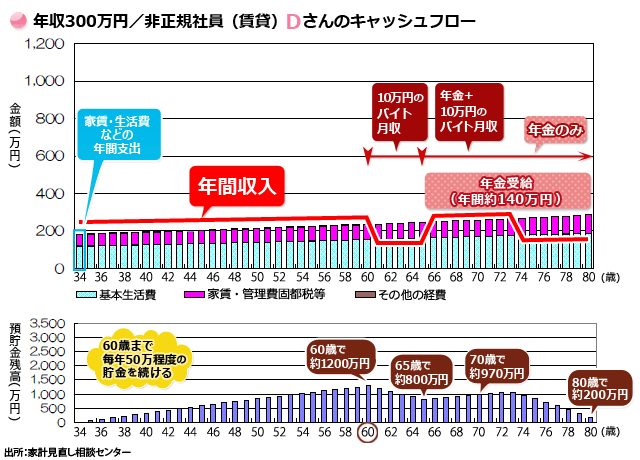

年収300万円・非正規社員で賃貸暮らしのDさん

■収入

*年収:300万円(60歳まで。61~73歳にアルバイトでその半分)

■支出

*家賃:5万円/月

*生活費:10万円/月

*保険料:約3000円/月

*貯蓄額:4万円/月

*贅沢費(家財買い替え、旅行など):なし

■34歳時点での貯蓄額:50万円

■退職金なし

Dさんは、非正規社員とはいえ前出のCさんより収入が多く、毎月貯蓄も実施。家賃を5万円に抑えて、しっかり切り詰めている。それでも、73歳まで働かないと80歳まで老後資金はもたないことに。

「Dさんは元々の給与がそれほど多くない上に、非正規社員なので退職金がないにもかかわらず、老後も家賃を支払い続けなければならないので相当厳しいです。これ以上出費を削るのは難しいので、収入を増やすしか手立てはありません。70歳を過ぎて高齢になってもできる限りは仕事をするべきでしょう。

ですから、健康で機会さえあれば、いくらでも働いたほうがいいですし、そうすれば老後資金の目減りの速度を遅くすることもできます」(八ツ井さん)

年収400万円では独身でもマネープランはギリギリ

今回挙げた例はあくまで健康に過ごし、60歳を過ぎても一定期間は年金以外に収入を得られるケース。病気になって働けなくなったり、高齢になってから施設に入ることを想定すれば貯蓄額はもっと必要になるため、毎月の生活費10万円をさらに切り詰めて貯蓄額を増やしたり、あるいは年収自体を上げなくてはならない。

年収400万円では、ファミリー世帯はもちろんかなり厳しいマネープランになるが、出費のライフイベントが少ない独身者も決して楽観できないのだ。

次回は、あなた自身が老後のためにいくら準備すればいいか、正しく見定める方法を紹介していこう。

(取材・文/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||

![賢く貯める節約術![2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/c/c/-/img_cc23c4e00c4fcac8184df455272e5e3021657.jpg)