外資系投資顧問でファンドマネジャー歴20年の山本潤氏による、10年で10倍を目指す成長株探しの第7弾。今回は、レオパレス21(8848)を取り上げます。

不祥事企業だから売りとは限らない

★★★☆☆ [短期(1ヶ月)では5段中5 長期 5段階中3 中立 5が最高評価]

不祥事に揺れる株式会社レオパレス21。何故、同社の月次の入居率は改善したのでしょうか。何故、空室募集が3月末にかけて大きく増えるのでしょうか。何故、機関投資家は不祥事を許せないのでしょうか。何故、株価はいつも行きすぎるのでしょうか。何故、キャッシュフロー経営は潰れないのでしょうか。不祥事企業が必ずしも売りとは限らない理由とは。

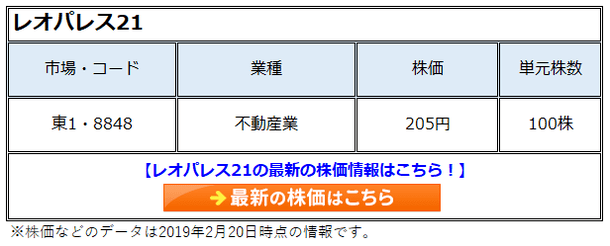

短期の買い推奨とするのは、株式会社レオパレス21(8848)です。

不祥事は皆様のご存知の通りです。被害にあわれたオーナーの皆様、そして、一方的に退去を命じられた入居者の方々に同情申し上げます。レオパレスの後手後手の対応にさぞかしお怒りと存じます。そして、違法建築を長年にわたり放置した同社の責任はとても重いものがあります。

界壁を置かないなどの不備が発覚して以降、空室募集を昨年6月から停止したため、入居率がガタ落ちとなっています。さらに、設計段階と違う断熱材を用いた問題も新しく浮上しています。いかに人手不足とはいえ、納期や決算を意識するあまり、違法対応を放置してしまったとすれば同社の取るべき責任は重いと思います。

株価を見てください。前年5月には1000円の株価が執筆時点の2月15日時点では224円です。この短期で株価はなんと4分の1に下落してしまったのです!

株主はたまったものではありません。業績も当然冴えません。期初は93%で始まった入居率が2019年1月には85%まで低下しました。6月以降、不祥事対応のため、空室募集ができなかったためです。

ただ、風向きは変わりつつあります。1月に本格的な募集を15000戸程度で再開したので、2月8日発表の1月の入居率は12月と比較して改善したのです。今後も、空室募集が加速します。3月末に向けて最低でも20000戸、最大で40000戸の募集を行う計画です。つまり、入居率の低下には大きく歯止めがかかるのです。今回、断熱材の件で、退去をお願いしている方々8000人の7割が同社の管理マンションですので1%弱のマイナス影響が今後数カ月で生じますが、それを上回る募集戸数です。もう、一方的な入居率のガタ落ち局面はすでに終わった可能性があります。

賃貸事業の損益分岐点は入居率80%

同社はリーマンショック後に2年連続して赤字を計上しています。リーマンショックでは、地方の製造現場を中心に派遣切りが社会問題となりました。社宅や寮として使われているケースが多い同社のアパートです。派遣切りが入居率の低下に直結しました。そして、最低最悪の同社の稼働率が80%だったのです。2011年の頃です。

リーマンショック後、レオパレスはそれまでの拡大路線を新規建築から賃貸重視へと180度転換しました。新規のアパート建築を追わずに、既存の管理マンションからの収益だけでも会社が存続できるようにとビジネスを転換。マンションオーナーとのサブリースの契約内容の改定の交渉の結果、入居率が80%であっても利益が出る体質へと変換させたのです。30年のサブリースは柔軟に状況に応じて家賃保証の水準を見直します。この数年で徐々に入居率は上昇し、前期は90%台に到達したのです。

現状、マクロ環境が良いのです。今後は外人労働者の受け皿も必要です。空前の人手不足を背景に、企業の寮の需要も強く、募集すれば空室は埋められる経営環境にあります。

2月の第三四半期の決算発表において360億円の特別損失を計上。これで累計で合計430億円の補修工事関連損失引当金を計上しました。現預金900億円、自己資本1070億円で十分対応できるレベルです。IRに確認をとりましたが、追加の特損の計上の予定は現時点ではありません。時価総額が1500億円不祥事から減少。損失に比べて大きすぎます。

キャッシュが回る収益構造

リーマン時と今のレオパレスの収益構造が違うことを考えて欲しいというのは、こういうことです。キャッシュフロー経営です。いいでしょうか。企業は強いから生き残るのではないのです。企業はキャッシュフローの範囲内で生きる限り永続するのです。実際、自己資本のこの数年の増加は驚異的でした。6年で5倍になっているのです。

昔は、レオパレスは建設主体。賃貸で儲けるより、賃貸は利益が出なくとも、建設で利益をとるというビジネス。これはどんどん売上を拡大していくやり方です。いつかは行き詰まります。

リーマンショック後、レオパレスは、賃貸で生きていこうというビジネスです。いわば、キャッシュフローの範囲内で経営しているのです。当然ですね。家賃が入ってくる。それをオーナーに支払いますが、残りは自分のものになるのですから。レオパレスの相応の努力によって、家具付きや壁紙張り替えなどの装備や内装は個人経営のアパートよりも魅力的です。同社のバリューアップ努力を評価しているオーナーもいるはずです。

サラリーマンファンドマネジャーとアルゴ取引

現在の株式市場はある意味「異常」です。サンバイオのレポートでも書きましたが、アルゴリズム取引の存在です。トレンドを感知するとファンダメンタルズとは無関係に売りを仕掛けるコンピューター売買が市場をあふれています。彼らは人間ではなく、すっ高値の成り行き買いやど安値での成り行き売りをしてトレンドを作りに来ます。日本の機関投資家や信託銀行がそういうアルゴリズム取引を積極的に運用の現場に取り入れているのです。トレンドが崩れるたびに、大損を繰り返し、投資の社会的な意義が低いのですが、注文量が多く証券会社や取引所の上客なのでむしろ、金融業界から大歓迎されています。

本末転倒とはまさにこのことです。

実は、アルゴ・コンピューターよりも、もっとおバカな取引をしている集団がいるのです。日本の機関投資家です。彼らは、不祥事があると、ファンダメンタルズを無視してとにかく売り切る習慣があります。これはまさに、不祥事と聞こえたらすぐ反射売りをする現代の「パブロフの犬」です。

「不祥事」といえば、「売り」。それが日本の運用現場の犬並みの運用力の実情です。本当に嘆かわしいことです。サラリーマン運用が主流の日本ではそれが当たり前のことなのです。

本来、投資とは、ファンダメンタルズと時価総額とを常時比べるケースバイケースの作業です。良いものは高く評価され、悪いものは低く評価されます。結果として、バランスしているのが株式市場です。にも関わらず、ケースバイケースで考えず、脳死状態のパブロフ犬の反射売りをするのが日本の機関投資家です。投資成績よりも、顧客へのレポートに理由が書きやすい企業に投資をするのです。「レオパレスは不祥事を起こし潰れる可能性がある。だが総合的に判断して買いました」と上司に報告し本当に倒産すれば、すぐに運用の現場から飛ばされてしまうのです。

不祥事の企業の株価が売られすぎるのはこうした2タイプのおバカな投資家の存在があるからなのです。一つは、アルゴリズム、もう一つはサラリーマンファンドマネジャーです。

企業は我々が思う以上にしぶといのですよ。

1) too big too failといって、大手を潰して新しいものを作る手間よりも、既存のシステムを上手く活用していく方が社会的にはコストが低いのでそちらの方がよい

2) キャッシュフロー経営は生き残る

3) ピンチの後にチャンスがある。膨大な損失を計上しているのに同社は社員をリストラしましたか? 今は、真摯に不祥事に対応し誠実に一人一人の顧客に対応していくしかないのです。その姿勢が同社を長期で成長させるのです。

信用売りの大幅な増加

需給を見れば「買い」に見えます。2月8日の信用残高を見ると売りの残高が626万株、一方で買いの残高が177万株と売り残が多い。買いの残高は順調に減少しているのですが、売りの残高は年末175万株と比べて格段に多くなっています。

売り方が期待するイベントは特に次の決算発表、つまり、3カ月先ですし、入居率は募集が始まり改善する懸念があるので、我慢のできないのは売り方でしょう。

売り方と買い方のポジションの違いはどうでしょうか。大口が買い上ると売りの方は一人一人のポジションが小さいので負けるのです。典型的な踏み上げ局面が期待できる環境と言えるでしょう。

短期の買いですが、中長期を占うのは不確定要素が多いので中立とします。

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。