パチンコ業界は市場縮小もその中の割安株がフィールズ

パチンコ・パチスロ産業は未曾有の危機にあります。2007年、同産業は年間30兆円を誇る市場規模でした。その10年後の2017年には19.5兆円へ大幅に縮小しました。市場の縮小はさらに継続する見通しです。数年後には15-16兆円程度の規模になると言われています。

主因は、いくつかあるでしょうが、大きな要因は、射幸性の低下です。つまり、出玉が制限され、ギャンブルとしての魅力が落ちているのです。

そうはいっても10兆円を超える規模の大産業であることには変わりがありません。

「こうした成熟・衰退産業には、投資のチャンスは全くないのだ」と考える方が多いと思います。それは違います。

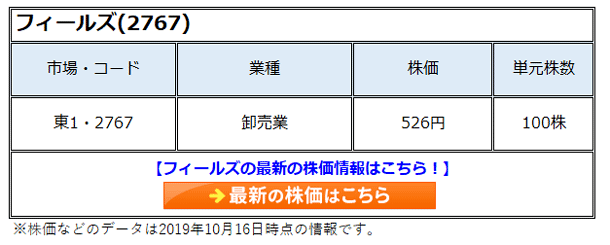

衰退トレンドの産業であればあったで、それに見合った株価になっているからです。中には異常な安さに沈んでいる企業もあります。今回紹介するのは、投資妙味が十分に備わっているフィールズ株式会社(2767)です。

ネットキャッシュが時価総額を超えている

財務状況と株価とを比べてみましょう。フィールズの時価総額は170億円程度です(2019年10月現在)。一方で、保有現金は289億円です。投資有価証券と長期貸付金が合わせて75億円です。両者を合わせると364億円です。有利子負債が154億円です。

保有現金から有利子負債を除いたネット・キャッシュは210億円です。時価総額の170億円をネットの保有現金が凌駕しているのです(ネットキャッシュは将来の配当原資の一部であると考えることができます。ですのでバリュー投資家が好む財務指標のひとつです)。

投資家に人気の高いPBR指標では、このように資産内容や負債内容が評価されません。一般論として、機関投資家はPBRではなく、時価総額ネットキャッシュ比でバリュー度を測ります。そしてその比率(=時価総額/ネットキャッシュ)が1を下回る企業をバリュー株と呼びます。

バリュー株の上昇にはカタリストが必要だが?

こうしたバリュー株は10中8-9、万年割安なままです。できれば、投資を成功に導くためには、1年以内にくる株価の支援材料がほしいところです。株価を押し上げるかもしれない支援材料のことを「カタリスト」と呼びます。トレーディングの多いヘッジファンドの運用者は毎日、カタリストを探しています。

わたしはグロース株の方を主流としていますので、通常はカタリストは考えません。なぜならば、グロース株は、業績が拡大していく見通しがあるので、成長株には株価支援のための特段のニュースや材料が必要ないからです。

一方で、バリュー株への投資については、わたしもカタリストがないと投資しません。一般的に、バリュー株投資スタイルには多かれ少なかれカタリストの要素が必要になります(機関投資家でPBRが低いという理由だけで保有するファンドマネジャーはいません)。

バリュー投資でカタリストが必要な理由について解説します。たとえば、PBR0.5倍というバリューがあったとしても、PBRには時間の目処がありません。わかりにくいですか?

これではどうでしょうか。PERです。PERはみなさまは考えたことがないかもしれませんが、はっきりとした時間要素があります。年数です。

株価を1年で生み出した利益で割るのですから、年率のペースが存在します。PER10倍ということは、今の利益額(EPS)が同水準で今後10年継続すれば株価に到達することを示すものです。

PERの逆数は益利回りですね。益利回りというぐらいですから年率の利回りなのです。10倍のPERであれば益利回りは1/10ですから10%。年率10%程度の投資案件(利益が変わらないならば)なんだとわかるのです。

ところがPBR0.5倍には、時間感覚がないのです。0.5であれば低いとはいえます。でも、それがいつ0.6倍になるのか。いつ1倍に戻っていくのかの目安はどこにもありません。

そこで、PBR投資家はカタリストを設定して、カタリストの強さとカタリストの出現するタイミングをリターンの目安に用います。

バリュー投資家は、特段、長期業績についての強いコンビクション(確信)を持ちません。その代わり、短期及び中期の支援材料やニュースであるカタリストの有効性を考えて、割安株に投資をするのです。

フィールズはご覧のようにバリュー株です。ですので、教科書通りの投資にするためには、カタリストが必要です。このコラムでは、わたしは二つのカタリストを紹介したいと思います。

カタリスト1

パチンコ・パチスロの大規模入れ替えによる超特需が発生!

射幸性をさらに落とした新機種にパチンコホールは旧来機種を撤去しなければならないのです。期限は2021年1月です。ですので大規模特需が発生します。

ただし、投資意欲の低いパチンコホールの中には、これを機会に廃業するところもあります。パチンコ設置台数が1割程度に縮小することになるでしょう。長期的にはまだ業界の苦境は続きそうです。

カタリスト2

映画「シン・ウルトラマン」が公開予定

フィールズの子会社となった円谷プロダクションですが、今期に入って、ウルトラマンの映画化が決定しました。制作側はシン・ゴジラと同じ顔ぶれで、監督は樋口さんで映画脚本は庵野さんです。映画のタイトルは「シン・ウルトラマン」であり、シン・ゴジラと同様にメガヒットの可能性が大いにあります。

興行収益としては大きな規模感で円谷を通してフィールズに計上されると見ています。業績としては2022年3月期に計上されるでしょう。国内東宝系で上映される予定です。

来年以降、特需で黒字化予定

フィールズが前期まで3期連続で赤字であったのは、ビジネスモデルや収益構造に問題があったからではありません。フィールズが拡大投資・先行投資によって、固定費を膨らましたタイミングで、パチンコ業界の自主規制などもあり、需要が減少したためです。アクセルを踏んだ直後に急ブレーキを踏まざるを得なかったのが業績の低迷の主な理由です。実際、固定費を削減した今期は黒字転換の計画です。また、足元業績にも若干明るさが出てきました。

来期以降、二年連続で大きな「特需」が発生するため、今後1年程度の投資にはよかろうと考えます。1年程度のスイングトレードとでもいえばよいのでしょうか。

(DFR投資助言者 山本潤)

フィールズの投資判断、理論株価はメルマガの会員ページに掲載しています。

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。