普通の日本人にとってFIREは可能なことなのか? どれぐらい難しいことなのか?

普通の日本人にとって、FIREは可能なことなのでしょうか? それはどのぐらい難しいことなのでしょうか?

前回登場したAさん、その息子の設定で考えてみましょう。

Aさんの息子は大学を卒業したばかりで22歳です。会社へ就職して、初任給は300万円ほど、10年後の年収は500万円ほどです。年率の給与増加率5%、資産増加率7%、貯蓄率40%で計算すると、45歳で1億円の資産を貯めることができます。

この資産からの投資リターンを、このあとは保守的にみて年に4%で回していくと想定すれば、その不労収入は400万円となり、FIRE、つまり経済的自由を達成できます。

このような計算はFIREの根本になります。この計算から、FIREの原動力は堅調な投資リターンと高い貯蓄率にある、という洞察を得ることができます。

1年間で10倍になる株を探すのは非常に難しい。長期的に上がる株を探すことはそれよりはるかに簡単

まずはこのような投資リターンは、どうやったら得られるのかについてお話しましょう。

先ほどの計算からわかるとおり、必要なリターンは7%ほどで十分です。

過度なリスクを取って短期間にお金を稼ぐよりも、時間を使い、複利効果によってお金を稼いでいきます。そうなると、短期間で大きなリスクを取る能力より、長期的な投資の視点が必要になってきます。

1年で何倍にもなる株を探すと、過度なリスクを取ることになり、逆に目標は達成できないでしょう。1年間で10倍になる株を探すというと、とても魅力的に聞こえますが、それは非常に難しいことです。

幸い、自分のリスク許容度の範囲内で長期的に上がる株を探すことは、短期間に10倍上がる株を探すよりはるかに簡単なことです。長期投資ではそのようなやり方ができるのです。ですから、正しい戦略をとれば、目標を達成することは可能です。

FIREを達成するのはマラソンを走るのと同じです。継続力を持ち、時間をかけなければいけません。マラソンが得意な日本選手が多いのと同じく、文化的に、日本人はFIREを達成するツールを持っていると思います。それをどう使っていくのかが問題です。

アメリカでは家はインフレヘッジと投資になる。しかし、日本では家は消費財に近いもの

多くの日本人は不動産(マイホーム)に偏った資産ポートフォリオを持っており、これではリターンは見込めません。

日本の不動産は、たとえば米国株式(S&P500)に比べ、リターンが低い状況が30年間続いています。今後の住宅需給を考慮すると、リターンはさらに低くなるでしょう。

サラリーマンの一番大きな買い物になります。しかし、日本では資産にならないことが多いのです。日本では、家は消費財に近いものです。

一方、アメリカでは、中古不動産でも常に27.5年間減価償却を受けられることもあり、家はインフレヘッジと投資になります。この違いによって、日本におけるFIRE戦略、アメリカにおけるFIRE戦略はそれぞれ調整しなければいけないと思います。

日本では、賃貸するか、新築よりは割安な中古の住宅・マンションを購入したほうが、新築の物件を買うよりも、FIREするのに有利だと思います。

アメリカではインフレ率より低い金利のローンを組んで不動産を購入すると、そのレバレッジによってリターンが得られます。最悪の場合でも、払った元本の価値は不動産を売るときに返ってきます。

不動産が消費財となっている日本では特定の地域以外、アメリカのようにはほぼならないです。新築物件は価値を保つことなく、値下がりしていきます。中古物件は新築よりマシですが、それでも値下がりしやすいです。

しかし、中古物件は、安い固定金利で新築とほぼ同様に最長35年の住宅ローンを利用して購入できますのでメリットはあります。賃貸にするか、中古物件の購入を優先するべきだと思います。

日本では不動産で富を蓄積するのは難しいので、FIREするのに株式投資は不可欠になります。

将来の賃金の現在価値は2億5000万円!? 資産分散が妥当かどうかを考えるには、将来の賃金の現在価値も考慮に入れた方がいい

ほとんどのサラリーマンは資産分散ができていないです。

日本に住んで、日本円で賃金を稼いでいる場合、資産分散が妥当かどうかを考えるには、将来の賃金の現在価値も考えなければいけないでしょう。

計算スタート時点の年俸を800万円とし、年率4%の給料増で25年間という期間を想定すると、その現在価値は2億5000万円ほどになります。

それだけの潜在的な価値のほとんどは、将来の給料と現金と値下がりする不動産で占められていることがわかります。ほとんどの人が資産の中に株式、ことに外国株が足りていない状態です。

分散投資のため、プラスサムのリターンを見込むため、米国株、そして世界株への資産配分を増やすべきです。

なぜ、米国企業は大きな利益を上げることができ、米国株への投資は高いリターンをもたらしてくれるのか?

米国株の代表的な株価指数、S&P500のデータを見てみましょう。

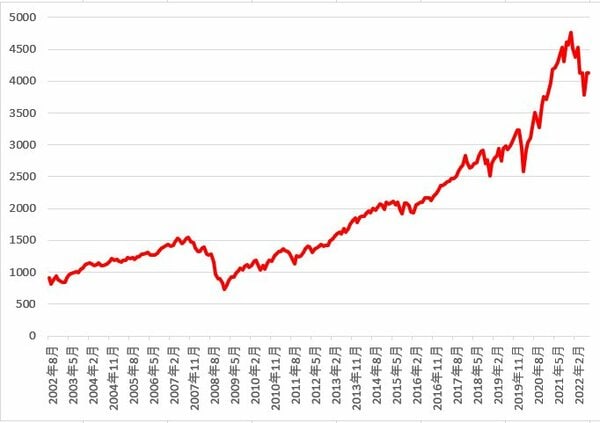

米国株の代表的な指数であるS&P500 過去20年間の推移。平均ドルベースで約7%ほど

米国株の代表的な指数であるS&P500 過去20年間の推移。平均ドルベースで約7%ほど

S&P500は過去20年、米ドルベースで年率7%ほどのリターンを出してきました。円ベースだと、足元ではもっと高いリターンを出しています。これは米国の企業にはグローバル企業が多く、また、新しい企業を含めて成長する企業が多いからです。

世界のトレンドをみると、イノベーションはしばらく米国発のものが多いというトレンドは止まらないと思います。知的財産のところは特にそうです。

たとえば、アップルはiPhoneの製造は行いませんが、ほとんどの利益は取れています。台湾に本社があり、中国本土に生産拠点があるフォックスコンはアップルから委託され、iPhoneを製造していますが、その利益率はわずかで、量で稼いでいます。

資本主義では、知的資産を生み出す企業に多くの富が蓄積するようになっています。テクノロジー企業、インターネット産業、一人勝ちが起こりやすい産業では特にそうなります。

ですから、リターンを得るために、自分のポートフォリオへ米国株を組み込むのは不可欠なことなのです。

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日間は無料です。8/27来日セミナーも開催!