個人型や企業型の「確定拠出年金」で利益が出ている人の運用方針やポートフォリオとは? ザイ読者の確定拠出年金の活用術を大公開!

確定拠出年金には、勤務先が用意してくれる「企業型」と、主婦や公務員も入れるようになった「個人型(iDeCo)」があるが、いずれも運用益が非課税などメリットがたくさん。とはいえ、まだ始めていない人や、定期預金のみで運用しているのも多い、というのが実情のようだ。

そこで、ダイヤモンド・ザイでは、特集「確定拠出年金 ザイ読者12人の損益セキララ白書」で、積極的に確定拠出年金を活用している読者のポートフォリオや運用方針を紹介! 確定拠出年金はなぜ始めたほうがいいのか、という基本のポイントもまとめているので、これから確定拠出年金を始めたい人、運用をきちんと考えてみたい人にもぴったりだ。

今回は特集内から、確定拠出年金の基本的なルール解説と、読者2人の活用術を抜粋して紹介する。

【※関連記事はこちら!】

⇒「iDeCo」を始めるなら、おすすめ金融機関はココ!口座管理料が無料になり、投資信託のラインナップが充実している「SBI証券」と「楽天証券」を比較!

確定拠出年金には「節税効果」など3つのメリットがある!

職業に関係なく始められるので、注目してみよう

年金や退職金の制度として、「確定拠出年金」を導入する企業が年々増加している。また、2017年1月から「個人型の確定拠出年金(iDeCo)」が拡大され、企業型の確定拠出年金がない会社員のほか、専業主婦や公務員も利用できるようになった。

企業型の確定拠出年金は、会社が月々の掛け金を拠出し、従業員が自分で投資先を選んで運用。これに対し個人型の確定拠出年金は、自分で掛け金を出して運用する。

最大のメリットは、企業型も個人型も掛け金全額が税金の控除対象となること。ただし、企業型に関しては、拠出金を運用せずに「給料で受け取る」という選択をすると、非課税メリットがなくなって税金や社会保険が引かれることになるので要注意だ。

もう一つのメリットは、運用でどんなに儲けが出てもすべて非課税になること。普通の証券口座で投資を行なった場合、利益には20%の税金がかかるが、確定拠出年金では税金がかからない。老後資産の積み立てを目的とした制度なので、基本的に60歳までは引き出せないが、その間は何度でも売買できる点はNISAと比べると大きなメリットだ。

掛け金の上限は人によって違うので、自分の上限を知ろう!

運用方針は「自分がどれだけリスクを取れるか」で決める

確定拠出年金は、月々の掛け金を積み立てる形で資産を形成していく。掛け金は、企業型の場合、前述したように会社が拠出する額を積み立てる(会社によって水準は違う)。

また、会社が「マッチング制度」を導入している場合は、会社が拠出する額と同額まで自分でも拠出でき、その分も税金が控除される。

一方で、個人型の掛け金は属性によって上限が決まっている。

積み立てできる商品は、企業型だと会社によって異なり、個人型だと確定拠出年金用の口座を開いた金融機関によって異なる。とはいえ、基本的には定期預金や保険といった元本確保型の商品か、リスク商品(国内外の株や債券などに投資する投資信託)の中から選ぶ。

確定拠出年金は、将来の支給額が勝手に減らされることがなくなる反面、どのように運用するかで老後の受け取り額に大きく差が出ることになる。

運用利回りが低い元本確保型の金融商品でも、積み立てるだけで節税メリットが得られるのは、たしかに大きな利点だ。しかし、多少のリスクを取って投資信託を月1万円ずつ積み立て、仮に年率3%で運用することができれば、定期預金のみで運用した場合と比べると、資金はグンと大きく増える。

もし、30歳の人が、60歳までの30年にわたって確定拠出年金に加入し、平均で年3%の運用をしたとしよう。その場合、資金は複利で増えていくので、元本は360万円だが、30年後までに積み立てられる資金は約580万円となる。

一方、都銀の確定拠出年金専用定期預金の金利は、2017年8月時点で年0.01%程度なので、30年積み立てても元本から5000円ほどしか増えない。年3%で運用する場合と比較すると、220万円ほども差が出るのだ。

(※関連記事はこちら!)

⇒「個人型確定拠出年金(iDeCo)」を活用すれば、多くの人が運用利回り15~30%の“天才投資家”に!「iDeCo」のお得な仕組みと節税メリットを解説!

株式型の投資信託で積極的に運用している読者の

運用に対するポリシーやポートフォリオを紹介!

ここからは、ザイ読者の確定拠出年金の活用術を紹介していく。運用方針は「とにかくリターンを追求したい」という人から、「ある程度の安定感が大事」と考える人まで多種多様だろう。

ダイヤモンド・ザイでは、12人の読者の運用方針やポートフォリオを紹介している。今回は、その中から「イケイケ運用派」の2人(File01尾川さん・File04山下さん)をピックアップする。

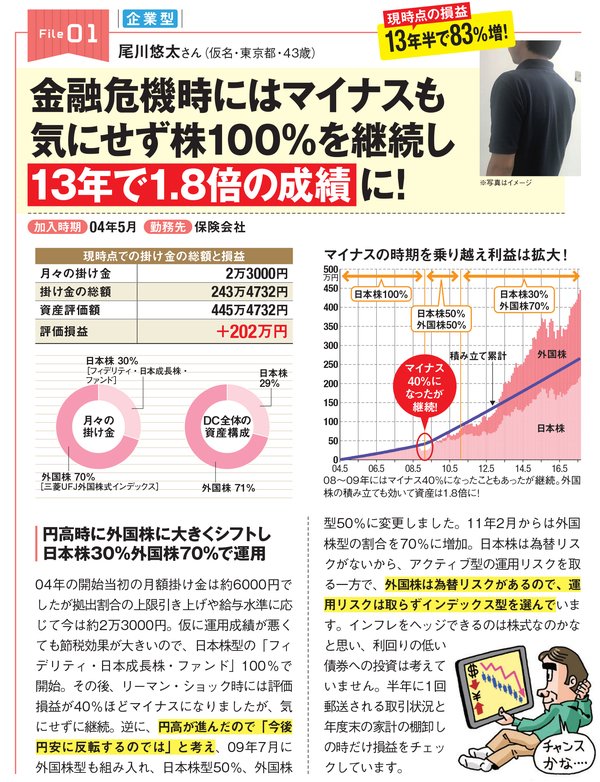

【File01 尾川悠太さん(仮名・東京都・43歳)】

まずは、企業型の確定拠出年金に2004年5月から加入しており、毎月2万3000円を投資信託で積み立てて、約445万円(元本は約243万円)の資産を築いている尾川さんに話を聞いた。

「2004年の開始当初の月額掛け金は約6000円でしたが、拠出割合の上限引き上げや給与水準に応じて今は約2万3000円。仮に運用成績が悪くても節税効果が大きいので、日本株型の『フィデリティ・日本成長株・ファンド』100%で開始しました」(尾川さん)

その後、2008年のリーマン・ショック時には評価損益が40%ほどマイナスになったというが、尾川さんは気にせずに継続したという。

「その後、円高が進んだので、『今後はいずれ円安に反転するのでは』と考え、2009年7月に外国株型も組み入れ、日本株型50%、外国株型50%に変更。2011年2月からは外国株型の割合を70%に増加しています。日本株は為替リスクがないから、アクティブ型の『フィデリティ・日本成長株・ファンド』で運用リスクを取っていますが、外国株は為替リスクがあるので、運用リスクは取らずにインデックス型の『三菱UFJ外国株式インデックス』を積み立てています。インフレをヘッジできるのは株式なのかなと思い、利回りの低い債券への投資は考えていません」(尾川さん)

なお、損益のチェックは、半年に1回郵送される取引状況と、年度末の家計の棚卸しのときだけだという。それほど大きな手間をかけることなく、運用で大いに成功しているのだ。

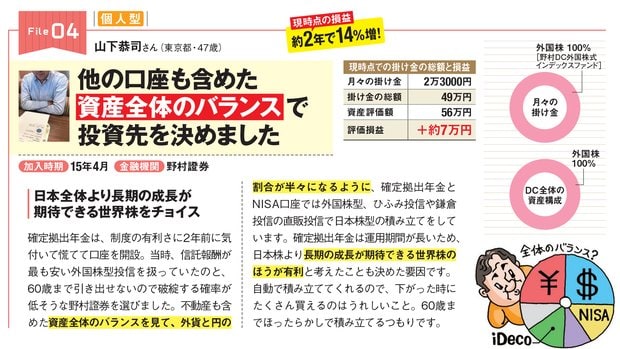

【File04 山下恭司さん(東京都・47歳)】

続いては、個人型の確定拠出年金に加入している山下さん。野村證券に確定拠出年金の口座を開設し、毎月2万3000円拠出している。2年前に始めたばかりで掛け金の総額はまだ49万円だが、評価損益は約7万円のプラスだという。

「確定拠出年金は、2年前に制度の有利さに気付いて慌てて口座を開設。当時、信託報酬が最も安い外国株型の投資信託を扱っていたのと、60歳まで引き出せないので破綻する確率が低そうな野村證券を選びました」(山下さん)

確定拠出年金だけでなく、不動産も含めた資産全体のバランスを見て資産を配分しているのが山下さんの特徴。

「外貨と円の割合が半々になるように、確定拠出年金とNISA口座では外国株型の積み立て、ひふみ投信や鎌倉投信の直販投信では、日本株型の積み立てをしています。確定拠出年金は運用期間が長いため、日本株より長期の成長が期待できる外国株のほうが有利と考えた結果です。確定拠出年金は自動で積み立ててくれるので、下がったときにたくさん買えるのはうれしいこと。60歳までほったらかしで積み立てるつもりです」

(※関連記事はこちら!)

⇒「iDeCo」を始めるなら、おすすめ金融機関はココ!口座管理料が無料になり、投資信託のラインナップが充実している「SBI証券」と「楽天証券」を比較!

⇒iDeCoに入るべき人、入らないほうがいい人は?積極的にiDeCoを利用すると得をする3つのタイプと、iDeCoに入らないほうがいい4つのケースを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年2月4日時点】 【iDeCoおすすめ証券会社&銀行 比較】 ※どの金融機関でiDeCo口座を開設した場合でも、別途、国民年金基金連合会へ支払う加入時手数料が2829円、国民年金基金連合会と信託銀行へ支払う手数料が合計171円(毎月)かかる。受取時は給付手数料440円(1回毎)を信託銀行に支払う。還付時には、国民年金基金連合会と信託銀行への還付時手数料として合計1488円(1回毎)がかかる。運営機関変更時の手数料は「他の金融機関から」変更の場合で、「他の金融機関に」変更する場合は4400円の手数料が発生する場合がある。下記の金額は掛金を拠出する場合(すべて税込)。 |

| ◆松井証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 39本 | |

| 【おすすめポイント】「最大1%貯まる投信残高ポイントサービス」対象! 投資信託は39本と最多水準! 運営管理手数料は残高を問わず誰でもずっと無料。投資信託は2020年10月に11本から39本へと一気に拡充され、業界最多水準となった。具体的には、低コストで人気のインデックスファンドシリーズ「eMAXIS Slim」がずらりと並ぶほか、ターゲットイヤー型と呼ばれる「三菱UFJターゲット・イヤー・ファンド」、「セレブライフ・ストーリー」などの商品が新たに加わった。低コスト投信を厳選した上で、投資対象が広がった形だ。楽天・全世界株式インデックスファンド[楽天・バンガード・ファンド(全世界株式)]や楽天・全米株式インデックスファンド[楽天・バンガード・ファンド(全米株式)]も取り扱う。投資信託の保有でポイントが貯まる「最大1%貯まる投信残高ポイントサービス」に、イデコで所有している投資信託もカウントされるのも嬉しい。ポイント還元を受けながらお得に投資を継続できる(毎月のエントリーが必要)。2025年11月からオンラインで申込手続きが完結する「e-iDeCo」に対応。氏名・住所や掛金額変更などのオンライン申請が可能になった。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・One DC 国内株式インデックスファンド(信託報酬:0.154%) ・eMAXIS Slim先進国株式インデックス(信託報酬:0.09889%) |

||||

| 【関連記事】 ◆【松井証券のiDeCo、手数料・メリットは?】運営管理手数料と加入時手数料が誰でも無料でお得!信託報酬が最安クラスの投信が39本もラインナップ! |

||||

| ◆SBI証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 37本 (セレクトプラン) |

|

| 【おすすめポイント】投資信託の品揃えが豊富! 運営管理手数料は誰でも無料! 運営管理手数料は誰でも0円。「セレクトプラン」は、ほとんどの投資対象で信託報酬が“最安”のインデックス型投信が揃えられており、バリエーションも豊富と、強力なラインナップになっている。人気のアクティブ型投信「ひふみ年金」や「ジェイリバイブ」も用意。2021年1月から申込み手続きを電子化。WEB申込フォームへの入力、必要書類のアップロードが可能になり、iDeCo口座開設の手続きが簡単になった。また、2025年10月からオンラインで申込手続きが完結する「e-iDeCo」に対応。氏名・住所や掛金額変更などのオンライン申請が可能になった。シミュレーションツール「DC Doctor」を提供しており、ポートフォリオ提案から将来予測の比較など、長期にわたるiDeCoの資産形成をサポートしてくれる。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・eMAXIS Slim 国内株式(TOPIX)(信託報酬:0.143%以内) ・SBI・全世界株式インデックス・ファンド[雪だるま(全世界株式)](信託報酬:0.1022%) |

||||

| 【関連記事】 ◆【SBI証券のiDeCo、手数料・メリットは?】 投信のラインナップが豊富!運営管理手数料は誰でもずっと無料! ◆「iDeCo」を始めるなら、おすすめ金融機関はココ! 運営管理手数料が無料になり、投資信託のラインナップが 充実している「SBI証券」と「楽天証券」を比較! |

||||

| ◆マネックス証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 27本 | |

| 【おすすめポイント】運営管理手数料が誰でも無料! インデックス型投信の信託報酬は最安水準! 運営管理手数料が誰でもずっと「無料」で、コスト面から最もお得な金融機関の1つ。投資信託の本数は27本と標準的だが、内容は充実。「eMAXIS Slim」シリーズなど信託報酬が最安水準のインデックス型投資信託が揃えられている。加えて、「ひふみ年金」「jrevive」など好成績のアクティブ型投信も豊富だ。「つみたてNISA」と「iDeCo」、どちらの制度が各個人の投資目的に適しているかアドバイスが受けられる「つみたてNISA・iDeCoシミュレーション」が便利。「e-iDeCo」に対応しており、氏名・住所や引落口座などの変更手続きがオンラインで申請可能だ。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・One DC 国内株式インデックスファンド(信託報酬:0.154%) ・eMAXIS Slim先進国株式インデックス(信託報酬:0.09889%) |

||||

| 【関連記事】 ◆【マネックス証券のiDeCo、手数料・メリットは?】 運営管理手数料と加入時手数料が誰でも無料でお得!超低コスト&好成績の投資信託27本をラインナップ! |

||||

| ◆楽天証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 36本 | |

| 【おすすめポイント】運営管理手数料が誰でも無料! 信託報酬の低い投信を多数ラインナップ! 運営管理手数料は残高を問わず誰でも0円で、コスト面から最もお得な金融機関の1つ。投資信託のラインナップは36本と豊富。信託報酬の低いインデックス型が揃っている。特に、2024年1月には超低コストで全世界や米国に投資できる「楽天・プラス・オールカントリー株式インデックス・ファンド」と「楽天・プラス・S&P500インデックス・ファンド」が、2025年5月には「楽天・プラス・NASDAQ-100インデックス・ファンド」が加わって魅力を増した。「MHAM日本成長株ファンド」など好成績のアクティブ型も用意。電話で問い合わせができる「個人型確定拠出年金(iDeCo)ダイヤル」は土日も受付を行っている。「e-iDeCo」に対応しており、氏名・住所や引落口座などの変更手続きがオンラインで申請可能だ。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・楽天・プラス・S&Pインデックス・ファンド(信託報酬:0.077%) ・楽天・プラス・オールカントリー株式インデックス・ファンド(信託報酬:0.0561%) ・楽天・プラス・NASDAQ-100インデックス・ファンド(信託報酬:0.198%) |

||||

| 【関連記事】 ◆【楽天証券のiDeCo、手数料・メリットは?】 運営管理手数料が誰でもずっと「無料」でお得!運用コストを抑えた投資信託を多数ラインナップ ◆「iDeCo」を始めるなら、おすすめ金融機関はココ! 運営管理手数料が無料になり、投資信託のラインナップが 充実している「SBI証券」と「楽天証券」を比較! |

||||

【松井証券のiDeCo】

誰でも無条件で口座管理料や各種手数料が無料!

投信の保有でポイントも貯まる⇒関連記事はこちら

![iDeCo(個人型確定拠出年金)おすすめ比較&徹底解説[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/4/0/-/img_40016abb6bd0e6096770835bf5abf9ef21127.jpg)