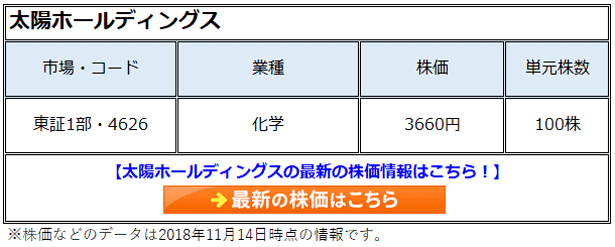

外資系投資顧問でファンドマネジャー歴20年の山本潤氏による、10年で10倍を目指す成長株探しの第2弾。今回は、太陽ホールディングス株式会社 (4626)の分析です(以後、太陽HDと略記)。

新規参入の薬品事業が評価されていない

★★★★★(5段階中5 5が最高評価)

--- ポイント ---

1) 主力のソルダーレジスト事業は半導体パッケージ向けでシェア7割

2) 新規参入した薬剤製造事業が順調に拡大

3) 来期の増益シナリオが描ける

4) 社員を大切する経営

5) バリューエションは配当利回り3%以上で魅力的

--- 投資判断が5の理由 ---

太陽HDは、新規参入で薬品事業に乗り出しています。ところがエレクトロニクスのアナリストが薬品事業の評価ができません。こうしたクロスセクターの株は将来的にはしっかりと評価される可能性が高いのですが、業態変化のすぐ後には不人気になることが多いです。だからこそ、狙い目なのです。

不人気の理由のもう一点は、キャッシュアウトに関する市場の懸念です。2017年に中外製薬から販売権を取得し、200億円以上のキャッシュアウトが発生しました。一般に、多額のキャッシュアウトは、投資家を不安にさせます。当然の結果として株価は低迷します。

しかし、来期以降の業績の拡大を考えると中長期の投資としては、株価低迷のいまこそが投資へのベストタイミングであると判断しています。

主力のソルダーレジスト事業は半導体パッケージ向けでシェア7割

太陽HDはプリント配線板向けのレジストインキでシェアトップです。特に半導体パッケージ向けのソルダーレジスト(以後SR)はシェア70%と圧倒的なシェアを誇ります。高いシェアは、もともとSRの液状アルカリ現像型SR(PSR-4000)で1985年に基本特許を登録したたことが背景にあります。基本特許が切れた後も、周辺特許を固めた結果、ハイエンドでは寡占化を進めることができたのです。

ご存知の通り、プリント配線板のメイン市場は、日本から台湾や韓国に移り、さらに、中国に移っていきました。現地のライバルメーカーも育ってきましたが、ライバルとの熾烈な戦いをしながらも高収益を保ってきました。海外展開も比較的早く、現地生産にも取り組んで、熾烈な価格競争に打ち勝ってきたのです。

過去26年間の増益率の平均値は年率15%と高く、営業利益率も高位安定していることから、株価の変動率も20%台であり、長期の保有に適する会社です。

投資効率が高いのは、インクという商品の特性にあります。基礎化学メーカーのような巨大な設備が不要なのです。言ってみれば精密に管理された「バケツ」に様々な溶剤を混ぜ合わせるだけなのですから、キャッシュがたまりやすいのです。結果として、太陽HDは1990年の上場以来一度も赤字になったことも無配になったこともありません。

新規参入した薬剤製造事業が順調に拡大

2017年、太陽HDは大きな決断をします。製薬製造会社の太陽ファルマを設立。中外製薬から13品の長期収載品の製造販売を担うことにしたのです。今期の売上は76億円の予定ですが、無形固定資産である販売権(200億円)の償却費の負担が14億円あるため、今期は3.3億円程度の赤字予想です。来期は91億円の売上に対して3.5億円の黒字を見込んでいます。キャッシュフローベースでは20%近い営業利益率が期待できる事業です。

なぜ薬剤製造事業に参入したのか?

日本のエレクトロニクス産業は80年代から90年代にかけて黄金期を迎えました。しかし、残念ながら、アジア勢の勃興を許し、多くの電機メーカーが凋落してしまいました。その中で、太陽HDはシェアを維持していますが、アジアの競合との熾烈な戦いは続いています。

エレクトロニクス業界での戦い方を知っている太陽HDにとっては、大手製薬メーカーの製造の現場は「水を含んだ雑巾」のように無駄ばかりに見えたはずです。自動車や電機の業界では工場は、例えるならば、絞っても水がでない雑巾から、まだがんばって水を絞ろうとする現場です。

製薬メーカーのフォーカスは安く作るノウハウではなく、新薬開発にあります。製薬業界は、自然と製造工程や原価低減の努力については自動車・電機業界ほどの努力はしてきませんでした。しかし、高齢化社会において、国民の医療費負担は年々高くなります。今後は、製薬メーカーも薬剤の原価低減への努力が求められるでしょう。グローバルに製薬メーカーからの製造委託を受け、長期収載品を安価につくる役割を果たしていく青写真なのです。

ゆくゆくは製造工場を買収するか、海外での工場を建設するかの判断をすることになりますが、内作化をすることで、将来的に利益率20%を超える事業に育てていけるでしょう。

確かに、買収金額はやや高めでしたが、薬品業界に新規参入するための「入場料」と捉えています。

来期の増益シナリオが描ける

今期と来期の比較では、まず太陽ファルマが7億円程度の増益となります。為替は2018年の前半が100円台前半であったため、このまま為替が推移すれば来期はやや円安想定となります。これで3-4億円の増益要因となります。あわせて10億円の増益要因です。

大きなリスクとしては、今後2年程度で新規の工場設備を決断するでしょう。ですが、製薬事業とは、設備投資効率がもっとも高い業界のひとつです。減価償却は大きな減益のリスクにはならないでしょう。

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、会員専用ページでは今回の太陽(4626)のさらに詳しい分析や資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。

太陽ホールディングス(4626)/日足・6カ月(出典:SBI証券公式サイト)

太陽ホールディングス(4626)/日足・6カ月(出典:SBI証券公式サイト)