★★★★★(長期 5段階中5 5が最高評価 目標株価1250円(株価2倍へ)

溶射という特殊な技術領域でダントツのシェア

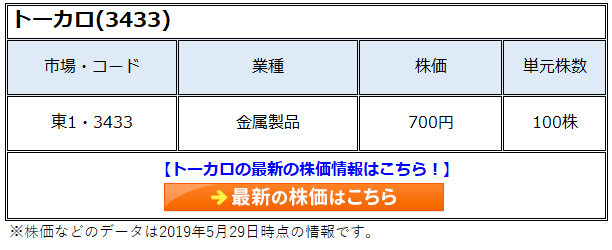

溶射という特殊な技術領域でダントツのシェアを誇る会社がトーカロ株式会社です。溶射とは、金属やセラミクスの表面に皮膜を形成する技術プロセスの一つです。具体的には溶射材料を高温でジェット流で吹き付け、皮膜を対象物に形成します。プラズマ耐性や電気特性をもたせたり、あるいは残留応力を意図的に発生させることで、耐久性を付加することができます。一方で、金属そのものを取り替える必要がなく、安価な汎用材料をベースにして、皮膜だけを高付加価値にすることで、全体のコストを抑えることができる一石二鳥のエコロジー・プロセスなのです。

学問的にはまだ未開拓の領域で、物理と化学との融合領域となります。また、対象物を選ばないこと、あるいは、どんな粒子どの配合でどんな温度条件でどんなスピードで吹き付けるかも千差万別であり、奥の深い領域です。トーカロでは、半導体製造装置向けが多く、今期は装置出荷が低調であるため、2020年3月期決算は減収減益の期初予想となりました。株価が大きく下がったため、ネットでの公表レポートにするには良いタイミングと判断いたしました。

今期は減益予想であることは業況から想定できましたが、今回のネガティブサプライズはむしろ減配予想です。経営陣は5円の減配予想で年間配当25円の想定を出してきました。減益とはいえ、配当性向には余裕があるため、経営陣は30円配当を堅持すべきでした! (怒)&(苦笑)

予想は25円配当の予想ですが、株価の下落によって配当利回りが市場平均の2%を大きく上回る4%半ばまで高まったことから長期で買い判断とします。

今が半導体サイクルのボトムであり、今後の受注回復の期待が年後半から見込まれるからです。

さて、東京エレクトロン(8035)のドライエッチャーの生産動向でトーカロの業績はある程度、説明できます。トーカロには長期で追い風が吹いていると私は判断しております。

ドライエッチング装置の市場拡大で恩恵

半導体のドライエッチング装置のウェハー静電チャックやシールド向けの溶射が収益を支えています。

そして、半導体製造装置の中では、特に、ドライエッチング装置の市場の拡大が今後、見込まれるのです。セミマクロで見ると強い追い風が同社に吹くでしょう。

半導体製造装置の業界で今問題となっているのは、エッチング工程の急速な増大です。何故ならば、メモリーが3D化されたことで、縦横の比率が縦長になり(高アスペクト比化と言います)、深掘りの需要が急増しているからです。

ロジックにおいても、トランジスタ構造が縦型に変わりつつあり、配線層も微細化と共に高アスペクトが求められています。細い配線になればなるほど、アスペクト比が高まるからです。

また、回路の集積度があればそれだけトランジスタも配線層もどちらも必要となります。

半導体製造装置業界は、多額の研究開発費用がかかることや、顧客である半導体メーカー(TSMCやインテルなど)の寡占化を背景にして、水平分業型の業界となっています。

例えば、露光装置の市場では欧州のASMLが圧倒的なシェアを誇ります。成膜の塗布装置の市場では日本の東京エレクトロンが圧倒的なシェアです。CVDなどの成膜装置では米国のAMATが圧倒的。そしてエッチング装置では米国のラム リサーチが40-50%のシェアを誇ります。ラムリサーチはNANDメモリーのチャネルホール向けに圧倒的に強いエッチャー(エッチング装置のこと)を誇っています。

半導体の製造プロセスが縦型となったことで、従来、露光装置1台に対してエッチング装置は1-2台の構成でしたが、これが近年は露光1に対してエッチャー4-8台という事態になりました。

例えば、露光装置の加工時間が1とした時、前はエッチャーも時間が1で済んだ。これが今は、1:4で将来は1:8になろうとしているのです。今メモリーでは(DRAMもNANDも)1:70を超える高いアスペクト比(横縦比)なんです。微細化のため貫通穴が小さく、加工に膨大な時間がかかるからです。露光はパッパとできますが、微細な小さな穴をとても深く慎重に掘るのに膨大な時間がかかってしまうのです。

それ以外にも、掘る対象の材料が増えていることもありますが。

その影響で、この2年ぐらいで製造装置に地殻変動が起こったのです。露光装置の市場規模をドライエッチャーが抜いてしまったのです。東京エレクトロン(層間をつなぎ支える多段コンタクト向けで高いシェア)と米国アプライドマテリアル社(AMAT)がエッチング装置の拡販に力点を入れたため、両者のシェアも20%を超える状態となりました。

日米(ラム、東京エレクトロン(=TEL)、AMAT)でエッチング装置のシェアをほぼ抑えてしまったのです。

その大躍進を影で支えているのがトーカロ株式会社(3433)なのです。長期の追い風というのはこのような半導体のエッチングプロセスの急増です。

トーカロの成長を東京エレクトロンのドライエッチング装置が支えてきまし、業績の伸びは同社向けの溶射で大方説明はできます(が、近年はAMAT向けも増えてきていると推定)。

トーカロの売上ですが、売上の40%が東京エレクトロンで10%がAMAT向けと私は勝手に推定しています。

とてもニッチながら奥の深い溶射

溶射自体は1910年代に発見された表面処理プロセスです。大学で教えられるものではなく、溶射は非常に奥の深いものとされています。しかもとてもニッチなものです。

歴史的には、トーカロは東京エレクトロンのドライエッチング装置向けの静電チャック向けに業績を急速に伸ばしてきました。話は300mmウェハーの導入時にさかのぼります。

もう、随分前のことですが、90年代まで半導体のシリコンウェハーは200mmが主流でした。その時、チャックはなく金具でウェハーを固定していたのです。これが300mmにウェハーが変わったことで、高くて割れやすいセラミックと金具ではなくて鋼材でチャックを作り、静電気でウェハーを固定する静電チャックというアイデアが誕生しました。その時、溶射でチャックを表面処理する新プロセスを東京エレクトロンとトーカロは共同で開発して、製品化した歴史があるのです。その後、そのプロレスが標準的となり、トーカロの業績は拡大していきました。

トーカロの売上の半分は半導体ですが、残りの半分は電力や鉄鋼や製紙業界など重厚長大向けの溶射です。鉄のロールなどは、溶射しなければ三日で交換しなければならないところ、溶射をすれば30日連続操業ができるのです。

トーカロは大量生産部品は扱っていません。自動車業界は自社で溶射プロセスを内製しています。

トーカロの溶射のシェアは50%近く

少量多品種の国内の市場のうち、トーカロは40-50%シェアを誇っています。日本溶射工業会は140社からなる協会です。上場はトーカロ(250億円 トーカロ)だけです。2番手は日鉄ハードフェイシング株式会社(トーカロの3分の1程度の売上)。3番手は大阪富士工業株式会社。

溶射はニッチ分野で価格競争に陥るリスクは小さいのです。しかも、トーカロが手がけるのはさらにニッチな市場です。

トーカロは海外展開もありますが、顧客に請われていく場合があり、現社長も、積極的には海外に社員を派遣することを考えていません。

三船社長は技術畑出身で、数字というよりも表面処理というものを世の中に広めて貢献していきたいという思いが強いので、トーカロは研究開発型の企業といってよいでしょう。思いは、家族が誇りに思える会社にしたい、とのこと。

何れにしても、溶射の応用範囲は広く、基本的にエコであることは見直されると私は期待します。

エコというのは、鉄やアルミに溶射をすることで、性能が良くなる、高い材料を表面だけ使うことで節約できる、という意味です。

理論株価は1250円、その根拠は?

25円の将来の予想配当(2020/3)に対して成長率10%を適用。成長期間は5-7年としたが、要求収益率 r は10.5%は過去の同社の長期の株価データ(過去10年)から株価の変動率の標準偏差の31%から算出。成長率 g はROEの将来の平準的なイメージの15%として、配当性向30%としたため、配当成長は年率10.5%としました。結果として、2段階DDMでは1250円が理論株価となります。たまたま今後5-7年でr=gとしたためですが、TOPIXの単純平均の配当利回り2%で評価すれば1250円が理論株価なります。

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。