カードローンのサイトを見ると、「残高スライドリボルビング方式」や「毎月元金定額返済」など、さまざまな返済方法が書かれている。クレジットカードなどで採用されている「一括払い」や「分割払い」、「リボ払い」などの返済方式は馴染みがあると思うが、「残高スライドリボルビング方式」や「元金定額」と聞いて、その意味をすぐに答えられる人は少ないのではないだろうか?

・「元利定額」と「元金定額」の違いってなに?

・「リボルビング方式」と「リボ払い」って、なにか違うの?

・「残高スライド」は、なにがスライドするの?

今回は、カードローン会社によって微妙に異なる「カードローンの返済方式」について解説していこう。

カードローンの返済方式は各社バラバラ。

同じ返済方式でも違う名称のことも……

まず、主要なカードローンの返済方式をまとめると、次のようになる。微妙に異なる返済方式もあり、実にバラエティ豊かだ。

| ■各カードローンの返済方式 | |

| カードローン | 返済方式 |

| イオン銀行カードローン | 残高スライド方式 |

| オリックス銀行カードローン | 残高スライドリボルビング方式 |

| auじぶん銀行カードローン じぶんローン | 残高スライドリボルビング方式 |

| りそなプレミアムカードローン(りそな銀行) | 残高スライド方式 |

| 楽天銀行スーパーローン | 残高スライドリボルビング返済D |

| SMBCモビット | 借入後残高スライド元利定額返済方式 |

| SMBCコンシューマーファイナンスのプロミス | 残高スライド元利定額返済方式 |

| SMBCコンシューマーファイナンスのプロミスレディース | |

| アコムのカードローン | 定率リボルビング方式 |

| 三井住友カード ゴールドローン | 毎月元金定額返済 |

違う名称だとそれぞれ異なる返済方式のように思えるが、実はそんなことはない。同じ返済方式でも、カードローン会社によって名称が微妙に違っていることは珍しくないのだ。

そこで今回の記事では、一般的に使われている名称を基準に、ザイ・オンライン編集部なりにカードローンの返済方式を整理していこう。

カードローンの返済方式は、大きく分けて次の4つによって決まってくる。

(1)「リボルビング方式(リボ払い)」か、それ以外の返済方式か

(2)「定額方式」か、「定率方式」か

(3)「元金」か、「元利」か

(4)「残高スライド方式」や「借入時残高スライド返済方式」か

これらの要素によって、返済方式は次のように分類される。

| ■カードローンの返済方式の分類 | ||

| リボルビング以外の方式 | ||

| 元利均等方式、元金均等方式、分割払い、など ※現在、リボルビング以外の方式を採用しているカードローンはほとんどない |

||

| リボルビング方式 | ||

| 定額 | 元利 | 元利定額リボルビング方式 |

| 残高スライド元利定額リボルビング方式 | ||

| 借入時残高スライド元利定額リボルビング方式 | ||

| 元金 | 元金定額リボルビング方式 | |

| 残高スライド元金定額リボルビング方式 | ||

| 借入時残高スライド元金定額リボルビング方式 | ||

| 定率 | 元利 | 元利定率リボルビング方式 |

| 残高スライド元利定率リボルビング方式 | ||

| 借入時残高スライド元利定率リボルビング方式 | ||

| 元金 | 元金定率リボルビング方式 | |

| 残高スライド元金定率リボルビング方式 | ||

| 借入時残高スライド元金定率リボルビング方式 | ||

実際は、カードローンやクレジットカードのキャッシングなどの返済方式としてほとんど採用されておらず、「理論上はこうした返済方法が考えられる」というものも含まれているが、解説としては一応すべて載せておいた。

それぞれの意味やポイントを解説していこう。

主なカードローンの返済方式は、

ほとんどが「リボルビング方式(リボ払い)」

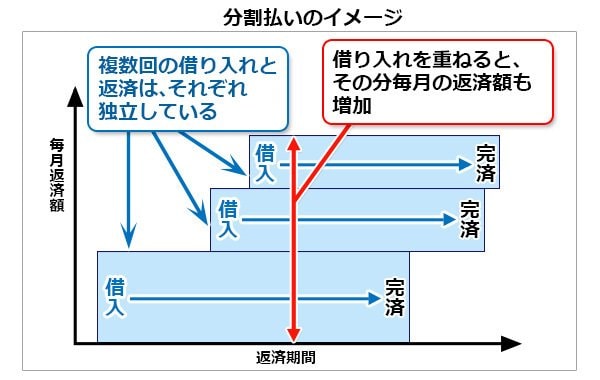

「リボルビング方式」というのは、一般的に「リボ払い」とも呼ばれている返済方式のことで、それ以外の返済方式には、「元利均等方式」、「元金均等方式」、「一括払い」、「分割払い」などがある。「リボルビング方式」とそれ以外の返済方式でもっとも大きな違いは、複数回借り入れを行った場合の毎月返済額の扱いだ。

●「リボルビング方式」以外の返済方式

「リボルビング方式」以外の返済方式は、借り入れごとにそれぞれ個別に毎月返済額が決まる。そのため、以前の返済が終わる前に新たな借り入れを行うと、下の図のように毎月返済額がどんどん増えてしまう。

借り入れを重ねるたびに毎月返済額が重くのしかかってくる反面、最初に決めた返済回数が伸びることがないので、一般的に同じ金利の「リボルビング払い」よりも利息の負担が少なくなりやすい。

●リボルビング方式

「リボルビング方式」は、借入限度額内であれば、何回借り入れを行っても毎月返済額は決まった額(決まった割合)となる。

たとえば、「借入限度額50万円で毎月返済額1万円のリボルビング方式」というカードローンであれば、最初に10万円を借りても返済額は毎月1万円、その後追加で20万円借り入れしても返済額は毎月1万円のままだ。ただし毎月返済額が変わらない分、当然、返済回数は伸びる。

上の図は、毎月返済額が定額として描かれているが、「リボルビング方式」には「定率方式」や「残高スライド方式」など、毎月返済額が変動する返済方式もある。しかし、1回1回の借り入れを独立して考えるのではなく、すべての借り入れを包括的に扱い、一定のルールで毎月返済額を決めるという点では同じだ。

「リボルビング方式」は、借り入れを重ねても毎月返済額を比較的低く抑えられるのがメリットだが、その分返済期間が伸び、利息の負担も多くなりやすい。

現在、ほとんどのカードローン会社は、この「リボルビング方式」を採用している。そのため、この先も「リボルビング方式」を前提に解説していく。

「定額方式」と「定率方式」、「元利」と「元金」で

返済方法は大きく4パターンに分類可能

「定額方式と定率方式」、「元利と元金」という2つの要素は、別々に解説すると混乱しやすいので、それぞれ組み合わせた4パターンを解説していこう。

●元金定額方式

毎月返済額は、元金返済分と利息返済分に分けられる。「元金定額方式」は、元金返済分が一定の金額(定額)に固定されており、そこに利息返済分を足した合計額が毎月返済額となる。

返済時点の借入残高が少ないほど利息返済分が減るため、返済が進むほど毎月返済額が少なくなるのがメリットだ。借入残高が多い返済初期は毎月返済額の負担が大きいが、その分、「元利定額方式」よりトータルで発生する利息が少なく、返済総額を抑えることができる。

また、毎月一定金額の元金を返済していくので、返済回数を計算しやすいのもメリットと言える。例えば、借入残高20万円で毎月の元金返済分が2万円の場合、追加借入がなければ10回で返済が終了することになる。

前出のカードローンの中では、「三井住友カード ゴールドローン」がこの返済方式にあたる。

●元利定額方式

「元利定額方式」は、元金返済分と利息返済分を合計した毎月返済額を、一定の金額(定額)に固定する返済方式。毎月返済額が一定なので、家計の管理をしやすい返済方式と言える。

一方、借入残高の多い返済初期は、毎月返済額における利息返済分の割合が高くなり、元金の返済がなかなか進まないのがデメリット。その分、返済期間が伸びて利息がふくらみ、返済総額が増えやすいのだ。

前出の主要なカードローンの中でこの返済方式を採用しているところはないが、クレジットカードのリボ払いはこの「元利定額方式」となっているケースが多い。

●元金定率方式

「元金定率方式」は、借入残高に一定の割合(定率)をかけた金額を元金返済分とし、そこに利息返済分を足した合計額をその月の返済額とする方式。例えば、借入残高が100万円で一定の割合が5%とすると、その月の返済額は5万円+100万円に対する利息返済分。そして、返済が進んで借入残高が60万円になったら、返済額は3万円+60万円に対する利息返済分となる。

「元金定率方式」は、毎月の〆日における借入総額の一部しか返済しないため、どこかで繰り上げ返済をしない限り、理論上いつまで経っても返済が終わらないことになる。実際は「1000円未満切り上げ」などのルールを決めることで返済は終了するが、返済期間は非常に長くなりやすいというデメリットがある。

●元利定率方式

「元金定率方式」は、借入残高に一定の割合(定率)をかけた金額を、元金返済分と利息返済分を合計したその月の返済額とする方式。例えば、借入残高が100万円で一定の割合が5%とすると、その月の返済額は5万円。そして、返済が進んで借入残高が60万円になったときの返済額は、3万円となる。

「元利定率方式」も、「元金定率方式」と同様に、繰り上げ返済をしない限りいつまで経っても返済が終わらず、返済期間が非常に長くなる。

これら「元金定率方式」「元利定率方式」を採用しているカードローン会社は現在ほとんど存在しないので、大体の意味を理解しておけば十分だろう。

現在カードローンで採用されている返済方式は、

ほとんどが「元利定額」か「元金定額」のどちらか

前述したように、現在、大多数のカードローンはリボルビング方式を採用している。つまり、カードローンの返済方式は、大きく分けて次の2つとなる。

・元利定額リボルビング方式

・元金定額リボルビング方式

なお、「アコム」の返済方式は「定率リボルビング方式」となっているが、この記事における分類方法で言うと「元利定額方式」の一種となる(※正確には、「借入時残高スライド元利定額リボルビング方式」に分類される)。

(関連記事⇒【アコムのカードローン】「20日間金利0円サービス」を新たにスタート! 最短20分で審査&融資が完了する使い勝手の良さと三菱UFJフィナンシャル・グループの安心感が魅力!)

実際のカードローンでは、この2つの返済方式に対し、さらに「残高スライド方式」や「借入時残高スライド返済方式」という要素が入ってくる。

「残高スライド方式」は、

返済が進むほど毎月返済額の負担は小さくなるが

その分返済期間が伸びる

「残高スライド方式」は、「元利定額リボルビング方式」や「元金定額リボルビング方式」の「定額」の部分が、借入残高によって段階的に増減(スライド)する方式だ。クレジットカードの返済ではあまり聞かず、カードローン独特の返済方法と言えるだろう。

●残高スライド元利定額リボルビング方式

カードローンで現在もっとも一般的な返済方法のひとつが、この「残高スライド元利定額リボルビング方式」だ。

例えば、「残高スライド元利定額リボルビング方式」である「楽天銀行スーパーローン」の具体的な毎月返済額は、下の表のように決まっている。

| ■「楽天銀行スーパーローン」の毎月返済額 | |

| 返済日の15日前時点での 借入残高 |

返済額 |

| 10万円以内 | 2000円 |

| 10万円超 30万円以内 | 5000円 |

| 30万円超 50万円以内 | 1万円 |

| 50万円超 100万円以内 | 1万5000円 |

| 100万円超 150万円以内 | 2万円 |

| 150万円超 200万円以内 | 3万円 |

| 200万円超 250万円以内 | 3万5000円 |

| 250万円超 350万円以内 | 4万円 |

| 350万円超 400万円以内 | 4万5000円 |

| 400万円超 500万円以内 | 5万円 |

| 500万円超 600万円以内 | 6万円 |

| 600万円超 700万円以内 | 8万円 |

| 700万円超 800万円以内 | 10万円 |

(関連記事⇒【楽天銀行スーパーローン】口座数ナンバー1のネット銀行だから安心! オンライン手続きは簡単で、スマホで申し込みが完結。20歳以上で定期収入があればフリーターでもOK!)

もし「楽天銀行スーパーローン」で60万円借りると、「元利定額方式」なので、最初の頃の毎月返済金額は利息返済分を含めて1万5000円ちょうどとなる。そのまま返済が進むと、当然、借入残高が減ってくる。13回目の返済で借入残高が50万円以下になるので、14回目から毎月返済額は1万円になる。さらに返済が進むと51回目に借入残高が30万円以下になるので、52回目以降の毎月返済額は5000円となる。

この例は、最初に1回借り入れをしただけのケースだが、当然追加で借り入れをすることも可能だ。例えば、借入残高25万円のときに40万円の追加借り入れを行うと、借入残高が65万円となり、毎月返済額は5000円から1万5000円へと増加する。

「残高スライド元利定額リボルビング方式」は、返済が進んで借入残高が減るにつれ、毎月返済額も減少して負担が少なくなるのがメリットだ。しかし毎月返済額が減る分、返済期間が伸び、トータルで支払う利息の総額が増えやすい。

●残高スライド元金定額リボルビング方式

「残高スライド元金定額リボルビング方式」は、先ほど説明した「残高スライド元利定額リボルビング方式」の「元利定額」の部分を「元金定額」にした返済方式で、毎月の元金返済分が借入残高によって段階的に増減する。現在、こちらの返済方法を採用しているカードローン会社は、ほとんどない。

「借入時残高スライド方式」は、

新たに借り入れをすることで毎月返済額が減ることも

「残高スライド方式」が毎月〆日の借入残高を基準に返済額を増減(スライド)させるのに対し、最終借入時点における借入残高を基準に返済額を増減(スライド)させるのが「借入時残高スライド方式」だ。

●借入時残高スライド元利定額リボルビング方式

例えば、「プロミス」の返済金額は、下の表のように決まってる。

| ■「プロミス」の毎月返済額 | ||||||

| 最終借入後残高 | 返済額 | |||||

| 30万円以下 | 最終借入後残高 × 3.61% (1000円未満切り上げ) | |||||

| 30万円超~100万円以下 | 最終借入後残高 × 2.53% (1000円未満切り上げ) | |||||

| 100万円超 | 最終借入後残高 × 1.99% (1000円未満切り上げ) | |||||

実は、「プロミス」の公式サイトには「残高スライド元利定額返済方式」と書かれている。しかし、「プロミス」の毎月返済額は最後にお金を借りた直後の借入残高によって決まり、返済が進んでも毎月返済額は一定のままだ。

したがって今回の記事の分類方法で考えると、「プロミス」は「借入時残高スライド方式元利定額リボルビング方式」となるので注意しよう。

もし、最初に30万円借りると毎月返済金額は1万1000円となり、それは返済が進んで借入残高が減っても変わらず定額だ。

30万円×3.61%=1万830円⇒1万1000円(1000円未満切り上げ)

しかし、新たに借り入れを行い借入残高が60万円になると、毎月返済額は1万6000円になる。

60万円×2.53%=1万5180円⇒1万6000円(1000円未満切り上げ)

最終借入後残高が基準になるので、返済が進んで借入残高がいくら減っても、毎月返済額は1万6000円のままだ。しかし、例えば借入残高が20万円の時点で1万円の追加借り入れを行うと、最終借入残高は21万円となり、毎月返済額は8000円と安くなる。

21万円×3.61%=7581円⇒8000円(1000円未満切り上げ)

このように、追加で借り入れをすることで毎月返済額が安くなるケースもあるのが、「借入時残高スライド方式」の面白い点だ。

「借入時残高スライド元利定額リボルビング方式」は、一見複雑な返済方法のように思えるが、新たな借り入れを行うたびに返済額が変更になる「元利定額リボルビング方式」と考えればわかりやすいだろう。

なお、「アコム」の返済方式は「定率リボルビング方式」となっているが、内容を見ると基本的な仕組みは「プロミス」と同じで、この記事における分類では「借入時残高スライド元利定額リボルビング方式」であることがわかる。

●借入時残高スライド元金定額リボルビング方式

「借入時残高スライド元金定額リボルビング方式」は、最終借入時点の借入残高によって元金返済分を決め、そこに利息分を足して毎月返済額とする方式。現在、この返済方式を採用しているカードローンは、ほとんどない。

ここまででカードローンの返済方式に関する基本的な解説は終わりだ。では実際のところ、各カードローンはどの返済方式を採用しているのか? そして、どの返済方法が一番お得なのだろうか?

現在、主要カードローンに採用されている返済方式の中で、

もっともお得でおすすめなのは……

カードローンの返済方法の名称は、最初に説明したとおり厳密に決まったルールがなく、各社でバラバラだ。そこで、ここまで解説してきたザイ・オンライン編集部なりの分類方法で各カードローンの返済方法をまとめると、下の表のようになる。

| ■各カードローンの返済方式 | ||||||

| カードローン | 返済方式 | |||||

| イオン銀行カードローン | 残高スライド元利定額リボルビング方式 | |||||

| オリックス銀行カードローン | 残高スライド元利定額リボルビング方式 | |||||

| auじぶん銀行カードローン じぶんローン | 残高スライド元利定額リボルビング方式 | |||||

| りそなプレミアムカードローン(りそな銀行) | 残高スライド元利定額リボルビング方式 | |||||

| 楽天銀行スーパーローン | 残高スライド元利定額リボルビング方式 | |||||

| SMBCモビット | 借入時残高スライド元利定額リボルビング方式 | |||||

| SMBCコンシューマーファイナンスのプロミス | 借入時残高スライド元利定額リボルビング方式 | |||||

| SMBCコンシューマーファイナンスのプロミスレディース | ||||||

| アコムのカードローン | 借入時残高スライド元利定額リボルビング方式 | |||||

| 三井住友カード ゴールドローン | 元金定額リボルビング方式(※) | |||||

| ※ 過去もっとも多額の借入残高を基準に毎月の元金返済分を決定。 | ||||||

これを、返済方式ごとの特徴とあわせてまとめると、次のようになる。

| 元利定額リボルビング方式 |

| 【例】 ・クレジットカードのリボ払い |

|

【特徴】 利息返済分と元金返済分を合わせた毎月返済額が一定なので、毎月の支出を把握しやすい。一方、借入残高の多い返済初期は、毎月返済額における元金返済分の割合が低くなり、「元金定額リボルビング方式」と比較すると返済期間が伸び、その分、返済総額が増えやすい。 |

| 元金定額リボルビング方式 |

|

【例】 ・三井住友カード ゴールドローン(※) |

|

【特徴】 借入残高が多い返済初期は毎月返済額の負担が大きいが、返済が進むほど毎月返済額が減額され負担が小さくなるのがメリット。また、初期の毎月返済額が多い分、「元利定額リボルビング方式」よりも返済期間が短くなり、返済総額が抑えられる傾向にある。 |

| ※ 過去もっとも多額の借入残高を基準に毎月の元金返済分を決定。 |

| 残高スライド元利定額リボルビング方式 |

|

【例】 ・イオン銀行カードローン ・オリックス銀行カードローン ・auじぶん銀行カードローン じぶんローン ・りそなプレミアムカードローン(りそな銀行) ・楽天銀行スーパーローン |

|

【特徴】 毎月返済額が比較的把握しやすく、支出の管理がしやすい。また、一定以上返済が進んで借入残高が少なくなると毎月返済額が減り、負担が小さくなる。一方で、「元利定額リボルビング方式」よりもさらに返済期間が伸びやすく、利息の負担も大きくなる傾向にある。 |

| 借入時残高スライド元利定額リボルビング方式 |

|

【例】 ・SMBCモビット ・SMBCコンシューマーファイナンスのプロミス ・SMBCコンシューマーファイナンスのプロミスレディース ・アコムのカードローン |

|

【特徴】 追加融資のたびに毎月返済額が見直されるので、追加で借り入れをしなければ返済が進み借入残高少なくなっても、毎月返済額は変わらない。「元利定額リボルビング方式」と「残高スライド元利定額リボルビング方式」の中間的な性格と言える。 |

一番気になるのは「どの返済方法が一番お得か」という点だが、毎月返済額が多いと負担が大きいが、毎月返済額が少ないと返済期間が伸びて利息の負担が多くなる。結局のところ、どの返済方法も一長一短。自分の自分の返済能力や返済計画に合った返済方法を選ぶのが一番大切だ。

大切なのは繰り上げ返済を活用して、

自分で返済額をコントロールすること

ここまでカードローンの返済方法について解説してきたが、忘れてはいけないのは、これらはあくまでも毎月自動的に引き落とされるいわば「最低返済額」だということ。どのカードローンでも、毎月返済額のほかに、自分で好きなときに好きな金額を繰り上げ返済することが可能となっている。

例えば、「『残高スライド元利定額リボルビング方式』は返済期間が伸びやすい」と説明したが、繰り上げ返済をすれば早期に返済を終わらせることが可能だ。

前出の「楽天銀行スーパーローン」は、借入残高が50万円超100万円以内なら毎月返済額は1万5000円で、借入残高が50万円以下になると毎月返済額は安くなるが、繰り上げ返済も使って自分で毎月1万5000円ずつ返済すれば、返済金額は「元利定額リボルビング方式」とまったく同じとなる。

つまり、「毎月返済額がなるべく安くなるカードローンを選び、財布にゆとりのあるときに積極的に繰り上げ返済をする」というのも、ひとつの賢いやり方だ。ただし、「毎月返済額がなるべく安くなるカードローン」を選んだものの繰り上げ返済をサボってしまうと、単に返済期間が伸びて利息の負担が大きくなるだけなので注意しよう。

自分の収入や返済に回せる余剰資金、自分の性格などを含めて、自分に合った返済方式のカードローンを選ぶようにしよう。

| ※ 当サイトのカードローン情報は定期的に見直しを行っていますが、更新時期の関係で最新の情報と異なる場合があります。最新の情報は各社の公式サイトでご確認ください。 ※ 当サイトでは掲載各社(楽天銀行、SMBCコンシューマーファイナンス、アコム、auじぶん銀行、三井住友カード、セブン銀行など)のアフィリエイトプログラムで収益を得ています。 |

| カードローンに関する解説記事 |

| »カードローンの複雑な返済方式をズバリ解説! 「リボルビング方式」や「元利定額返済」などの中で一番お得でおすすめの返済方法はどれだ!? »カードローンの支払いには繰り上げ返済が必須! 毎月の自動引き落としだけで安心していると、総返済額が元本の2.4倍以上に膨れあがる可能性も! |

【2026年1月6日時点】

|

|||||

| 金利 (実質年利、 変動金利) |

借入限度額 (最高) |

審査時間 ※1 |

即日融資 ※1 |

無利息期間 | 公式サイト |

| 楽天会員ランクに応じて審査優遇が受けられることも! 楽天銀行スーパーローン(楽天銀行) |

|||||

| 1.9~ 14.5% |

800万円 | 最短 即日審査 |

最短 即日融資 |

― | |

| 【メリット】ネット銀行の中では口座数ナンバー1の最大手。楽天銀行アプリから必要書類をアップロードができるので、書類を郵送する必要がなくスマホだけで申し込みがすべて完結。 また、楽天会員ランクに応じて審査優遇が受けられることもあるので、楽天ユーザーに特にはおすすめだ※。楽天銀行は、振込などの銀行取引で楽天ポイント貯まったり、ATM出金手数料が最大7回まで無料だったりとメリットが多いネット銀行なので、日常的に利用する銀行として検討してみる価値はあるだろう。 ※すべての楽天会員が優遇されるわけではありません 【コンビニ借入対応※2】 セブンイレブン ファミマ(E-net) ローソン ミニストップ |

|||||

| 【解説記事】 ◆口座数ナンバー1のネット銀行だから安心!オンライン手続きは簡単。20歳以上で定期収入があればフリーターでもOK! ◆【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利が5倍に!振込や口座振替などで「楽天ポイント」も貯まる! |

|||||

|

|

|||||

| 審査結果がすぐにわかるうえ、融資も迅速! SMBCコンシューマーファイナンスのプロミス(SMBCコンシューマーファイナンス) |

|||||

| 2.5~ 18.0% |

800万円 | 最短 3分審査 |

最短 3分融資 |

30日 | |

| 【メリット】2024年1月29日から新しく「デジタル審査」を導入。契約可能額を含む本審査を行った後、最短3分で融資可能。学生、パート、アルバイトでもローンの申し込みできる。メールアドレスの登録とWeb明細の利用で初回の借り入れに限り30日間無利息! 【コンビニ借入対応※2】 セブンイレブン ファミマ(E-net) ローソン ミニストップ |

|||||

| スマホ1台あれば、セブン-イレブンでカードなしでも借入可能! セブン銀行カードローン(セブン銀行) |

|||||

| 12.0~ 15.0% |

300万円 | 最短 即日審査 |

最短 翌日融資 |

― | |

| 【メリット】比較的少額の融資を得意とするカードローンで、申し込み手続きも迅速! セブン銀行の口座を持っていない人でも、銀行の口座開設と併せて最短で申し込み翌日には融資を受けられる。対応ATMがセブン銀行だけだが、自宅や職場の近くにセブン-イレブンがある人なら問題ないだろう。アプリを使えば、カード不要でセブン銀行ATMから融資を受けることができるのが便利だ。 【コンビニ借入対応※2】 セブンイレブン |

|||||

| 金利 (実質年利、 変動金利) |

借入限度額 (最高) |

審査時間 ※1 |

即日融資 ※1 |

無利息期間 | 公式サイト |

| すぐにお金を借りたい人に! アコムのカードローン(アコム) |

|||||

| 2.4~ 17.9% |

800万円 | 最短 20分審査 ※1 |

最短 20分融資 ※1 |

30日 | |

| 【メリット】三菱UFJフィナンシャル・グループのカードローン会社。最短20分で審査回答&振込のうえ、30日間金利0円サービスも開始! 返済は、通常の「毎月支払い」のほかに、返済翌日から数えて35日後が次の支払期日になる「35日ごとの支払い」もあり、自分の都合に合わせた返済方法が選べる。 【コンビニ借入対応※2】 セブンイレブン ファミマ(E-net) ローソン ミニストップ |

|||||

| 【詳細解説】 ◆「30日間金利0円サービス」を新たにスタート! 最短20分で審査&融資が完了するの使い勝手の良さと三菱UFJフィナンシャル・グループの安心感が魅力! |

|||||

| 大手クレジットカードならではの安心感 SMBCモビット(三井住友カード) |

|||||

| 3.0~ 18.0% |

800万円 | 最短 15分審査 |

最短 即日融資 |

― | |

| 【メリット】平日19時までの申し込みなら、最短15分で審査完了! 申し込みも借り入れもすべてインターネットで済ませ、カード発行をしない「WEB完結」なら、原則的に勤め先への電話確認や必要書類の郵送などがないので手間いらず! 【コンビニ借入対応※2】 セブンイレブン ファミマ(E-net) ローソン ミニストップ |

|||||

| 注)本サイトのカードローン情報は定期的に見直しを行っていますが、更新時期の関係で最新の情報と異なる場合があります。最新情報は各社の公式サイトでご確認ください。※1 申し込みの曜日や時間、審査結果によっては対応できない場合があります。※2 一部店舗で対応していない場合もあります。 | |||||

![カードローンおすすめ比較[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/5/2/-/img_52d729c928afe13ebe739aed4a22bd7419191.jpg)