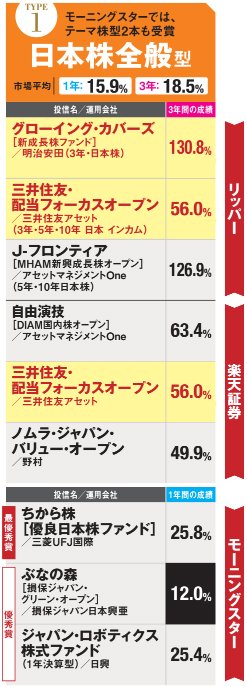

2018年の"投信アワード"を受賞した「日本株を投資対象とする投資信託」の中で、長期投資にベストな投資信託とは?

ダイヤモンド・ザイの特集「投信アワードから厳選した、本当にスゴい投信12」では、投資信託の評価会社や証券会社が年に一度"優秀投信"を選ぶ各アワードの"受賞投信"を、主要な6タイプに分類。その中から、長期投資向けの投信12本を厳選して掲載している。

今回は、各投信アワードを投資の参考にする際の注意点と、長期投資にベストな「日本株全般型」タイプの投信2本を抜粋して紹介しよう!(監修:ファイナンシャルリサーチ・深野康彦さん、ニッセイ基礎研究所・前山裕亮さん)

情報会社や証券会社が、優秀な投資信託を毎年発表!

投資信託の評価会社や証券会社は、1年に1度、優秀な投資信託を発表する。毎年1月末に発表するのはモーニングスターの「ファンド オブ ザ イヤー」。今回は1月31日に発表された。そこから1カ月半後の3月15日には楽天証券の「ファンドアワード」が、同19日にはトムソン・ロイター リッパー(以下リッパー)の「ファンド・アワード・ジャパン」が発表された。

これらのアワードの受賞投信は、運用レポートなどでこれを大々的にアピールする。でも、「賞を取ったのだから、いい投信に違いない」と、飛びつくのは少し待ってほしい。

アワードを受賞した投信が「好成績」とは必ずしも言えない

市場平均(TOPIX・税込み)および各投信の成績は2018年3月末時点。リッパーの括弧内は受賞カテゴリー。

市場平均(TOPIX・税込み)および各投信の成績は2018年3月末時点。リッパーの括弧内は受賞カテゴリー。

各アワードでの評価期間や評価基準は異なる。1年間の成績に加えて運用方針などの数値以外の情報も評価するモーニングスターに対して、リッパーや楽天証券は3年またはそれ以上の成績のみで評価。受賞投信の数も部門数も異なっている。

こうした違いを頭に入れておき、各アワードの受賞投信については、「5000本以上もある膨大な数の投信の中から自分に適した投信を選びだすのは大変。各アワードの受賞投信はその際の手がかりになる」(ファイナンシャルリサーチ代表・深野康彦さん)程度のものとして捉えたい。

右の表は、「日本株全般型」タイプの投信で、各アワードの受賞投信を抜き出したもの。各アワードは選考基準や分類が異なるため、アワードによって受賞投信も大きく異なっていることがわかる。

ダイヤモンド・ザイでは、日本株全般型を含め、日本中小株型、先進国株型、新興国株型、債券型、リート型の6つのタイプの主な受賞投信を抜き出しているが、それぞれの受賞投信と各タイプの市場平均の成績を比較してみたところ、2018年3月末時点では市場平均を下回る成績になっている投信もある。また、投資対象が同じタイプでも、評価する会社によって選ばれる投信の成績には大きな差がある。

受賞投信=好成績投信とは必ずしも言えないのだ。

長期投資向けに5つの条件で、受賞投信から厳選!

受賞投信への盲信は慎むべきだが、先述したように、自分の投資したい期間や投資対象に応じたセレクトのための手がかりとして利用するのはOKだ。そこで、今回は受賞投信の中から長期投資向きの投信をチョイスするために5つの条件を設定した。

(1)市場平均よりも好成績(5年)!

(2)運用実績が5年以上!

(3)純資産が10億円以上!

(4)償還が5年後以降または無期限!

(5)特定のテーマやセクターに偏らない!

十分な運用実績があり好成績なのは当然として、分散投資が行なえる規模(純資産)を持つこと、償還期限が差し迫っていないこと、流行り廃りに左右されにくい点も条件に加えた。

ダイヤモンド・ザイでは、この条件に見合う投信を、日本株全般型、日本中小株型、先進国株型、新興国株型、債券型、リート型のタイプ別に掲載しているが、今回は「日本株全般型」を抜粋して紹介しよう。

日本株はリスク要因が顕在化するも、株価上昇が継続

日本株の今後について、ニッセイ基礎研究所の前山さんは、世界経済の拡大が続き、過度な円高が進行しなければ企業業績は拡大し、株価も再び上昇すると考えている。ただし、2018年度は前年度よりも利益の伸びが緩やかになると予想する。

「2017年度は、TOPIXベースで純利益段階で20%の増益予想。2018年度の増益率は1ケタ台前半程度と考えられます。為替や保護貿易、米金利引き上げなど、前年度よりリスク要因は多いでしょう」(前山さん)

もし、個別株で投資している場合、それらのリスクでやられる可能性は大きい。その点、複数の銘柄で構成され、しかも銘柄を入れ替えられる日本株全般型の投信なら安心度は高い。特に今回、長期投資向きとして紹介する以下の「三井住友・配当フォーカスオープン(三井住友アセット)」と、「グローイング・カバーズ[新成長株ファンド](明治安田)」は、配当や課題を克服した企業の再成長という個性的だが、流行り廃りがない普遍的な着眼点で銘柄を選んでおり、安心度が高い。

「三井住友・配当フォーカスオープン」は、"長期にわたって安定配当を実施したり増配している株"の中から銘柄を選択。連続増配株は、将来の利益獲得に自信があり、財務も健全な企業が多く、株価が上昇しやすいからだ。中期的な株価の上昇と、配当収入の増加という2つの面で成長を目指している。運用成績は良好で、3年・5年の成績は市場平均を大きく上回る。サービス業や情報・通信、卸売など幅広い業種の株にまんべんなく投資しているので分散効果も高く基準価額は安定的に推移している。

ファイナンシャルリサーチの深野さんも「市場平均より高い配当利回りの株で構築されており、基準価額は安定して上昇トレンドを描く。安心して長期保有できる銘柄だ」と評価している。

一方の「グローイング・カバーズ[新成長株ファンド]」は、本来は高い成長性を有しているが、財務面などでの問題があって本来の実力を発揮できていない株に着目。その中から、課題を克服して新たな成長段階に入ろうとしている株に投資している。大型株にも投資するタイプになっているが、現状は中小型株が上位に組み入れられている。中小型株発掘のスペシャリストとして人気が高いエンジェルジャパンが投資を助言。好成績を受けて純資産は2017年の1年間で3.4倍に急増した。

ただし、ファイナンシャルリサーチの深野さんが「選択と集中で好成績が続いているが、投資対象が中小型株中心だから、基準価額の変動幅は大きくなりやすい。積み立てで時間分散を」と言うように、変動の大きさには注意したほうがよさそうだ。

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

【2025年12月4日時点】 |

||||

| 順位 | 投資信託本数 ※1 | 最低積立金額 | ||

| 全体 | ノーロード (手数料無料) |

積立対応 | ||

| 1位 | ◆SBI証券 ⇒詳細情報ページへ | |||

| 2628本 | 2628本 | 2404本 | 100円 | |

| 【特徴・メリット】 投資信託の販売手数料はすべて無料で、投資信託本数の取扱本数はネット証券でトップクラス! スマホアプリ「かんたん積立 アプリ」を利用すれば、投資信託をスマホで管理可能だ。また、投資信託の月間平均保有額に応じてVポイントやPontaポイント、dポイント、PayPayポイント、JALマイルなどが貯まる「投信マイレージサービス」もお得。保有額が1000万円以上なら獲得ポイントが2倍になる(通常銘柄の場合)ので、投資信託が本格的に資産形成を考えている人には、かなりお得だ。買付&積立が100円以上1円単位に引き下げられ、初心者でも気軽に始めやすくなった。投信の買付には、VポイントやPontaポイントが利用できる。投信積立は三井住友カードによるクレジットカード決済「クレカ積立」がお得で、最大で決済額の0.5%ものポイントが貯まる。最近では、低コストなiDeCo(個人型確定拠出年金)にも力を入れており、無条件で運営管理手数料を無料にしている。 |

||||

| 2位 | ◆楽天証券 ⇒詳細情報ページへ | |||

| 2611本 | 2611本 | 2478本 | 100円 | |

| 【特徴・メリット】 投資信託の販売手数料はすべて無料! 投資信託の保有残高が一定の金額を超えるごとに「楽天ポイント」が貯まるサービスもお得。また「投信残高ポイントプログラム」の対象となる6ファンド(「楽天・プラス・オールカントリー株式インデックス・ファンド」など」)については、保有しているだけで一定のポイントが還元されるのでお得。さらに投信積立の際に楽天カードを使うと0.5〜2%分、楽天キャッシュを使うと0.5%分の楽天ポイントが付与される。ポイントは投資信託の買付や投信積立の代金にも利用できる。投資信託の最新事情がわかる「楽天証券レポート&コラム」や、最大5銘柄の基準価額の推移を比較できる「投信スーパーサーチ」など、投資信託選びのサポートもバッチリ。ロボ・アドバイザーが銘柄選択や売買タイミングまで判断してくれる「楽ラップ」や、スマホ専用のロボ・アドバイザー「ロボのぶくん」を利用可能。さらに、専用バランスファンドで手軽に積立投資ができるロボ・アドバイザー「らくらく投資」も登場。 |

||||

| 3位 | ◆松井証券 ⇒詳細情報ページへ | |||

| 1921本 | 1921本 | 1903本 | 100円 | |

| 【特徴・メリット】 投資信託の取り扱い本数を着実に増やしており、現在はランキング3位まで上昇。他社に先駆けて投資信託の販売手数料無料を打ち出したのも高評価だ。さらに投資信託の残高の最大1%分のポイントが貯まるサービスもお得。5大ネット証券の類似サービスと比較しても、ポイント付与率は最高水準となっている。投資信託ページは、人気の投信や好成績の投信がすぐにわかる各種ランキング装備、スマホでの見やすさ、直接発注など機能が充実。さらに、投資信託の組み合わせに頭を悩ませる人のために「投信工房」「投信提案ロボ」「投信見直しロボ」という3つの高機能ロボアドバイザーを用意。無料のロボアドバイザーとしては、どれも非常に高い機能を備えている。 |

||||

| 順位 | 投資信託本数 ※1 | 最低積立金額 | ||

| 全体 | ノーロード | 積立対応 | ||

| 4位 | ◆三菱UFJ eスマート証券(旧:auカブコム証券) ⇒詳細情報ページへ | |||

| 1857本 | 1857本 | 1782本 | 100円 | |

| 【特徴・メリット】 投資信託の販売手数料はすべて無料! 信託報酬控除前のトータルリターンが見られるので、実態に合った取引コストや運用パフォーマンスがわかるのも魅力だ。また「プレミアム積立」は100円から可能。クレカ積立のポイント還元率は「au PAY カード」は0.5%、「au PAY ゴールドカード」は1%。投資について気軽に話し合えるSNS「ファンドスクエア」も魅力。積立の銘柄選びに役立つ「セレクション」は、ジャンルごとの代表的な銘柄が複数紹介されている。ファンド探しはランキングやファンド検索から。投資信託の月間保有金額に応じて0.005〜最大0.24%分のPontaポイントがもらえる「資産形成プログラム」も上手に活用したい。 |

||||

| ▼【ザイ限定】2000円プレゼントの特典情報も掲載!▼ | ||||

| 5位 | ◆マネックス証券 ⇒詳細情報ページへ | |||

| 1846本 | 1846本 | 1805本 | 100円 | |

| 【特徴・メリット】 投資信託の購入時手数料はすべて無料! もちろん、NISA口座での取引や「投信つみたて」による購入も手数料0円だ。クレカ積立のポイント還元率は業界トップクラスで、「dカード」や「マネックスカード」で投資信託を積立購入すると最大1.1%分のポイントがもらえる。さらに、投資信託の保有金額の最大0.26%分のポイントがもらえるのもお得。なお、貯まったポイントは投信信託の購入代金に利用できる。ファンド探しに迷ったら、自分のライフプランに合ったファンド選びを手助けする「投信ポートフォリオ診断」を参考にするといいだろう。ポートフォリオの分析やリターン予測、アドバイスなどの機能がある「MONEX VISION」も便利だ。ロボアドバイザーサービスは、1000円から始められる投資一任型の「ON COMPASS」と、最低投資金額が5万円で国内ETFで運用を行うアドバイス型の「Monex Advisor」が利用可能。 |

||||

| ※手数料などの情報は定期的に見直しを行っていますが、更新の関係で最新の情報と異なる場合があります。最新情報は各証券会社の公式サイトをご確認ください。※1 投資信託本数は、各証券会社の投資信託サーチ機能をもとに計測しており、実際の購入可能本数と異なる場合があります。 | ||||

![投資信託おすすめ比較[2025年]](https://dfinance.ismcdn.jp/zai/mwimgs/f/0/-/img_f046a0ba2f417ad85d802427fa5d7c2f17343.jpg)