物足りないトヨタ自動車のEV戦略

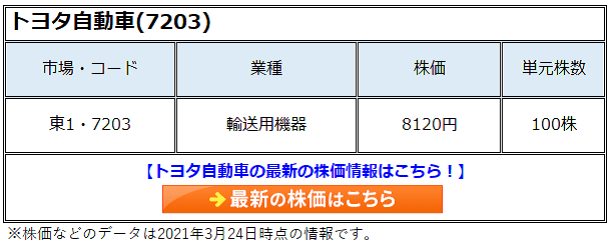

コロナ禍にもかかわらず、今年2月に2度目の上方修正を行うなど業績絶好調のトヨタ自動車(7203)。またトヨタグループとしても2020年の世界販売台数は約952万台で世界1位に返り咲きました。目下好調ですが、EV戦略では崖っぷちに立たされています。日本企業を応援したい私には残念ですが、このままでは世界のEV競争に敗れ去るでしょう。頑張って欲しいですが、未来が見えません。2030年にグローバルで電気自動車(EV)と燃料電池車(FCV)で100万台販売することを目指していますが、世界のスタンダードから見れば「ゼロ回答」に等しく、やる気があるように見えないのです。

同社が国と一体になって水素で走るFCVを推進していることも理解していますが、世界のデファクトスタンダードを握ることはまずないでしょう。水素は貯蔵や高出力に向いているため、一部の産業用途で普及する可能性は大いにあり得ますが、次世代自動車における世界の趨勢は違います。

次世代自動車の本命は、安価な蓄電池と自然エネルギーを活用したEV

次世代自動車の本命は、安価な蓄電池と自然エネルギーを活用したEVでしょう。この組み合わせが普及すれば、10兆円以上の原油や天然ガスを輸入しないで済む可能性もあり、資源輸入国の日本にとっても喜ばしいことです。蓄電池と太陽光発電の組み合わせで、電力網に接続せずに家庭用の電気を賄えるオフ・ザ・グリットも可能です。国も支援すべく補助金を出しています。産業用途でもオムロン(6645)などが先導し、工場で使う電気を丸ごと太陽光発電、パワーコンディショナー、蓄電池で面倒を見る事例が増えています。

日本メーカーのEVが苦戦している理由は、二次電池のコスト競争力が劣ることです。例えば、中国製の二次電池は日本製の約半値です。二次電池のコストが、EVの競争力の源泉です。なぜなら、EVのコストを決めるのは二次電池だからです。コスト競争力の高い二次電池がない段階で「敗北」が濃厚です。トヨタ自動車は全個体電池など高性能な電池を作れば戦えると考えている節がありますが、そうはならないと思います。二次電池への考え方の違いが、決定的に不利な状況をもたらすでしょう。

MaaSの株式バリエーションが著しく高い理由

ESG時代に活躍できる製造業のビジネスモデルは、製品の売り切りモデルから、サービスを提供するモデルになるでしょう。こうしたサービスを提供するビジネスモデルをPaaS(Product as a Service)といいます。自動車は移動に使うサービスですから、MaaS(Mobility as a Service)と呼ばれています。

世間には運転自体が楽しみという方もいますが、ESG時代では少数派となるでしょう。若者が自動車に乗らなくなった理由に、自らのエゴのためにCO2をまき散らすことへの嫌悪感や罪悪感があるのではないでしょうか。これからは「ファン・トゥ・ドライブ」ならぬ、「ファン・トゥ・ライディング/ジョギング/ウォーク」なのです。移動は生活に必要だから行う。ただし、その際、CO2を極力排出しないというのが原則で、世界中のどの国やどの地域においても等しいです。

MaaSと売り切りモデルの株式評価を比較すると、MaaSの方が著しく高いでしょう。理由は簡単です。サービスの利用に応じて課金するストックビジネスだからです。収益変動が少なく、資本コストも低く、積み上げ型のビジネスモデルなので着実な成長が期待できます。

MaaSでは1台の車の稼働率が大きく向上します。稼働率が高まると、無駄な製造が減ります。メンテナンスを丁寧に行えば投資収益率は格段に高まるでしょう。売り切りモデルのように新車を次々と開発する必要もありません。その結果、投資額は減り、テレビCMなどの広告宣伝費も削減できます。自動運転時代には鉄道各社とガチンコで勝負をする産業に生まれ変わるのです。

MaaSの取り組みで先行する中国の「NIO」

MaaSへの取り組みでは、「中国のテスラ」と呼ばれるNIOが先行しています。同社は、2017年に交換式電池を採用したEV「ES8」を発売し、2020年に電池パックをサブスクリプション(定額課金)で使うサービスを開始しました。月額980元(1元=16円換算で1万6000円)から利用できるのです。

MaaSで大事なのは、電池の性能ではありません。電池は販売するものではなく、電力を供給するサービスなのです。ホンダ(7267)や日産自動車(7201)はそのことに気づいています。日産自動車はリーフの電池をサービスとして捉えようとしています。つまり、ダメになった電池を少し良くしてチョイ乗り用途EVに提供したり、半分程度に戻してそれなりの距離を乗るEVに提供したり、新品同様まで回復させて長距離用途のEVに提供したりする。電池は貸し出すものであると腹を括る必要があるのです。そのことがわかっているのがNIOなどのEVサービサーです。

世界最大の販売台数を誇る同社にMaaSがないのは残念

トヨタ自動車は夢の中にいるのかもしれません。常識的に考えて、水素のように軽いものを遠くに運ぶことは合理的ではないと思います。空気を運ぶよりも割りに合わない。圧縮して液化して運ぶには圧縮装置が必要で、保管容器も高価です。電気分解して作るため電気も必要です。本末転倒です。

日本の自動車業界はEVに対して攻撃的なスタンスです。火力発電の電気を充電しているから、EVは環境負荷が高いという論理です。一昔前の日本なら賛同する方も多くいましたが、今や少数派になりつつあります。太陽光につないで充電する方式を世界中で推進しているのですから。

日本の電力業界も過渡期にあるのでしょう。電力不足が深刻だから、火力や原子力発電なしには供給がままならないと心配する人が多数いますが、それは今だけを見ているからです。しかし、将来を見る人はそんなことは言いません。なぜなら、太陽光や風力発電コストは年々安くなることが分かるからです。蓄電池もどんどん安くなっています。

トヨタ自動車が考えているのは電池の標準化です。標準化して安く作りたい。しかし、ビジネスモデルは売り切りモデルのままです。スマートシティを構築して実証実験を行いながら検討する。MaaSや自動運転の実現には法制度の整備など様々な障壁があるから、急ぐ必要はないと考えているように見受けられます。

そんな気概で世界をリードできるのでしょうか。世界にはMaaSをリードする企業が山ほどあり、投資家はそういう企業に夢を託します。昨年12月に販売を開始したピュアEV「C+pod(シーポッド)」にもガッカリしました。軽自動車よりも性能が低いチョイ乗りEVを高い価格で販売し、電池の回収もしない。世界最大の販売台数を誇る同社にMaaSのビジネスモデルがないのは、なんとも情けないと思います。

競合の「反面教師」になりつつあるトヨタ自動車

日本電産(6594)の永守重信会長兼CEOは将来、自動車の価格は30万円になると言います。それは違うのです。もうすでに30万円でできるのです。全ての国民が時速100キロで移動したいわけではなく、多くの人は十分な速度で安全に移動したいのです。そうしたニーズは無視され続けてきた。なぜ半導体がこれだけ安くなり、樹脂も鉄板も薄くできるようになったのに軽自動車が100万円以上もするのか。なぜ、新車に固執してプロダクト寿命の最後まで面倒を見ないのか。なぜ、大量の宣伝費用を使ったり、販売店に多額の報奨金を払ったりするのか。変だ。おかしい。そう思ったのがテスラです。

テスラは、トヨタの逆をやれば勝てると考えたのでしょう。テレビCMなどはしない。系列の販売店を持たず、報奨金なども出さない。その代わりに安く作ろうと努力する。実際、前より安い値段で新モデルを投入している。

日本の自動車メーカーが今やるべきことは思考の再構築です。ビュンビュンと高速で走る危ない車はいらない。安全で緩やかに走ればいい。宣伝も営業も検査もほどほどでよく、自動車の出来が多少悪くても修理すればいい。多くの顧客はただ移動したいのです。ドライブが楽しいと思っている人ばかりではない。未来の子供は高速道路を走る内燃機関車を見て、大量のCO2排出に胸を痛めているかもしれない。ハイブリッド車ですらCO2をまき散らす悪しき存在と考える若者は今後も増えるでしょう。そうした差し迫った未来に日本の自動車メーカーは思いを馳せ、危機感を持ってほしいです。

(DFR投資助言者 山本潤)

この連載は、10年で資産10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。