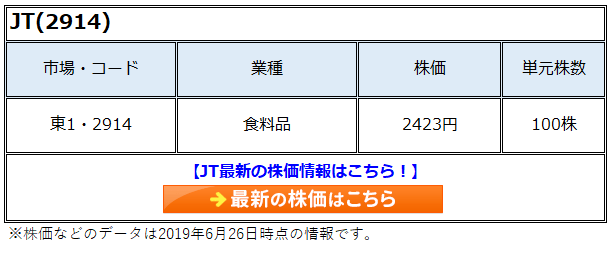

配当込みだと年率10%以上の株価成長

★★★☆☆ (5段階中3.5 (やや強気) 5が最高評価)

タバコに対する世間の風当たりは年々、強まる感があります。愛煙家にとってはタバコを吸えるスペースがどんどんと縮小している状況です。愛煙家の肩身はどんどん狭くなっています。

1年前3000円を超えていた株価は現状2500円に甘んじています。たばこは我が国において独占事業ですから、業績が安定し、配当利回りも6%を超えている同社には投資されている方も多くいらっしゃいます。株価が上がらないと嘆いている方も多いと思います。

物事は短期で見るのと長期で見るのとは随分景色が違うのです。株価が冴えないと嘆く方にお尋ねします。

JTは過去10年で見れば株価のパフォーマンスはどうなのでしょうか。10年前の株価は1500円でした。今2500円ですね。10年で見れば上がっています!

さらに、この10年の受け取り配当の総額は1000円程度(再投資なしで)。つまり、累計配当(インカムゲイン)が1000円。未実現の含み益(擬似キャピタルゲインに相当)も1000円。合わせて儲けは10年で2000円です。投資額が1500円が配当込みで価値が3500円になっているわけで、預貯金よりも随分とよいわけですね。年率二桁近いリターンです。

このように、株価の評価は、議論する期間に依存します。

株式投資は、売却しなければずっと配当収入が期待できる

株式投資というものは、一度、購入してしまえば、その後はずっと継続的に配当がもらえるのです。キャッシュアウトは一度きりです。JTを保有している限り、毎年の配当が期待できます。

さて、JTの配当はどれだけ増えているのでしょうか。

-JTの配当-

2008年 24円

2019年154円

配当は10年で6倍にもなったのですね。配当利回りが6%以上です。10年前は2%以下の利回りでしたので、この10年で同社の株として評価は「下がった」のです。一般に、利回りが高いと成熟株、低いと成長株と見なされるからです(赤字で無配のケースは除く) 。

10年前、JTは海外に打って出る戦略等が評価されていたのですが、現在の評価は著しく低くなっているのです。今回はどうして評価が下がってきたのかを考えてみたいと思います。

JTの先行きに対する4つの不安要素

一般に配当利回りの高さは、先行きの業績不安を映します。それではJTの業績への不安とは具体的に何でしょうか。私はとりあえず、4つの要因をあげてみました。

=1) 多額の「のれん」=

1995年当時のバランスシートには、無形固定資産はほとんどありません。固定資産がおよそ8000億円でした。ほとんどが有形固定資産です。現在は、固定資産がおよそ3兆6500億円で増分のほとんどが無形固定資産です。無形固定資産は2.5兆円です。そしてその大半は「のれん」です。のれんというものは、企業買収の際に簿価より高い値段の部分で発生するものです。

日本基準では5年、10年、15年、20年などであん分し、償却しますが、JTは国際会計基準IFRSを採用しているので、のれんの償却は原則的には発生しません。この2兆円の「のれん」を償却すれば利益はその分、下がります。20年ならば年間で償却費が1000億円の負担増となります(営業益の2割に相当)。10年の償却ならば年間2000億円の負担増となります。

ただし、JTはキャッシュフローを安定して稼ぐことができます。また、償却負担はキャッシュアウトのない費用ですので、日本基準であっても、企業経営を揺るがすことにはなりません。配当を減配しなければならない状況にはならないでしょう。

そうはいっても、自己資本とほぼ同額の無形固定資産があるのは、投資家として気分がよいものではありませんね。

幾たびかの高値買収による無形固定資産の増加は、投資家を身構えさせるには十分です。つまり、この会社の経営者は、あまり買収値段を気にしないと投資家が判断してしまうと、今後も高値の買収があり得ると恐るため、投資家は同社株を敬遠してしまうのです。

=2) 電子タバコでの出遅れ=

煙がほとんど出ない電子タバコ分野では、フィリップモリスのアイコス(IQOS)が大きく先行しています。JTはプルーム・テックで追い上げていますが、シェアでは大きく遅れを取っています。周りへの副流煙被害が少ないことをアピールできるため、重点的に電子タバコに販促費をかけています。生産体制も整ったため、電子タバコ分野でのシェアの段階的な上昇は期待できるでしょう。

ただし、電子タバコへの税金も今後徐々に上がっていくため、段階的な値上げが今後想定され、ユーザーにとっては負担の大きな商品となりそうです。

この新市場での出遅れは株価の評価を下げる決定的な要因とは私には思えませんが、投資家によっては、主戦場たる日本でシェアを大きくライバルに奪われてしまったのは経営に隙があるからだと判断されかねません。確かに、初期の生産が大きく出遅れてしまったり、生産体制が整った後もシェアが20%台に「低迷」していることを考えると、新市場への準備がおそろかになっていたと批判されても仕方ないのです。経営者の力量に疑問符がつくと、投資家は同社株を敬遠してしまうのです。

=3) 値上げで市場が縮小=

JTは海外、国内とも値上げ戦略をとっています。これができるのは、ユーザーにニコチン依存性があるからでしょう。今後も、値上げが続けば、禁煙する人も増えていくでしょう。短期的には、値上げは業績を維持する効果があります。しかし、長期で見れば、値上げはタバコ市場そのものを縮小させてしまいます。このまま急激な市場の縮小が続けば、いつか、値上げはできなくなるのではと懸念が出てくるのは当然です。

市場縮小や世界的な喫煙の規制がトレンドになってしまっては業績はジリ貧となります。いまだに新興国では喫煙率が高いのですが、徐々に落ちていくでしょう。例えば、ロシアでも喫煙率は年間で数ポイント程度下がっています。結構な縮小ペースです。それを補うために、JTは海外でも値上げをしています。

値上げ。市場縮小。市場縮小。値上げという悪い流れのスパイラルでは遠い将来のキャッシュフローは減少するでしょう。

一方で、どんなにタバコが高くなっても、ニコチン依存の方々はタバコをやめないと考えることもできます。

いやいや、これからも値上げが続くようでは流石にやめる人が加速するだろうと考えることもできます。果たしてどうでしょうか。

もちろん、海外ではまだまだ喫煙率が高い国が多数あります。JTが海外に活路を見出したのは正解だと言えるでしょう。

ただし、海外も喫煙率は概ね低下傾向ですから、予断を許しません。

私はこの市場の縮小という要因が最も大きなJT株への懸念材料であり、JTの株としての評価を下げていると考えています。投資家は数量が減っていく市場に興味を持ちません。シェアが上がっていくと思えるのであれば例外的に購入を検討しますが、そのための高い買収を繰り返すと1)のリスクに跳ね返ります。

=4)多角化の遅れ=

当面、同社の値上げ戦略は無難に機能すると思うのです。その間に、加工食品や薬品などの多角化事業が成果を上げることが望ましいのですが、それは難しい状況です。第1四半期では両事業を合わせても営業利益は50億円に満たないのです。第1四半期のJTの営業利益が1600億円程度ですから、多角化事業が50億円では、全体を牽引するには力不足です。

多角化の出遅れは確かに痛い要因ですが、もともとそれほどの期待もされていなかったと思われ、JTの株としての評価を下げた主因とは思えません。

以上、

1) のれんリスク(バランスシート減損リスク)

2) 電子タバコでの出遅れ(新市場での出遅れ)

3) 喫煙率の低下による市場の縮小

4) 多角化の遅れ

などといったJT株の評価を下げた懸念要因をあげてみました。

現在の株価は10年後の利益半減を織り込み済みか

電子タバコではJTは巻き返し可能ではないでしょうか。多角化の遅れ、特に医薬品事業での後退は痛いのですが、こうなったら超長期で取り組むべきでしょう。

最大の懸念は、タバコ市場の縮小です。10年程度は値上げ戦略で大丈夫でしょう。

どの程度、大丈夫でしょうか。10年後は大丈夫だが、20年後は大丈夫ではないのか。前提によって違ってきます。

20年後に、ワーストシナリオでは利益は1/2から1/3程度に落ち込むでしょう。ベストシナリオでは、その間に、多角化が進展することです。

年間150円の配当であれば再投資なしで16年間の配当だけで2500円の株価の元が取れしまうのです。タバコが存在ある限り、株価はゼロにはなりません。

よって、これほどの大きな懸念材料がありながらも、同社株は「売り」判断とはなりません。10年後に利益が半減するぐらいのことは株価に織り込まれているでしょう。そんな株価水準だと思います。

過去20年間の同社の株価の変動率の標準偏差は25%です。そしてこの数年の株価変動率は15%まで下がっているのです。資本コストはどんどん下がっているわけです。仮に先行き真っ暗であれば、株価変動率は上がっていくはずです。

タバコからインフルエンザワクチンが製造できるなど、注目すべき動きもあります。一見、悪役に見えて、実はそれほど悪くない、というケースがありますね。たとえば、雑草は、農業においては悪役ですが、実は土を豊かにする働きがあるのです。人間にとって害虫と言われる藪蚊であっても、ボウフラが汚水を浄化していたりしますね。宮崎駿監督の風の谷のナウシカの腐海だって(知りません?)核汚染を浄化する働きをしているのです...それではタバコは? 少なくとも二酸化炭素を吸収しておりますね。

そもそも、国家にとってタバコは莫大な税金の元です。この10年でたばこ税金は20兆円を大きく超えます。JTも毎年1500億本もの生産を続けています。

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。