数量成長と付加価値成長の両方を達成しているトヨタ自動車

★★★★☆ (5段階中4 5が最高評価)

企業の利益成長には二つの要素があります。

一つは、これまでない新しい製品やサービスを「普及」させること。これは数量の成長ですが、利益成長はどの成長企業も数量の成長がベースなります。いわゆる数量成長です。

もう一つの成長の要素は、製品やサービスの付加価値成長です。製品やサービスの価格がその費用と比べて相対的に上がることです。主なドライバーは付加価値の高い製品やサービスの全社に占める比率が高くなること、あるいは、新製品や新サービスや新機能の付加によって価格を引き上げていくことです。こちらの付加価値成長は、相対的に低いものになります。

こちらの付加価値の成長はあまりやりすぎると消費者にとっては「コスパが悪いもの」になって負担感情が高まってしまうリスクがあります。付加価値戦略というものは危険を伴う戦略です。毎年値段をあげれば顧客の心象は悪くなります。

投資家は基本的に最初の数量の増加を素直に評価するものです。特に株価のアップサイドや潜在市場の大きさとは、ほぼ数量の増加のことです。一方で、二つ目の付加価値の増大は、成長の持続可能性を棄損しない限り評価します。こちらの価格戦略は、上げられるとしても早急に上げずに、じわりじわりとゆっくりと上げていく種類のものです。

長年に渡り、付加価値戦略をとっている企業として、 JTやオリエンタルランドがあげられます。タバコの値段はこの30年でどれほど上がったのでしょうか。ディズニーランドの入場料も30年前と今とでは大きく違っています。

数量の落ち込みを価格を上げることでオフセットしようとしている企業は、数量の減少を投資家は見逃せないため、企業評価は低いものになります。オリエンタルランドは数量を伸ばしながら価格も上げているので対象にはなりません。JTは残念ながらこちらに当てはまります。両者のバリューエションはかなり違ったものになってしまいました。

数量成長ができず競り負けた日本の家電業界

かつて、ジャパンアズナンバーワンの1980年代。家電業界も自動車業界の劣らず、世界に君臨する日本のお家芸でした。家電はソニーやパナソニックに代表されましたね。さて、家電業界がオーディオなどの分野で世界に競い負けてしまったのは、海外勢のシェアが伸びて数量が取れなくなったからです。さらに、製品の付加価値が大きく下がってしまったという側面もあります。例えば、かつて50万円以上していたテレビの値段はどんどん下がって、今では20万円程度。製品価値は暴落してしまいましたね。そうなると企業は利益を上げることが難しくなります。

その点、自動車はどうでしょうか。世界規模ではまだまだモータリゼーションの波は始まったばかりとも言えます。新興国が二輪中心であることを考えると、四輪の市場は大きなものになるでしょう。数量の成長は今後も期待できるのです。

そして、家電と自動車との明暗を分けた最大の理由は、付加価値のトレンドの差です。

自動車はジワリと高機能で価格を保ちつつ、地域面を拡大しグローバルで数量を伸ばすという戦略でした。数量増と価格維持の「二兎」を追ってきたからです。

2014年ごろまで、グローバル展開を積極的に進めてきたトヨタでしたが、急成長というものは、システムや組織運営に歪みを生じさせるものです。人の教育や成長が追いつかないからです。トヨタも例外ではありません。この3-4年間は、成長のための成長を諦め、業績の質を高めていく方針を採用。成長すればよいというものではなく、何のための成長かを自問自答した結果、シェアよりも先にやることがある、という結論に至ったのでした。

質への配慮は、企業の持続可能性を高めるため、投資家にとっても好ましいものです。成長とは量。しかし、量を求めると、質が伴わず組織が疲弊します。それは顧客の満足度を下げ、最終的には顧客が離反。販売量も下がります。これでは本末転倒です。それを避けるために質をとにかく重視しなければという思いが過去数年のトヨタにはあったのでしょう。

危機感のある企業は長期保有に向いています。そして、私トヨタのIR資料が個人的に好きなんです。

IR資料なのに、実に様々なステイクホルダーに向けても書かれているのです。これは昨年であったと記憶しておりますが、販売店でのオーナー様を祝福する会の紹介などがIR資料に書かれているのには驚きました。「販売店あってこそ、顧客あってこその利益なんだ」というメッセージと受け取りました。質を大事にしているなあと思えるIR資料を読むことは投資家にとって楽しみの一つです。

カローラの価格推移に見るトヨタの戦略

どのようにトヨタが価格を維持・向上させてきたかを、トヨタの大衆車カローラの価格の推移をみてみましょう。

1966年に発売された初代カローラの価格は53万円。

2代目カローラは59万円。

3代目は82万円。

4代目92万円。

1980年代になれると価格は120万円程度へ上昇。

1990年代の7-8代目はさらに価格を150万円へ上げます。

2000年以降は、200万円を超えるまで価格が上昇しているのです。

2019年現在、カローラスポーツは270万円。

(カローラアクシオのハイブリッドタイプは220万円)

53年で4-5倍の価格は、年率(連続複利)で2.6-3.0%ほどの価格上昇率となります。

(=LN(4)/53=0.026)

初任給の上昇率と概ね一致します。

カローラは、車体が徐々に重くなり、排気量は1500ccのままに高性能化を果たしていきました。燃費や排ガスの浄化技術は改良されました。エンジンも移り変わり電動化が進みました。

顧客サイドから見れば、乗りごごちや車内空間がより広くなること、あるいは安全性、利便性など、提供される価値がより高くなっているのは事実でしょう。同じ給料で買えるならば、初代カローラではなく今のカローラを買う方が合理的ですね。時代が進めば、コスパはどんどん良くなるのです。

数量を伸ばしながら、付加価値を上げていけるのであれば、それは投資家にとって最高の展開なのですが、企業間の熾烈な競争があるため、なかなかそうはいきません。

80年代にピークに立った日本の家電業界は、付加価値を上げようと、オーディオテープからCDやCD-RやDVDへのメディアを変換させていきました。時価総額のピークはITバブルです。実際に競争に負けつつあった90年代も世間の評価は日本に好意的でした。ソニーの平面ブラウン管VEGAは大ヒット。しかし、その後、日本の家電業界は、一気に凋落してしまったのですが。

失敗の代表がオーディオ端末です。今、端末側のメモリーではなくクラウドサーバーのメモリーを用いて、必要に応じて通信で呼び出すという手法になっています。ユーザーが聞ける曲数は爆発的に増えたのですが、オーディオ専用ポータブル端末は世の中から消えつつあります。付加価値を向上させているのに製品市場が消滅してしまうという恐ろしいことが起こっているのです。今、カセットでウォークマンを聞いて、ラジカセを背負って運んでいる人はいません。みんなスマホにやられてしまいました。

イノベーションだったのです。いわゆる半導体の微細化という生産性の大幅な向上、供給能力の大幅な向上により、私たちの生活は一変したのです。数年後、5Gが普及すれば、動画を無料でストレスなく見れる時代がやってきます。

自動車はリアルで量販店がない

それではなぜ自動車はイノベーションの影響を受けていないのでしょうか。いくつか要因があります。

-1.リアル性-

車は動力を用いるリアル世界の物理的な物体です。クラウドからいくら情報を引き出せたとしても、1ミリも車体を動かすことはできません。

-2. 命を預かる安全基準-

車は危険な乗り物です。パソコンのようにフリーズしてしまうことがあれば人命に関わります。各国の安全基準や規制を満たすためには、品質検査に相応のコストがかかり、これが大きな参入の障壁になっています。

-3. 販売面での工夫-

家電のように量販店で価格競争が起きません。自動車メーカーは、自社で販売拠点を整備しています。価格維持のために直販は非常に有効な手段なのです。かつて、家電メーカーもそうだったのですが、家電量販店の台頭を許してしまったのです。量販店の台頭を許せば、価格競争に陥ってしまうリスクが高まります。ネット販売といっても、現物の車を見なければ安心できません。車はネットには向かないリアルな物体なのです。

他にも様々な要因がありますが、この3つが自動車を過当な競争から守ってきたと私は思います。

グローバルでまだまだ伸びる四輪市場

自動車業界は危機的状況にあると豊田社長はことあるごとに社員にも経営陣にも投資家にも伝えています。

自動運転や電気自動車の脅威で、所有からシェアへモデルが変わるかもしれないと危機意識を植え付けています。機構では内燃機関から電気モーターへの移り変わりが予想されるからです。

どんな組織も社員を大事にして社員に当事者意識を持たせることができれば成長できます。

当事者意識があれば、前向きに将来に取り組めば道は拓けます。世界の人口の70億人に対してスマートフォンが15億台も売れている現実からすれば、世界が豊かになりつつあるトレンド上に、自動車四輪の販売台数は右肩上がりになることは明らかです。長期では現状のおよそ1億台が将来2億台には軽く到達すると思われます。

その時も、上記のリアル性、安全性、販売網の3つの要素が車体価格をある程度維持すると考えたいものです。

今回の決算説明会では、豊田社長は、「今までのビジネスモデルに囚われないで、電気自動車などの次世代車については、理念を共有できる仲間と「普及」を第一に目指していく」と仰りました。

公の場で、トヨタが次世代車の社会への「普及第一」を掲げたのです。非常に共感の持てるメッセージでした。

電気自動車の克服できない課題とは?

内燃機関の乗りごごちに負けない電気自動車というものはある程度のハイスペックなものが必要となります。ところが、電気自動車の最大の欠点は、自重の大きさです。大きなパワーを出そうとすれば大きなモーターと大きな電池が必要になります。ところが大きな電池は重く、それが電費を悪くします。

これは基本的な解決が難しいパラドックスであり、法律の力や政治の力を借りなければ、電気自動車が普及しない現実を示しているからです。電気自動車はイノベーション上の構造的な欠陥を有しているのです。これが内燃機関であれば、パワーアップと燃費の改善が両立するのです。それはエンジンを軽量化することで今後も多少の改善は可能なのです。

電気自動車はコストが高いため、普及のためには、所有モデルではなく、シェアリングモデルで、とことん稼働率を上げて、何としても初期投資を回収するモデルにしなければならないのです。高い稼働率を目指して、レンタカーやカーシェアなどのシェアモデルが適しているのです。

販売店網が世界に1万以上あるトヨタはその販売網や整備拠点網をフルにシェアモデルに活用することになります。加えて、コンビニやパーク24などの駐車場会社と連携して、モデルを作ることになるのです。

ユーザーは、ガソリン燃料だろうが、電気だろうが、安全で快適な移動手段を求めています。当面は、東京などの大都市からのEVの普及が見込まれるでしょう。

所有モデルは苦戦しています。高くて不便な電気自動車という概念を高級でクールなものへと概念を転換させたテスラモーターも成功すべきビジネスモデルの一つです。

所有モデルから攻めるならテスラのようなアプローチが好ましく、シェアモデルから攻めるなら、大衆車からのローコスト・時間貸しアプローチが好ましいでしょう。

EVへの期待が先行している株式市場

株式マーケットは次の時代、次の時代をある意味、過大に評価する性向があります。ですから、内燃機関メーカーの株価は総じて割安となっているはずです。実際は、EV化のベクトルは力づくの政治や法律に頼らなければならず、少なくとも日米ドイツはこの方向に諸手を上げてEVに全面賛成ではないのです。彼らは、究極のコスパ自動車はやはり内燃機関であろうと考えているからです。

LED照明が普及するときに、蛍光灯の値段が戦略的に対抗的に下がったとの同じ理屈がEVと内燃機関との間にも起こるのでしょうか。投資家はエンジンの低価格化を懸念すべきでしょうか。その懸念は小さいと思います。LEDは半導体であり、構造の見直しによりコスト見通しが長期で効くのに対して、自動車は物体(パワートレイン)であり、パワーと燃費はトレードオフにあるからです。そして、内燃機関よりも、EVの方がコストでかなり不利な状況があるのです。それはランニングコストです。

また、化学電池であるリチウムイオン電池のサイクル性が問題となっています。リチウムイオン二次電池は充放電を繰り返すたびに容量が低下していくのです。スマホの電池が2年も使っているとすぐに切れてしまうのはそのためです。電池を取り替える必要があるEVは、ランニングコストで割高になってしまいます。これは致命的なビジネスモデル上の欠陥です。電気自動車は高い電池を別売りしなければならないのです。

このことから、リチウムイオン二次電池は、さらなるコストダウンが必要なのですが、半導体のように面積を半分にして性能を維持させることができません。面積を増やしてくしかないのです。アナログ的な一歩一歩の改良であと5%、あと10%の改良を数年かけてやっていくしかないのです。

一方、内燃機関は、20年でもガソリンタンクを取り替える必要はないのです。

トヨタ自動車の理論株価は1万円!

日本では、自動車死亡事故が劇的に減少しているというトレンドがあります。これは多分に、カーメーカーの努力によるものです。安全装置はこれからもどんどん改良されていくでしょう。10年後の死亡事故は現状の半分ぐらいになっていると思います。自動運転時代になれば死亡事故は極度に少なくなるでしょう。

将来、安全のために、多少、割高でも高い車を大切に長い期間を乗るという傾向が出てくるでしょう。万が一にでも死亡事故は誰だって起こしなくないのです。一方で、高齢化によりドライバーの質が担保されない時代になり、テクノロジーを事故防止へ多用していくしかないからです。車体価格が多少高くても保険が安くなるなどのトレードオフが期待できるでしょう。

リアル性、安全性、営業販売網の3つが自動車の価格は長期で高止まりしている(むしろ年率3%で上昇している)と書きましたが、一方で、そのトレードオフとして、買い替えサイクルはかなり長期化していくでしょう。

先進国では自動車の売上は横ばいから減少傾向が始まると見なければなりません。都市化が進み、公共交通へのシフトが進むでしょう。楽観シナリオでは自動運転により、渋滞が解消し、むしろ、個人ユーザーが増えると考える人もいるでしょう。

新興国は期待できそうです。二輪から四輪へのシフトが徐々に置きますので、グローバルで見れば自動車業界はまだまだ成長余地があるはずです。

その成長余地とは、利益成長で6%程度ではないかと考えます。グローバル企業であるトヨタは、グローバル展開できるからこそ、リスクが低いと言えます。例えば、米中摩擦があっても、グローバル生産で生産や調達をシフトすることができるからです。

事実、株価のボラティリティはインデックス並みに低いのです。成熟産業の良さはリスクプレミアムの低さとして現れます。トヨタの資産は、ほぼ汎用的なロボットや工作機械などで閉められ、中古価格も全部つくようなもので専用機はほぼありません。資産内容そのものに価値があるのです。

過去25年間のサクセスストーリーは見事で、営業利益は円高を跳ね除け、年率24%で伸びてきました。同期間の数量成長は年率5%程度でした。同期間の費用あたり売上の成長は年率0.3%でした。基本、数量成長をベースにして、価格を落とさないという戦略は今後も踏襲されるでしょう。流石に上記のような過去25年の高い成長は期待できないでしょう。それでもトップラインで1-2%、利益で3-5%の成長は最低期待できるでしょう。通常シナリオでトップラインで3%成長で6%の利益成長が普通に期待できるでしょう。

さて、株価の評価ですが、

1) EVシフトという不安要素が株価に織り込まれていること

2) 社員が危機感を持ち、経営が着実な戦略をとっていること

3) 自動車市場の新興国でのポテンシャルが大きいこと

4) 配当性向1/3と低いのに配当利回りが3.3%と高いこと

5) 株価のボラティリティが低いため、リスクプレミアムが7%台であること

などから、理論株価は現在の株価よりも相当な高い位置にある、と言えるでしょう。

株価は1万円の価値は十分にあると考えております。

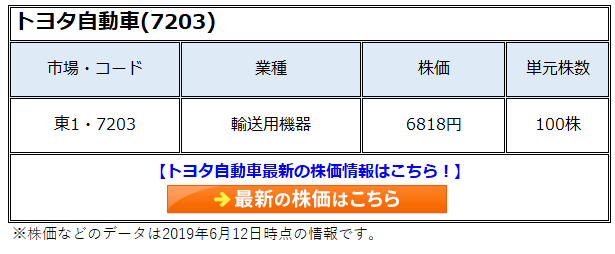

トヨタ自動車(7203) /日足・6カ月(出典:SBI証券公式サイト)

トヨタ自動車(7203) /日足・6カ月(出典:SBI証券公式サイト)

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。