不動産は「好きだから」だけで買ってはいけない!

なるべく将来性を見て、買うかどうか判断を

低金利の今、不動産を買うかどうか。あるいは住宅ローンの借り換えをするかどうか、といったことでお悩みの方が多いようです。そこで前回から、不動産を買うときの心構えや、注意点についてご紹介しています。

(※関連記事はこちら!)

■低金利の今は「不動産」の買うべきタイミング? 不動産を買うときの心構えと、正しい住宅ローンの組み方を、元不動産会社勤務のFPが伝授!

不動産を買うときに知っておきたい基礎知識は、前回の記事を参考にしていただくとして、今回はもう一歩踏み込んだポイントをご紹介していきましょう。

まずは、どんな不動産を買ったらいいのか。人それぞれ、好みや事情があって不動産を選択すると思いますが、「好きだから」「この場所がいいから」というだけで不動産を決めてしまうのは危険です。なぜなら、将来的に見て、日本においては価値が大きく目減りする不動産が増えると考えられるからです。

今は人口減少と少子高齢化の時代です。にもかかわらず、新築物件が販売され続けているため、空き家がどんどん増えています。総務省統計局の平成25年「住宅・土地統計調査」によると、日本全国の空き家率は13.5%。住宅・土地統計調査は5年に一度実施されていますが、この空き家率は過去最高水準です。

空き家率が今後も高くなっていくことは確実視されており、野村総合研究所の試算によると、2020年代の空き家率は20%台、2030年代には30%台になる――とのこと。そう遠くない将来、2~3割もの家が空き家になると考えると、なんだかゾッとしてしまいますね。

空き家急増エリアでは、近隣の商業施設などの撤退で、

自宅を売るに売れない状況になるリスクも高い

しかしながら、日本中でまんべんなく空き家が増えるかと言えば、そうとも限りません。一部ではごっそり人がいなくなり、空き家だらけになる地域が出てくる反面、それほど人口が減少しない地域もあるはずです。少なくとも、今、人口が集中している都心部や、郊外都市でもある程度は賑わっている駅前であれば、この先10~20年で空き家だらけになることは考えにくいでしょう。

ですが、駅からかなり遠い郊外エリアでは、現時点では人口が多い住宅街であっても、いずれ櫛の歯が欠けたように空き家が目立つようになり、もっと年月が経過すると、街全体の人口が大幅に減少するところがある可能性も。日本全体の空き家率が30%台になる時代、都心部の空き家は10%程度にとどまっても、郊外エリアは空き家率50%――といった状況になることも考えられます。

空き家率が高くなると、そのエリアの近隣にある商業施設は売上がダウンするため、移転したり、廃業したりしてしまう可能性も。となると、もともと駅から遠いうえに、買い物もしづらくなってしまいます。さらに、家の周辺が空き家だらけだと、放火や不審者の侵入といった犯罪の不安も高まります。住みづらくなって売りたいと考えても、そんな状況だと、希望価格で買ってくれる人はなかなか見つからない恐れがあります。

暗い話になってしまいましたが、場所をきちんと考えて買わないと、将来的に「不動産を売りたくても売れず、引っ越せない」という袋小路に迷い込むリスクがあります。不動産は価格やモデルルームのきれいさなどだけに惑わされず、いつか売却する可能性まできちんと考えて選ばなければなりません。

人口減少時代に備えて「立地適正化計画」が進行中!

家を買うなら自治体の計画内容を必ず確認しよう

いつか売却する可能性を考えるなら、政府の都市計画についても、ある程度の知識を持っておきたいところです。

国土交通省では、都市計画の一環として、日本全国の自治体と協力し、「立地適正化計画」を進めています。「立地適正化計画」とは、コンパクトな街づくりを促進するための計画です。

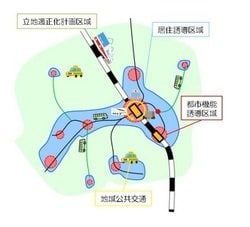

立地適正化計画のイメージ図。水色の部分が対象エリア。(国土交通省サイトより)

立地適正化計画のイメージ図。水色の部分が対象エリア。(国土交通省サイトより)拡大画像表示

今は、駅前などの主要エリア以外でも、不便な場所にポツンポツンと住宅が点在しているような地域がたくさんあります。そのような状態だと、自治体は広範囲にわたって街の整備に税金を投入し続けなければなりません。

しかし、街をコンパクトにまとめ、「対象エリアのみ開発や整備を強化する」と決めてしまえば、資金効率がよくなります。財源が不足しているうえに、人口減少が進んでいる今、こうしたコンパクトシティ構想は注目を浴びています。

ただ、問題なのは「立地適正化計画」区域以外のエリアです。対象外エリアは、開発にも整備にも力を注いでもらえないため、いずれ荒廃してしまいます。そして、このエリアに買った家の価格は暴落するでしょう。そのため、家を買うにあたり、その自治体の「立地適正化計画」がどのように考えられているか、必ずチェックする必要があります。

もっとも「立地適正化計画」は比較的新しいものなので、まだ日本全国すべての自治体が発表しているわけではありません。しかし、各道府県の主要都市(たとえば、札幌市や仙台市、名古屋市など)、東京でも日野市と福生市が早々と取り組みに着手するなど、着実に進捗はしています。各自治体のホームページを見れば、どのエリアを「立地適正化区域」とし、どのエリアを外しているかがわかります。

それでは「立地適正化計画」をまだ発表していないエリアで家を探している場合は、どのようにすべきでしょうか。これは難しいところですが、基本的に現時点で人口が集中している駅に近いエリア、市区町村役場、病院などが集まっているエリア(ショッピングセンター、私立の学校などは移転する確率があるので除く)などは、対象外区域に指定される可能性が低いと考えられます。

よって、結局のところ、当たり前ではありますが、「駅近で利便性が高い場所」を選択することが、将来の不動産価値の暴落を予防する最善策と言えるのです。

「住まなくなったら貸せばいい」と言われたら要注意!

通常の住宅ローンは「自分が居住すること」が前提条件

さて、話はがらりと変わりますが、みなさんは新築マンションや戸建のモデルルーム・モデルハウスを見学に行ったことはありますか? モデルルーム・モデルハウスはスタイリストが入っておしゃれな空間を演出しているので、眺めていると思わず購買意欲を刺激されるものです。

そんな、モデルルームでよく耳にし、気をつけておきたい言葉があります。それは、「住まなくなっても、貸すという選択肢もありますよ」というもの。

マンションを買った後のライフプランがどうなるか、はっきりしていない人も多いでしょう。結婚や転勤、介護など買ったマンションに住み続けられなくなる可能性もあります。そうしたときに、「そうか、貸せばいいのか」という選択肢は心強いでしょう。

ただ、「(自分が)買いたい物件」と「(他人が)借りたい物件」は、異なる場合が多いことを知っておく必要があります。買いたい物件は広さや豪華さを求めがちですが、借りたい物件は狭くても利便性が高く、家賃が抑えられるものが好まれることが多いです。貸すことを考えるのであれば、購入時から貸しやすい物件を選ぶことも大切です。

また、そもそも住宅ローンを組んで買った不動産に自分が住まず、他人に貸して賃料を取る行為は、基本的にルール違反であるということも知っておいた方が良いでしょう。住宅ローンは、あくまで自分の居住用の住宅であることが、借入の条件だからです。また、物件を他人に貸す場合は、住宅ローン控除が受けられなくなる点も覚えておきましょう。

最初は居住用として買った住宅であっても、事情が変わって人に貸すことが不可能なわけではありません。ローンを借りている金融機関に相談するなどして対応することになります。「最初から貸すつもりで住宅ローンを借りるのがいけないことである」と知っておけば、後から驚かずに済みます。

「フラット35」は途中から賃貸に出してもお咎めなし!

超低金利の長期固定の中でも、フラット35はおすすめ

金融機関に相談した場合、“本当はダメだけど、お目こぼし”というようなニュアンスで、当初の住宅ローンを組んだまま人に貸してもOK、となることもあります。しかし、場合によっては、アパートローンなど、不動産投資用のローンに移行するように言われることもあるでしょう。不動産投資用ローンは、住宅ローンよりも適用金利がかなり高くなります。

また、最悪の場合、そのときに借りている住宅ローンの残債を一括返済することを求められるケースもあります。貯蓄でまかなえなければ、別の金融機関に借り換えをしなければなりません。その場合は、基本的に不動産投資用ローンを選択することになり、やはり金利はアップするでしょう。

例外的に「フラット35」であれば、「途中で(住宅ローンを借りたまま)賃貸に出してもOK」というルールになっています。ただ、「フラット35」の住宅ローンを組んだ金融機関に連絡し、所定の手続きをすることは忘れないでください。

「フラット35」は長期固定金利の住宅ローンですが、今は超がつく低金利時代なので、これから長期の住宅ローンを組むなら、「フラット35」のような全期間固定金利の住宅ローンがおすすめです。ただし、フラット35では「団体信用生命保険料」を別途支払いすることになります。一方、民間金融機関の全期間固定商品では金利に団体信用生命保険料が含まれていることが多いため、金利を比較する場合は注意してください。

変動金利のほうが金利は低いため、今は変動金利で住宅ローンを組んでいる人が多くなっています。しかし、変動金利で住宅ローンを組んだ場合、金利上昇のリスクや借り換えに備えて、常に金利の動向をウォッチする手間がかかります。全期間固定金利であれば、そのようなわずらわしさがないところがメリット。今変動で組んでいる人は、固定金利の住宅ローンに乗り換えるにも良いタイミングです。

そして、「将来賃貸に出す可能性が高い」「全期間固定金利の住宅ローンを組みたい」という人は、フラット35を検討してみるとよさそうです。

今回は、不動産を買うときの注意点を紹介しました。よく言われる言葉ですが、不動産は多くの人にとって人生最大の買い物です。悔いの残らないよう、今回挙げたポイントなども念頭に置いて、外的要因に振り回されず、ベストな選択をしてください。

なお、次回はフラット35について、もう少し掘り下げてみたいと思います。フラット35は、2017年3月末の制度改正により、売却時、売り主が組んだ住宅ローンの金利を引き継げることができるようになりました。この点も含めて、次回詳しく解説します。

(取材・構成/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||