主要市場が散々な結果になる中、守り抜いた「勝者のポートフォリオ」

私が投資助言を行う「勝者のポートフォリオ」はいよいよ積極的運用へ転換するー。昨年10月から本連載を開始して約半年が経過した今、これまでを総括しつつ、積極的運用に転換する背景や理由を述べたい。

私はジャーディン・フレミング証券やJPモルガン証券、そしてJPモルガン・アセット・マネジメントにおいてセルサイド、バイサイドの両方で中小型株のスペシャリストだった。経験年数はかれこれ35年にも及ぶ。本来ならばそのスキルを活かして「中小型株でドカンと資産を増やすためのポートフォリオを構築」するのが本筋だと思うが、昨年10月の時点では中小型株にかなりの逆風になると判断し、当初からバリュー株重視の姿勢を貫いてきた。もちろんある程度はグロース株にも投資してきたが、厳選に厳選を重ねて選びぬいたグロース株ですら「損失確定逆指値」にことごとくヒットし、グロースの投資ウェートは激減。一方でバリュー株では住友商事(8053)、商船三井(9104)、JFE(5411)など高配当かつ景気敏感の大型株が大活躍する展開だった。

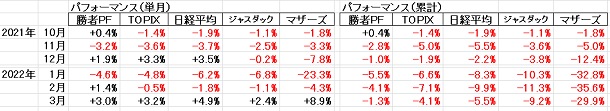

下の図表は過去6か月間における「勝者のポートフォリオ」と主要マーケットを比較したパフォーマンスである。6カ月間の累計では、勝者のポートフォリオは-1.3%。それに対してTOPIX-4.1%、日経平均-5.5%、ジャスダック平均-9.2%、マザーズ-29.9%となっている。当初の想定通り、私が得意な中小型株は上方修正や好業績でも急落する銘柄が続出した。その理由は、私が本連載で繰り返し述べてきた「金融正常化に向けたテーパリング前後は相場がガタガタする」環境の中において「金融相場時代の高バリュエーション銘柄は剥落する」からだ。

ロシアが核兵器など常軌を逸した軍事行動に出ない限り、下値不安はない

年初のマーケット予想(第14回コラム)で「2022年の日経平均の安値はテーパリング前後に2万4500円」と予想した理由は、過去のテーパリング局面で-15%程度の下落が起こっているためだ。昨年末の株価2万8791円から15%下がった水準が2万4500円というのが根拠である。

2月になって、予想していなかったウクライナ情勢、その有事がガタガタ局面で起こったわけだが結局、3月9日につけた2万4717円が底値となった可能性が高い。2月24日にロシア軍がウクライナ侵攻を始めてちょうど10営業日目。地政学リスクの教訓として「有事における株価の下落は一時的」「経験則では10~15営業日で底入れ」と述べたが(第21回コラム)、今回もその経験則に沿う形となった。もちろんウクライナ情勢はまだ決着が付いたわけではないが、ロシアが核兵器を使った軍事行動に踏み出すなど常軌を逸した行動に出ない限りは、マーケットへの影響という面では収束していくと思う。

私が「マイルドな業績相場への移行」を確信した理由とは?

さて、ここからが本題だ。金融正常化に向けたテーパリング前後のガタガタ相場が終われば「マイルドな業績相場へ移行する」と何度も述べてきたように、いよいよ業績相場の本来あるべきボラティリティの小さな局面に移行しつつある。すでに米連邦準備理事会(FRB)が金利を引き上げてゼロ金利を解除したことに加え、3月の米連邦公開市場委員会(FOMC)の議事要旨で今後マーケットにとって最も重要な「保有資産の圧縮(QT)」について詳しい議論がされたことが開示されたことによって、私は「マイルドな業績相場への移行」を確信した。したがって、「勝者のポートフォリオ」は先週から積極的運用姿勢に転じたわけである。

マイルドな業績相場に回帰すれば大型バリュー銘柄は引き続き強い。ガタガタ相場でも金融・海運・商社などは大いに健闘したが、引き続き、業績大幅回復・高配当利回り・超割安銘柄は好パフォーマンスが予想される。加えて、グロース株も復調してくる。ただし、業績の裏付けは必須であり比較的高い流動性が好まれる。一方、業績の裏付けのない夢物語企業や割高感の強い銘柄は金利上昇局面では投資対象にはならない。要するに一段の選別物色が起こると思う。

日経平均は再度3万円乗せを試す展開になると予想

私の今年の日経平均の高値予想3万4500円(2023年3月期の企業業績における純利益が前年比10%増、かつ日経平均が通常の実力値ベースのPER15倍まで買われた場合)まで到達するかどうかはわからないが、再度3万円乗せを試す展開になると思う。本来の業績相場の色が強くなり、安定的な相場展開の中、個別銘柄投資に取り組みやすくなると見ている。パフォーマンスを着実に積み上げる好機であり、チャンス到来である。

ただし、逆イールドが出現したことに加え(前回の第26回コラムで解説)、大幅な保有資産圧縮スケジュールが示されたことで業績相場の終焉は早まりそうだ。FRBの保有資産は大規模金融緩和でコロナ前の4兆ドル台から今や9兆ドルに膨らんでおり、このまま放置すると金融緩和継続になるため市場に溢れたマネーを順次減らしていく必要がある。

資産圧縮議論の要点は「早ければ5月にも開始し、月間の上限は950億ドル」だ。前回の2017年の資産圧縮局面においては、スタート時は月間100億ドル、段階的に増やして月間500億ドルが最大であったため、今回が初期段階からいかにハイペースであるかがわかる。仮に950億ドルペースで3年間圧縮すれば3.4兆ドルとなりFRBの保有資産は5.6兆ドルまで縮小する。金利上昇へのインパクトはおよそ+1%。現在の長期金利は2.7%程度なので3.7%に高まる形だ。もちろん3年後に3.7%ではなく、もっともっと早い時期にこのレベルを先取りする。一方、政策金利は現在0.25%~0.50%だが、2022年末には2.0%、2023年3月には2.5%、2023年6月には3.0%にまで引き上げられると私は考えている。通常、この水準まで政策金利が上がれば相場のクラッシュを引き起こす「逆金融相場」がスタートする可能性が十分にある。

賞味期限は「逆金融相場」に入るまでか。前向きな投資行動が実を結ぶ

以上のことから、マイルドな局面に戻りつつある業績相場の終焉は早ければ年内終盤、遅くとも来年春頃となり、そこから「逆金融相場」に入る。さらに半年後の2023年半ば~後半には「逆業績相場」がやって来る。この2つの「逆」相場は下落相場なので気をつけなければならない。そしてその後は再び金融緩和に転じて、早ければ2024年半ば~後半あるいは2025年に入って「金融相場」の様相になると予想している。前回のコラム「逆イールドをどう読むか?」(第26回)において、「業績相場は2023年春~秋頃まで続く」と予想していたが、ハイペースの資産圧縮が業績相場の寿命を縮める可能性が高まってきた。この点についても留意する必要があると思う。

それはともかく、「逆金融相場」「逆業績相場」に入る前の「業績相場」。この局面を大いに味方につけ、運用資産増加のエンジンとして活用しない手はない。皆さんはもう前向きな準備はできているだろうか? それともまだまだ保守的なのだろうか?

●太田 忠

DFR投資助言者。ジャーディン・フレミング証券(現JPモルガン証券)などでおもに中小型株のアナリストとして活躍。国内外で6年間にわたり、ランキングトップを維持した。プロが評価したトップオブトップのアナリスト&ファンドマネジャー。現在は、中小型株だけではなく、市場全体から割安株を見つけ出す、バリュー株ハンターとしてもメルマガ配信などで活躍。

この連載は、ワンランク上の投資家を目指す個人のための資産運用メルマガ『太田忠 勝者のポートフォリオ』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、メルマガ配信の他、無料期間終了後には会員専用ページで「勝者のポートフォリオ」や「ウオッチすべき銘柄」など、具体的なポートフォリオの提案や銘柄の売買アドバイスなどがご覧いただけます。

国内外で6年連続アナリストランキング1位を獲得した、

トップアナリスト&ファンドマネジャーが

個人投資家だからこそ勝てる

「勝者のポートフォリオ」を提示する、

資産運用メルマガ&サロンが登場!

老後を不安なく過ごすための資産を自助努力で作らざるを得ない時代には資産運用の知識は不可欠。「勝者のポートフォリオ」は、投資の考え方とポートフォリオの提案を行なうメルマガ&会員サービス。週1回程度のメルマガ配信+ポートフォリオ提案とQ&Aも。登録後10日間は無料!