販売手数料に信託報酬。アクティブファンドを購入すると、かかるコストが結構高い!

アクティブファンドを購入すると、販売手数料、信託報酬がかかります。一般的なアクティブファンドでは販売手数料は2~3%程度で、これは購入時に支払います。信託報酬は年率1%以上のものが多いです。これは日割り計算されて、毎日ファンドの資産から差し引かれます。

このようなアクティブファンドに1000万円投資したとすると、最初に販売手数料が20~30万円程度かかり、これ以外に毎年10万円以上のコストがかかることになります。1%、2%といった「率」だけで考えると、大したことがないように思えても、絶対的な金額で考えると、結構高いなと感じられるのではないかと思います。

この手数料をゼロに近づける方法があります。少し手間ひまをかければ、それができるんです。

それは、いったいどんな方法でしょうか?

いいファンドは過度な分散はせず、回転率が低い

まず、ファンドを評価する際、プロが常識と考えている2つの前提をみなさんの頭に入れておいてもらいたいと思います。

(1)いいファンドは過度な分散をしていません。おおよそ30~40銘柄ぐらいしか保有しません。銘柄数が多いファンドでも、だいたいトップ30銘柄ぐらいがポートフォリオの大半を占めているものです。言い換えると、分散度が高いポートフォリオを持ちたければ、ETF(上場投資信託)でいいと思います。分散度が高いアクティブファンドにわざわざ高い手数料を払う必要はないのです。

(2)いいファンドは回転率が低いです。銘柄の入れ替え頻度が低いのです。回転率の定義ですが、たとえば、回転率100%であれば、これは1年間ですべての銘柄を入れ替えていることを意味します。回転率は50%以下の方が望ましいです。これはすべての銘柄を入れ替えるのが2年以上ということを意味します。フィデリティで成績が良かったファンドには回転率が25%のものもありました。回転率が高いと必ず成績が悪くなるというものではないですが、回転率が低い方が成績が良くなる可能性が高まります。回転率が高いと、取引コストが高くなるのと、間違ったタイミングで売買するリスクが高くなるのです。

一番簡略なやり方はファンドのポジションをコピーすること

以上のプロが常識と考えている2つの前提を踏まえた上で、一番簡略なやり方をまず述べれば、それはファンドのポジションをコピーすることです。ファンドは毎月ポジションを開示していますから、それをコピーするのです。

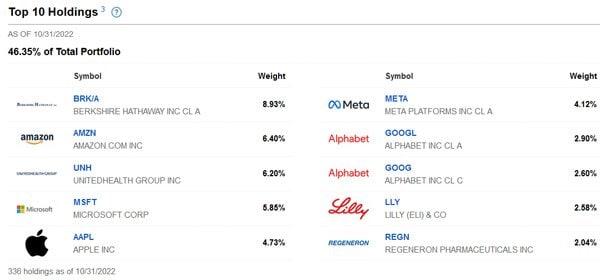

たとえば、フィデリティのContrafund(フィデリティ・コントラファンド 運用実績50年以上のフィデリティを代表するファンド。日本では、「フィデリティ・米国株式ファンド」がほぼ同様の値動き)の場合、トップ10銘柄はポートフォリオの47%ほどを占めています。トップ20銘柄は63%です。トップ35銘柄だと70%です。

そうすると、この上位30~35銘柄を持っていれば、ファンドのパフォーマンスとほぼ似たようなパフォーマンスを出せると思います。さらに似たようなパフォーマンスを出したければ、少しS&P500のETFを加えればいいと思います。

Contrafundのトップ10銘柄。出所:フィデリティ公式サイト

Contrafundのトップ10銘柄。出所:フィデリティ公式サイト

ベット分析をすれば、ファンドマネジャーのその銘柄に対する強気度、弱気度がわかる

もっと手間をかけて分析したければ、インデックス対比で、そのファンドのトップ10またはトップ20銘柄のベットを計算するのがいいでしょう。ベットとは、インデックスとの構成比率の違いです。

たとえば、S&P500では、アップル(AAPL)の構成比率は6.51%です。マイクロソフト(MSFT)は5.54%です。

Contrafundはアップルを4.73%しか持っていないので、ベットは4.73%-6.51%=-1.78%です。

また、Contrafundはマイクロソフトを5.85%持っていますので、ベットは5.85%-5.54%=0.31%になります。

ファンドマネジャーの給料を決める数字は、絶対リターンより対インデックスの成績の方が重要です。なので、ベットが大きければ、その銘柄に強気と言えます。

逆にいうと、ある銘柄をたくさん持っていても、それだけでそのファンドマネジャーがその銘柄に強気とは限りません。その銘柄のインデックス構成比率が高いために、単にそれに追随して買っている側面が大きいかもしれないからです。

Contrafundの場合、マイクロソフトとアップルを割とたくさん持っていますが、アップルには弱気、マイクロソフトには中立ということをベットの数字は示しています。

計算式は省略しますが、グーグルの持ち株会社、アルファベット(GOOG)のベットは3.34%なので、グーグルには強気です。また、メタ・プラットフォームズ(META)には3.34%をベットしていて、やはり強気です。

自分なりにほぼ手数料ゼロのファンドを作るなら、1株から取引できる米国株の方が向いている

このベット分析のやり方を使えば、いくつかのファンドのベストアイディアをピックアップして、自分なりにほぼ手数料ゼロのファンドを作ることができます。

回転率はあまり高すぎない方がいいと先ほど書きましたが、いずれにしても長期保有、長期投資をした方がいいので、このようなやり方で2~3年持っておけば、ファンドを買うのと同じぐらいか、あるいはもっといいパフォーマンスを出すこともあり得ます。頻繁に売買しなければ、証券会社へ支払う手数料も少なくてすみます。

日本株には単元株制度があり、値がさ株だと、最低単位でも数百万円が必要になるような株もあります。一方、米国株は1株から取引できますので、日本株のような単元株の問題はそこまでありません。米国株なら投資資金が少し小さめでも、割と分散できるポートフォリオを作ることができます。

自分なりにほぼ手数料ゼロのファンドを作るなら、米国株の方が向いているでしょう。

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。