前々回の連載で予想したとおり、中国はゼロコロナ政策を緩和し始めました。

[参考記事]

●中国はなぜ、ゼロコロナ政策から脱却できないのか? 日本にもインフレが来ているというのに、賃金上昇が期待しにくい日本人はどうすればいい?

中国がゼロコロナ政策を緩和し始めた理由とは?

その理由はいくつかあります。

(1)ロックダウンはオミクロン株には効きません。したがって、ロックダウンしても意味がないです。

(2)経済的なコストが大きくなりすぎました。

(3)政治的なコストは暴動・デモが起こったことによって、大きくなりすぎました。

(4)中国では老人の新型コロナワクチン接種率が低いです。しかし、接種する機会は十分あったはずだと当局は考えたのではないかと思います。

(5)中国の不動産市場は落ち込みが目立ち、余裕がなくなってしまいました。

欧米メディアはつい最近まで、中国は経済再開すべきだとばかり書いていましたが、中国がゼロコロナ政策をやめるとなったら、経済再開すると大惨事になると書き始めました。数百万人規模のたくさんの死者が出る可能性があります。

アメリカの人口は3億人ぐらいです。新型コロナによる死者は約100万人でした。中国はこれまでに新型コロナによる死者が約5000人しか出ていません。アメリカと同じ割合で死者が出れば、中国は人口14億人なので、460万人の死者が出る計算になります。

うまくいけば、中国はアメリカより新型コロナによる死者数が大幅に少ない可能性もありましたが、ワクチン接種率が低いため、そうはならなさそうです。中国の現地の人の話によると、医療崩壊する前に、早めにコロナに感染してしまおうと考える人も出てきているようです。

これで中国の新型コロナのパンデミックは終わりの期間に入ってくるでしょう。他の世界各国はすでにその道を歩んできました。それらの国で起こったことは、これから中国で何が起こるかを予想するのに、かなり参考になると思います。ソフトバンクのタイムマシン経営のようなものです。

(編集部注:「タイムマシン経営」とは、アメリカなど海外で成功したビジネスモデルを日本にいち早く持ち込んで展開する経営手法のこと。ソフトバンクグループ会長兼社長の孫正義氏が名付けたと言われる)

中国の経済正常化はアメリカのインフレを抑制する方向へ働く

アメリカのインフレはすでに来年(2023年)には落ち着くように見えますが、中国が経済再開することで、アメリカのインフレはさらに抑制されると思います。これはFRB(米連邦準備制度理事会)が利上げペースを緩める要因になります。

FRBは利上げで需要を抑えて、インフレをコントロールしようとしています。一方、中国の経済正常化は供給サイドからのインフレ緩和要因になります。需給バランスの是正によって、賃金上昇のプレッシャーはやわらぐと思います。

そうなると、米国株は再び上昇し始めます。とくに下がっていた成長株が上がるでしょう

ゼロコロナ政策からの脱却は中国株にプラスだが、中国株にはリスクも潜む

ゼロコロナ政策からの脱却は中国株にもプラスの影響が出ると思います。

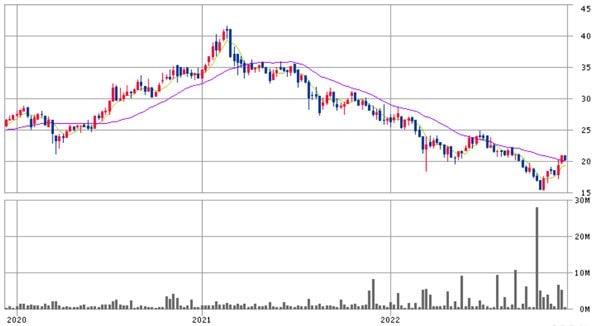

2021年2月のピークから、MSCIチャイナ指数は50%ほど下落しました。

iShares Core MSCI China ETFチャート/週足・3年(出典:SBI証券公式サイト)

iShares Core MSCI China ETFチャート/週足・3年(出典:SBI証券公式サイト)

中国政府は2023年の重要方針として、消費を回復させると発表しています。ゼロコロナ政策からの脱却によって、消費ブームが起これば、中国株は回復すると思います。

しかし、中国株にはリスクも潜んでいます。

問題は中国の不動産市場にあります。不動産市場は非常に低迷しています。

中国の不動産セクターは負債が大きいです。2022年に中国政府は不動産への投機的な売買を防ぐため、貸し出しの方針を引き締めました。これは「3つのレッドライン」という政策でした。これによって、不動産開発会社が債務不履行に陥ったりしたのです。不動産価格も下落しました。

11月13日、中国の中央銀行、中国人民銀行は2023年の不動産市場を安定させるために、貸し出し緩和策を発表しました。これが成功すれば、不動産市場の問題は解消されますが、成功するかどうかはまだ未知数です。

結論をまとめると、中国の経済再開によって、米国、日本の輸出業・観光業はポジティブな影響を受けるでしょう。そして、中国の経済再開は世界株にプラスに働くと思います。

●ポール・サイ ストラテジスト。外資系資産運用会社・フィデリティ投信にて株式アナリストとして活躍。上海オフィスの立ち上げ、中国株調査部長、日本株調査部長として株式調査を12年以上携わった後、2017年に独立。40代でFIREし、現在は、不動産投資と米国株式を中心に運用。UCLA機械工学部卒、カーネギーメロン大学MBA修了。台湾系アメリカ人、中国語、英語、日本語堪能。米国株などでの資産運用を助言するメルマガを配信中。

※メルマガ「ポール・サイの米国株&世界の株に投資しよう!」募集中! 米国株&世界の株の分析が毎週届き、珠玉のポートフォリオの提示も! 登録から10日以内の解約無料。