iDeCo(個人型確定拠出年金)でやや積極運用をして、利益を出している人の資産構成比や運用方針を公開!

iDeCoで投資する投資信託を選ぶとき、「株だけに投資する投資信託は値動きが大きくて怖い!」という人は少なくないだろう。そんなときは、値動きを抑えるため、債券などを組み合わせた低リスクな投資信託に投資するのがおすすめだ。債券は低金利で上昇は見込めないが、相場下落時にクッションになってくれる。

そこで今回は、ダイヤモンド・ザイに掲載した「確定拠出年金 ザイ読者12人の損益セキララ白書」の中から、iDeCoを活用して投資信託をやや積極運用をしている、読者2人の活用術を抜粋して紹介しよう。

“債券”や“元本保証型”も組み入れる「やや積極運用派」

掛け金は家計の余裕資金で継続することが大事!

株だけに投資するような値動きが大きい投資信託を運用するのは気が気じゃないし、ゆっくりと増やしていければ十分という人は、債券などに投資する低リスクタイプの投資信託も組み入れて、iDeCoで投資をしよう。

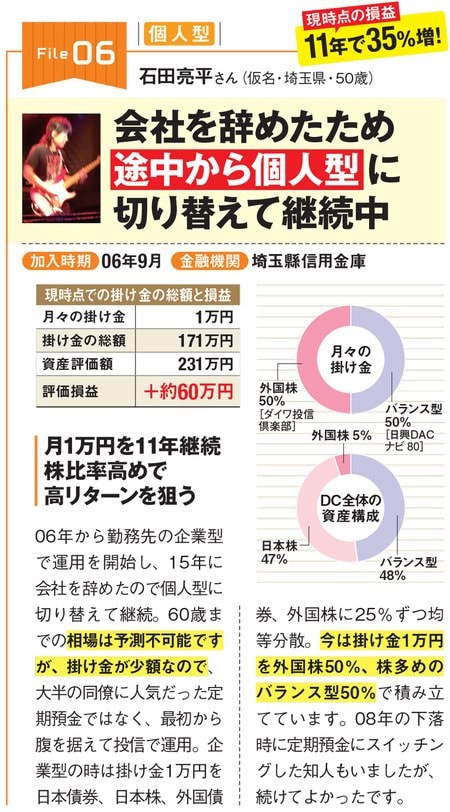

今回紹介する石田さん(仮名・50歳)は、月1万円の積み立てを11年間継続し、今や資産評価額は掛け金の合計から35%も増加している。投資で成果を得るためには、長期で継続することが大切だ。

もう1人の北川さん(仮名・32歳)は、転職による企業型確定拠出年金からiDeCo(個人型確定拠出年金)への移行時に手数料がかかり、損益はまだマイナスだが、10本の投資信託に分散し、資産は回復中。現在は10本にほぼ均等に投資しているが、これから投資信託の投資先を意識して資産の割合を考えてみるのもいいだろう。

どの投資商品にどれだけ投資するのがベストかは、投資する人の考え方次第。試行錯誤しつつ、投資する割合を決定しよう!

会社を退職後は、iDeCoに切り替えて継続中!

月1万円を11年継続、株比率高めで高リターンを狙う

【個人型確定拠出年金: 石田亮平さん(仮名・埼玉県・50歳)】

まずは、11年で資産が35%も増えたという石田亮平さん(仮名・50歳)だ。2006年9月に勤務先の企業型確定拠出年金に加入し、毎月の掛け金1万円を続けてきた。しかし、2015年に会社を退職してからはiDeCoに切り替えて運用を続けているという。

「2006年から勤務先の企業型確定拠出年金で運用を開始し、2015年に会社を辞めたのでiDeCoに切り替えて継続しています。60歳までの相場は予測不可能ですが、掛け金が少額なので、大半の同僚に人気だった定期預金ではなく、最初から腹を据えて投資信託で運用していました。

企業型確定拠出年金の時は、掛け金1万円を日本債券、日本株、外国債券、外国株に25%ずつ均等分散。今は掛け金1万円を外国株50%、株多めのバランス型50%で積み立てています。2008年の下落時に定期預金にスイッチングした知人もいましたが、続けてよかったです」(石田さん)

石田さんの2017年7月時点での掛金の総額は171万円だが、資産評価額は231万円と60万円のプラスになっている。債券も組み入れつつ、株を多めにしたやや積極的な運用が功を奏したと言っていいだろう。

月々の掛け金は10本の投資信託に分散中!

7割は元本確保型に残しつつ、掛け金は金を含めた投信に

【個人型確定拠出年金: 北川大輔さん(仮名・大阪府・32歳)】

2人目に紹介するのは、北川大輔さん(仮名・32歳)。2011年11月から勤務先の企業型確定拠出年金を4年間継続した後、転職先に企業型確定拠出年金の制度がなかったため、SBI証券のiDeCoに切り替えて継続中だ。

「勤務先の企業型確定拠出年金で4年継続した後、転職。転職先に制度がなかったので、低コストのSBI証券でiDeCo口座を開設しました。企業型確定拠出年金の時は拠出額が2000~3000円と少額だったので興味が湧かず、定期預金100%で放置。その後、株を始めたこともあり、投資信託に移行しましたが、相場が悪化し損益がマイナスの時にiDeCoに移行。その後、資金の3分の1をひふみ投信や、NYダウ、日経平均連動型、金に投資する投資信託へと分散させました。月々の掛け金も今では上限の2万3000円にして、国内債券型やバランス型の投資信託など10本に分散。資産はまだマイナスですが、今では回復中です」(北川さん)

今回は、iDeCoを活用して、やや積極的な運用を行っている2人の読者の資産構成や運用方針を紹介した。株式だけに投資する投資信託は値動きリスクが怖いが、債券なども組み入れた投資信託ならそのリスクが軽減されつつ、資産を増やすことも可能だ。iDeCoではかなり積極的な運用を避けつつも、成果を出したいと考えている人は、今回紹介したような“やや積極的な運用”を検討してみてはいかがだろうか。

(※関連記事はこちら!)

⇒iDeCoに入るべき人、入らないほうがいい人は?積極的にiDeCoを利用すると得をする3つのタイプと、iDeCoに入らないほうがいい4つのケースを紹介!

⇒「iDeCo」を始めるなら、おすすめ金融機関はココ!口座管理料が無料になり、投資信託のラインナップが充実している「SBI証券」と「楽天証券」を比較!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

| 【2026年2月4日時点】 【iDeCoおすすめ証券会社&銀行 比較】 ※どの金融機関でiDeCo口座を開設した場合でも、別途、国民年金基金連合会へ支払う加入時手数料が2829円、国民年金基金連合会と信託銀行へ支払う手数料が合計171円(毎月)かかる。受取時は給付手数料440円(1回毎)を信託銀行に支払う。還付時には、国民年金基金連合会と信託銀行への還付時手数料として合計1488円(1回毎)がかかる。運営機関変更時の手数料は「他の金融機関から」変更の場合で、「他の金融機関に」変更する場合は4400円の手数料が発生する場合がある。下記の金額は掛金を拠出する場合(すべて税込)。 |

| ◆松井証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 39本 | |

| 【おすすめポイント】「最大1%貯まる投信残高ポイントサービス」対象! 投資信託は39本と最多水準! 運営管理手数料は残高を問わず誰でもずっと無料。投資信託は2020年10月に11本から39本へと一気に拡充され、業界最多水準となった。具体的には、低コストで人気のインデックスファンドシリーズ「eMAXIS Slim」がずらりと並ぶほか、ターゲットイヤー型と呼ばれる「三菱UFJターゲット・イヤー・ファンド」、「セレブライフ・ストーリー」などの商品が新たに加わった。低コスト投信を厳選した上で、投資対象が広がった形だ。楽天・全世界株式インデックスファンド[楽天・バンガード・ファンド(全世界株式)]や楽天・全米株式インデックスファンド[楽天・バンガード・ファンド(全米株式)]も取り扱う。投資信託の保有でポイントが貯まる「最大1%貯まる投信残高ポイントサービス」に、イデコで所有している投資信託もカウントされるのも嬉しい。ポイント還元を受けながらお得に投資を継続できる(毎月のエントリーが必要)。2025年11月からオンラインで申込手続きが完結する「e-iDeCo」に対応。氏名・住所や掛金額変更などのオンライン申請が可能になった。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・One DC 国内株式インデックスファンド(信託報酬:0.154%) ・eMAXIS Slim先進国株式インデックス(信託報酬:0.09889%) |

||||

| 【関連記事】 ◆【松井証券のiDeCo、手数料・メリットは?】運営管理手数料と加入時手数料が誰でも無料でお得!信託報酬が最安クラスの投信が39本もラインナップ! |

||||

| ◆SBI証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 37本 (セレクトプラン) |

|

| 【おすすめポイント】投資信託の品揃えが豊富! 運営管理手数料は誰でも無料! 運営管理手数料は誰でも0円。「セレクトプラン」は、ほとんどの投資対象で信託報酬が“最安”のインデックス型投信が揃えられており、バリエーションも豊富と、強力なラインナップになっている。人気のアクティブ型投信「ひふみ年金」や「ジェイリバイブ」も用意。2021年1月から申込み手続きを電子化。WEB申込フォームへの入力、必要書類のアップロードが可能になり、iDeCo口座開設の手続きが簡単になった。また、2025年10月からオンラインで申込手続きが完結する「e-iDeCo」に対応。氏名・住所や掛金額変更などのオンライン申請が可能になった。シミュレーションツール「DC Doctor」を提供しており、ポートフォリオ提案から将来予測の比較など、長期にわたるiDeCoの資産形成をサポートしてくれる。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・eMAXIS Slim 国内株式(TOPIX)(信託報酬:0.143%以内) ・SBI・全世界株式インデックス・ファンド[雪だるま(全世界株式)](信託報酬:0.1022%) |

||||

| 【関連記事】 ◆【SBI証券のiDeCo、手数料・メリットは?】 投信のラインナップが豊富!運営管理手数料は誰でもずっと無料! ◆「iDeCo」を始めるなら、おすすめ金融機関はココ! 運営管理手数料が無料になり、投資信託のラインナップが 充実している「SBI証券」と「楽天証券」を比較! |

||||

| ◆マネックス証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 27本 | |

| 【おすすめポイント】運営管理手数料が誰でも無料! インデックス型投信の信託報酬は最安水準! 運営管理手数料が誰でもずっと「無料」で、コスト面から最もお得な金融機関の1つ。投資信託の本数は27本と標準的だが、内容は充実。「eMAXIS Slim」シリーズなど信託報酬が最安水準のインデックス型投資信託が揃えられている。加えて、「ひふみ年金」「jrevive」など好成績のアクティブ型投信も豊富だ。「つみたてNISA」と「iDeCo」、どちらの制度が各個人の投資目的に適しているかアドバイスが受けられる「つみたてNISA・iDeCoシミュレーション」が便利。「e-iDeCo」に対応しており、氏名・住所や引落口座などの変更手続きがオンラインで申請可能だ。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・One DC 国内株式インデックスファンド(信託報酬:0.154%) ・eMAXIS Slim先進国株式インデックス(信託報酬:0.09889%) |

||||

| 【関連記事】 ◆【マネックス証券のiDeCo、手数料・メリットは?】 運営管理手数料と加入時手数料が誰でも無料でお得!超低コスト&好成績の投資信託27本をラインナップ! |

||||

| ◆楽天証券 ⇒iDeCo詳細ページへ | ||||

| 運営管理手数料※(月額) | 手数料※ | 投資信託 | ||

| 加入時・企業型からの移換時 | 他の運営機関からの変更時 | |||

| 0円 | 0円 | 0円 | 36本 | |

| 【おすすめポイント】運営管理手数料が誰でも無料! 信託報酬の低い投信を多数ラインナップ! 運営管理手数料は残高を問わず誰でも0円で、コスト面から最もお得な金融機関の1つ。投資信託のラインナップは36本と豊富。信託報酬の低いインデックス型が揃っている。特に、2024年1月には超低コストで全世界や米国に投資できる「楽天・プラス・オールカントリー株式インデックス・ファンド」と「楽天・プラス・S&P500インデックス・ファンド」が、2025年5月には「楽天・プラス・NASDAQ-100インデックス・ファンド」が加わって魅力を増した。「MHAM日本成長株ファンド」など好成績のアクティブ型も用意。電話で問い合わせができる「個人型確定拠出年金(iDeCo)ダイヤル」は土日も受付を行っている。「e-iDeCo」に対応しており、氏名・住所や引落口座などの変更手続きがオンラインで申請可能だ。 |

||||

| 【信託報酬が低いおすすめ投資信託】 ・楽天・プラス・S&Pインデックス・ファンド(信託報酬:0.077%) ・楽天・プラス・オールカントリー株式インデックス・ファンド(信託報酬:0.0561%) ・楽天・プラス・NASDAQ-100インデックス・ファンド(信託報酬:0.198%) |

||||

| 【関連記事】 ◆【楽天証券のiDeCo、手数料・メリットは?】 運営管理手数料が誰でもずっと「無料」でお得!運用コストを抑えた投資信託を多数ラインナップ ◆「iDeCo」を始めるなら、おすすめ金融機関はココ! 運営管理手数料が無料になり、投資信託のラインナップが 充実している「SBI証券」と「楽天証券」を比較! |

||||

【松井証券のiDeCo】

誰でも無条件で口座管理料や各種手数料が無料!

投信の保有でポイントも貯まる⇒関連記事はこちら

![iDeCo(個人型確定拠出年金)おすすめ比較&徹底解説[2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/4/0/-/img_40016abb6bd0e6096770835bf5abf9ef21127.jpg)