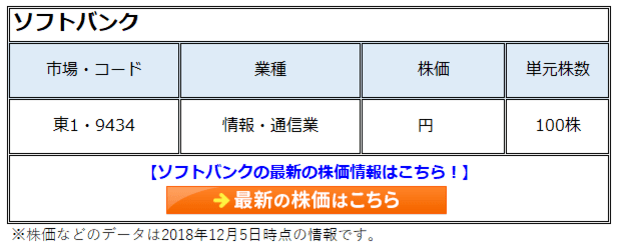

外資系投資顧問でファンドマネジャー歴20年の山本潤氏による、10年で10倍を目指す成長株探しの第5弾。今回は、12月19日に新規上場する、話題のソフトバンク株式会社(9434)を分析します。

評判の芳しくないソフトバンクの通信子会社の上場

★★★★☆(5段階中 4 5が最高評価)

ソフトバンソフトバンクの親子上場ですが、前評判は、総じて評価は低いようです。背景にあるのは、今後、通信業界の競争激化が想定されることです。

1) NTTドコモが来年2-4割の通信料金の引き下げを予定していること

2) 楽天の新規参入(KDDI通信網を使用することを前提)

確かに、携帯電話の料金体系は非常に複雑です。いろいろな割引があるかと思えば、多くの例外規定もあり、割引の適用には様々な条件があるため、もはや誰にも説明ができないほど複雑な体系になっています。来年のドコモの料金引き下げや楽天の参入によって、確かに業界は影響を受けるでしょう。結果として、どのキャリアも減益になると想定するのが自然です。

親子上場は不利か?

もうひとつの要因は親子上場に批判的な意見です。上場後のソフトバンク通信子会社は実質的にグループの親会社に支配されます。これが子会社株主との利益相反を産むのであれば、今回IPOに応募する少数株主の利益が将来的に損なわれる可能性があります。ですが、その可能性を考えたとき、ソフトバンクについては、親子上場による少数株主の不利益に関する懸念材料はほぼないでしょう。なぜならば、通信事業がグループにとって、計算の立つキャッシュカウであることから、今後も継続して配当収益を最大化するような施策がとられるでしょう。それが今回の8割を超える配当性向に現れています。

上場企業の中で無配企業も1-2割の割合で存在します。配当性向は平均すれば3割の程度ですが、期間利益の8割を超えて配当をするのですから、それが安定配当となるなら、株主には大歓迎です。年金は低く、老後は不安です。ソフトバンク株を「積み立てる」ことで5%を超える利回りが期待できるのであれば悪い投資ではありません。つまり、多くの配当を払う決断をしているソフトバンクを保有することの少数株主の不利益はほとんどないのです。

なぜ通信事業は儲かるのか?

業界の競争激化を予想するアナリストが多いのですが、わたしは、将来に渡り、通信事業の収益はこれまで通りに高いレベルで安定すると見ます。なぜ、移動体通信事業は儲かり、安定するのでしょうか。大きな要因は、半導体をベースにした通信機器の長期に渡る劇的な値下がりがあります。かつて、20年前にドコモがワイドバンドCDMAで多額の投資を必要としたのは今は昔です。いまの安価なテクノロジーを使えば、通信業などは、総務省や電波の規制を除けば、ほとんど参入障壁のないはずのビジネスなのです。ただし、基地局などの通信網を維持管理する人員は必要となります。それが参入の障壁にはなります。

一方で、スマホユーザーの課金は毎月のものです。通信事業は典型的なストックビジネスです。マイナンバーが導入されましたが、キャリアを頻繁に切り替えるユーザーは少数です。それはスイッチングコストが大きいからでしょう。手続きにはデータの受け渡しや契約の読み合わせなど数時間もかります。

非常に安価な通信インフラをベースにして、月々数千円もユーザーから徴収すれば誰でも儲かります。ところが業界は3社の寡占です。かつてのような価格競争は起きていません。結果としてどの通信キャリアの営業利益率は2割と上場企業の平均を大きく上回っています。

政府の携帯キャリアに対する執拗な値下げ要請は、多分に、消費税を引き上げたときの経済へのインパクトを携帯料金の引き下げによってカバーしたいという政府の駆け引きでした。ところが、それを真に受けたNTTドコモが先陣を切って値下げを発表したのですから、政治圧力に屈したNTTグループは株主の利益を損ねてしまいました。

4000億円というドコモの料金引き下げによる還元金額が一人歩きしていますが、いきなりドコモの収益がそれだけ落ち込むということではありません。品質に価格が見合えば、固定費や広告費の削減も可能です。ドコモでは2-4割の値下げになるというのですが、すべての顧客が対象になるわけではありません。また、価格に疎いユーザーも相当する存在するため、値下げがユーザーからの申請をベースにするならば、実際には4000億円の還元がすべて実施されるとは思えません。

ドコモの料金引き下げと楽天の参入による、ソフトバンクへ影響を考えてみましょう。通信料金が下がり、ユーザーも流出するのであれば、ソフトバンクにとってはダブルパンチです。

その影響はいかほどでしょうか。

ソフトバンクの収益構造から判断すれば、3-4年後に仮に平均的な料金が10%下がり、数量が10%落ち込めば、利益は半分になると想定しなければなりません。固定費を1000-2000億円程度の抑制したとして40%減益となるでしょう。でも、そうはなりそうにないのです。

そうなったとすれば、仮に5%の利回りも、3-4年後には3%程度になってしまうでしょう。ソフトバンクIPOには面白みはない、という結論になってしまいます。そうはならないのではないか、とわたしは考えます。

IPO公募価格は割安感はないが長期的には悪くない

動画サービスなどへの潜在的なニーズは大きく、ユーザーあたりのデータ通信量は今後も飛躍的に上昇していくでしょう。そうなると、今回の値下げ騒動についても、今後飛躍的に増えるデータ量によっていつか穴埋めが可能になります。長期的にみれば、キャッシュの創出のパワーは落ちないのではないかというのがわたしの考えです。

ソフトバンク通信子会社のバリューエションですが、配当利回り5%は魅力的で、PERやPBRでは割安感がありません。上値余地はあまりないと見なさなければなりません。それでも、長期で保有するには適した株であるとわたしは考えます。なぜならば、業績のリスクは予め出しつくされています。

いわば、その懸念は株価に織り込み済みであり、IPO価格が高いとは考えていません。

ソフトバンクの株価がもし下がれば、追加で買ってよいのではと考えます。ただし、上値は追う必要はまったくありません。公募に申し込むべきかどうかは、人気があまりないこと、そして市場からの評価がかなり辛めなので、公募価格を割り込む可能性は小さくないでしょう。

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、会員専用ページでは今回のソフトバンク(9834)のさらに詳しい分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。