外資系投資顧問でファンドマネジャー歴20年の山本潤氏による、10年で10倍を目指す成長株探しの第6弾。今回は、日本企業唯一の液晶ディスプレスの製造販売会社ジャパンディスプレイを取り上げます。

100円割れ企業には理由がある!?

★★☆☆☆ (5段階中2 5が最高評価)

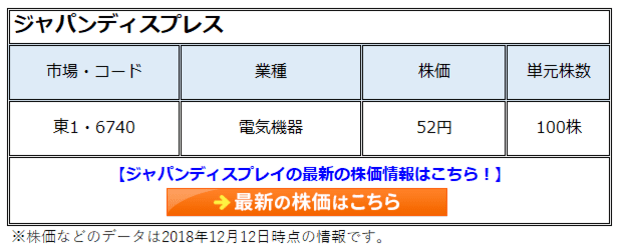

わたしたちが普段目にするスマホなどでお馴染みの液晶ディスプレイ製造販売しているのが株式会社ジャパンディスプレイ(6740)です。かつて液晶はシャープ株式会社(6753)が世界で初めて量産に成功するなど、日本初のグローバル製品でした。

液晶に関しては、日本が世界をリードする時代が続いていましたが、それも2000年以降は、台湾や韓国勢に追い抜かれてしまいました。現在では中国が台頭してきました。

シャープは経営危機から中華系のホンハイの傘下となりました。ジャパンディスプレイはその名が示す通り日本資本の液晶の最後の砦なのです。

たったの一度も配当を出したことがない会社

上場以来、ジャパンディスプレイは配当を出したことがありません。成長株の中には配当を外部流出させるよりも内部留保し再投資することが合理的な場合あります。ところがジャパンディスプレイは企業側で再投資しても赤字になります。赤字ということは配当として出せるものがありません。上場時に高値で調達した自己資本が当初は4000億円ありましたが、上場来、赤字に次ぐ赤字を計上したため、いまは1000億円の自己資本しかありません。

昔、バブル絶頂期にスキーブームのとき、スキー場のリゾートでマンションが大量に販売されましたが、多くは販売価格が100円で売られています。交渉次第では、お金をあげるから所有者になってくれというマンションです。無料でも買う人がいないのは、買ってからが大変なのです。

ジャパンディスプレイは、マンションに例えるならば、築50年ぐらいの過疎地に立ったマンションです。空室ばかりで誰も利用しないのに、維持費が高く、買った瞬間に大きな含み損を抱えてしまうマンションのような会社なのです。

本来は、赤字を垂れ流す企業は儲からない不採算商品をやめること、そして、人員などの固定費を下げることで、収支が均衡します。ところが、ジャパンディスプレイの場合は、すべての商品がほぼ儲からない低採算商品です。もう、固定費は削れるものは削りました。上場時に無借金に近くピカピカの財務で登場し、最新の設備もたくさん揃えたのですが...。なのに、なぜジャパンディスプレイは赤字が続くのでしょうか。

ジャパンディスプレイが赤字である構造的な理由

わかりやすい例をあげます。積層セラミックコンデンサを主力製品に持つ村田製作所とジャパンディスプレイを比べてみましょう。

まず、製品をつくるための工場です。村田製作所は製造装置は自社でつくります。ジャパンディスプレイは装置メーカから購入しています。村田製作所は設備を内作することでノウハウが流出しません。生産を最適化できます。ブラックボックス化もできます。ジャパンディスプレイの場合、中国のライバルメーカーも同じ装置を買えます。ジャパンディスプレイは製造で差別化はできないのです。もともとが寄り合い所帯ですから、各拠点が点在しているので非効率な生産体制も構造的な弱さになります。

原材料についてはどうでしょうか。村田製作所は、材料も自分たちでつくります。ジャパンディスプレイは材料を外部から購入しています。中国のライバルメーカーも同じ材料を簡単に購入できます。

液晶の場合、製造のノウハウは装置メーカ、材料のノウハウは材料メーカが握っています。村田製作所の場合、社員は、装置を開発したり、材料を開発するのが仕事です。ジャパンディスプレイの場合、社員の仕事は装置や材料を買うのが仕事です。

ジャパンディスプレイとは、スーパーで肉(カラーフィルタ)や魚(光学フィルム)や野菜(ガラス)を買い、ガスコンロ(スパッタ)や包丁(露光装置)を購入して、料理をつくるタイプで、まさに、一般消費者と同じ立場のようです。レシピはインターネットにあるものを丸写しをする(TFT)のに似ています。家庭の主婦に例えると主婦にむしろ失礼かもしれませんが、家庭料理なので、家族で食べるにはよいのでしょうが、外部に販売してもあまり売れません。味には特徴はありません。

これを村田製作所に例えるならば、米も野菜も牛も鳥も自分で育て魚も自分でとっている。そして、炭をつくり、炭焼きで、釜で飯を炊く。世界最高の味を追い求める求道者のような人、ということになりますでしょうか。隠し味が絶妙で、その地域の水や草木が影で活躍しています。

土や水や空気や草木のことをとてもよく知っている人です。ですが、隠し味をずばり言い当てられる人はお客の中にひとりもいないのです。店主は無口でひとことも話しません。弟子たちにもレシピは教えないのです。しかし、そのこだわりから、世界中から注文が舞い込むという感じです。なぜならば、とても美味しいし、世界でここだけの味だからです。

差別化できないと利益率は低くなります。 低いだけではなく、今後、将来に渡って利益率を高めることが難しくなるのです。

株価は10分の1以下に下落

投資家は2015年に800円を超えていたジャパンディスプレイが10分の1以下の60円になったので、値ごろ感から安いと感じることでしょう。たった三年前に4000億円の自己資本を用意したのに、いまは1000億まで減ってしまいました。 これだけ短期間でこれだけ損ができる会社はそうはありません。

PBRは2年前に0.2倍程度でしたが、いまは、1倍に近くなってしまい(0.2とくらべると)割高です。 過去のPBRのレンジの上限あたりで株価が位置しており、過去最高に割高な株価です。

昨年に構造改革を実施して、今年度は楽勝で黒字化の予定でしたが、アップルのiPhone向けの比率が高いことが裏目にでました。iPhoneが想定よりも売れていないからです。

会社は最終黒字を目指すとしていますが、達成は、2Qまでの状況を見れば難しいと思われます。

自己資本も増えていく見通しがありません。資本の増加や配当の増加が見込めない以上、キャピタルゲインを想定することが難しいのです。

アップル頼みからの脱却が課題

今後ですが、学校用のタブレットや車載用に地道な営業をすれば長期的には道は開けるでしょう。

単価が上げられるからです。 これまでのように一発勝負でアップル頼みに明け暮れるようであれば先がありません。

現状は、赤字会社で配当もないため、思惑や需給で株価が動く展開を予想します。ボラティリティが高く、デイトレード向きの会社です。もちろん、長期投資には向きません。

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、会員専用ページでは今回の日産自動車(7201)のさらに詳しい分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。

ジャパンディスプレイ(6740)/日足・6カ月(出典:SBI証券公式サイト)

ジャパンディスプレイ(6740)/日足・6カ月(出典:SBI証券公式サイト)