★★★★☆(5段階中4 強気)

今回は不思議な株の紹介です。無配や減配も多い空運業界です。業績のブレは大きいのに株価のブレが小さいのです。

本レポートは、短期的な業績の説明は一切出てきません。事業の本質的な部分を書く努力をすることによって10年後も大方の内容は新しく書き換える必要がないものになっています。個別株の推奨レポートではなく、長期投資の教科書の一部と考えていただければ幸いです。今回は経営のことを少し。そして経営者へのメッセージとして株主資本還元率というこれからの日本企業が導入すべき概念を紹介します。

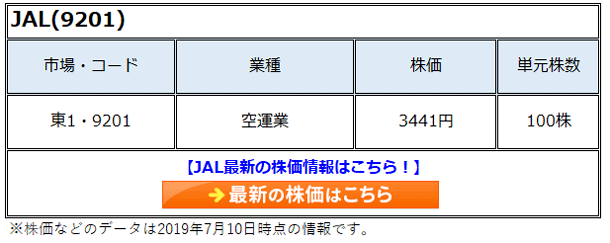

JAL(9201)の株価にやや値ごろ感が出てきました。2019年2月の高値4127円から1割強下落した3500-3600円が直近の株価です。今回は、前回のオンキョー(6628)とは逆に、株価のボラティリティが意外と低いJALを紹介します。株価の変動率は20%そこそこです。これは低い部類に入ります。JALと同様にANA(9202)も比較的高い業績のボラティリティに比べると株価のボラティリティはやはり20%を切ります。配当の変動率も減配や無配転落も珍しくありません。空運大手株の特徴なのですが、業績のボラティリティは高く株価のボラティリティは低いのです。

JALの株価のボラティリティが「意外と低い」という表現を使ったのには理由があります。何故ならば、JALはかつて破綻した企業です。航空事業は競争の厳しい事業ですし、天候や季節に左右される事業です。あるいは原油価格や為替が燃料費に大きく影響します。そんな変動の大きな事業を営みつつ、どうしてTOPIX並みの低い株価ボラティリティを実現できたのでしょうか。今回は、その秘訣に迫りたいと思います。

経営破綻後、稲盛マジックで再生

かつて、JALは放漫経営から2010年に経営破綻をしてしまいます。山崎豊子の代表作のひとつ『沈まぬ太陽』に、あの痛ましい御巣鷹山の墜落事故の前後の会社の様子が生々しい「フィクション」の形で丁寧に描かれています。一言でいえば、無責任体制、悪い意味で官僚的な組織の会社でした。経営陣や政治家の私物と化してしまった。それがかつてのJALでした。

その後、無私の経営者である稲盛和夫氏が無報酬を条件にJALの再建に取り組みました。2013年に再上場しますが、まさに稲盛マジックと呼ぶしかない手法で再生を果たしたのでした。その秘訣は、社員のモチベーションの向上でした。

破綻までのJALはとても官僚的な組織でした。上からの命令を下が実行する形式的な組織でした。稲盛さんたち新経営陣は、その企業カルチャーと人心を一新したのです。一人一人の社員の誇りと使命感という無形の財産を大切にすることからスタートしたのです。

お客様から選ばれ愛されるためには、まずは社員が誇りを持って働ける組織でなければならない。

それが稲盛さんの考えでした。改革の成果が思ったよりもはやく出ました。組織は見違えるほど風通しが良くなりました。わたしの個人的な意見ですが、経営で重要なことは、社員がいかに「当事者意識」を持てるかどうかです。独りよがりの考えしかなければ、困っているお客さんがどうなろうが関係ない。なぜならば、自分の今月の給料は人を助けても助けなくても短期的な違いはありません。

だから、世の中は、どこをみても、見て見ぬ振りをする人が多数います。人間とは、とても悲しい生き物なのです。

でも、そんな卑しさの中で、人は幸せになれません。充実感は得られません。人のためにいつも全力を尽くす。できることはやる。当事者として、責任を持つ。それが実は幸福への近道なのですが。

自社のエアラインを選んでいただいた顧客に感謝する。だからこそ、何かあれば、率先して顧客の困りごとを全力を尽くし解決する。それが生きがいにつながり、やりがいにつながります。こうした社員ひとりひとりの当事者意識がエクセレント企業の根幹をなすのです。JALの場合、トップが無報酬で利他のこころで経営に取り組むことで、「おや、こんどの経営者は違うぞ」と社員の心に火を灯すことになったのです。

大幅な人員削減とコストカットによる利益率の向上

もちろん、きれいごとだけではなかったのです。破綻したのですから、多くの社員、株主、債務者が泣きました。当時のグループ人員1/3にのぼる人員整理も断行しました。JALは多くの元社員や株主や債権者の多大な犠牲の上に事業再生を果たしたのです。

再生案により、大幅な人件費の削減を達成し、有形固定資産の評価減による減価償却費の大幅な削減をしたからこそ、短期の間に高い利益率が出せるようになった側面もあるのです。JALの破綻前の営業利益率はゼロ近辺でした。再上場後は15%程度でした。固定費がそれだけ下がったのです。しかし、飛行機の簿価が大きく切り下がりましたが、古くなった機種を新機種に入れ替えていけば簿価は上がり、費用構造は徐々に元に戻ります。それが近年のJALの利益率の低下傾向の要因です(再上場直後からみれば減価償却費は400億円弱悪化しています)。

株主還元のユニークさが株価ボラティリティが低い要因

JALの意外に低いボラティリティの要因は主に6つあります。

1)株主還元の手法、「株主資本還元率」がとてもユニーク

2)事業構造の改善

3)ビジネスモデルの安定

4)優待利回り

5)ビジネス環境のよさ

6)バランスシートの改善

資本コストの低減は、経営者の経営課題の中でも最も重要な課題のひとつです。資本コストが低ければ、それだけ株価も高くなるからです。

1)株主還元の手法がとてもユニーク-上場企業の経営者は資本コスト低減のために積極導入を!

株価のボラティリティが低い理由の一つは株主還元のあり方です。株主資本総還元率とは自社株買いと配当支払いの総額の株主資本に対する比率のことですが、これをJALでは概ね3%にするという方針です。この手法は資本コストを下げるための大変優れた手法です。ブレやすい期間利益を基準とせず、ブレにくい株主資本を基準とします。結果として、配当が安定するのです。

株主資本の額は期間利益ほどは動きません。総還元率が3%であれば現状の配当が大きく下振れするリスクは小さいのです。これが単に配当性向だけの指針では、利益のブレによって配当が大きく変化してしまう可能性があります。減配になる企業の資本コストはそうではない企業のそれに比べて高いはずですから、私はJALの株主資本をベースにした還元手法を高く評価します。多くの他の日本企業にも取り入れてほしい考えです。

日本企業でこの株主資本還元率を採用している企業はまだ少数派ですが、明確に株価のボラティリティを下げる役割があるでしょう。

破綻前のJALの株価のボラティリティは30%程度でしたが、再上場後の株価のボラティリティは劇的に低下し、5年平均で20%程度です。経営者は資本コストを低減することに成功しています。

わたしの希望としては、総還元ではなく、配当のみを株主資本還元率の対象としてもらいたい。自社株と配当とでは、配当の方を優先してほしいと思います。理論株価では、そちらの方が株価は高くなるからです。

2)事業構造の改善

株価のボラティリティが低い二つ目の要因は、事業構造の改善効果によるものです。かつてと比べて、事業構造が強固になっています。特に利益率が低いと赤字転落となる確率が高くなります。JALはかつて低収益率でした。再上場後は営業利益率は二桁あります。これだけで資本コストはかなり下がります。

事実、破綻前と再上場後では、JALの収益構造は全く違います。破綻前は1.5兆円規模の有形固定資産がありましたが再建によって半分以下になったのです。これが償却費用の減少をもたらしたため、収益性を改善させました。また、人員も大幅に減少したので破綻前5万人弱であった社員が再建後は4万人弱となりました。これらの固定費の削減が利益率を向上させたのです。再上場直後は、大きく減免された債務や絞られた資産によって、実力以上に固定費が低い状況が続きました。ただし、半ば「無理矢理」に圧縮したバランスシートと人員でしたので、徐々に、巡航速度で有形固定資産も人員も増えていくでしょう。その分、固定費は今後徐々に上がっていくはずです。

再上場後から利益率が年々下がっているのは収益力が落ちたからではなく、再上場直後には払うべき本来の償却費などのコストを払っていなかったからなのです。営業利益率はおそらく10%程度が定常的なJALの実力値と推定されます。20年30年で保有飛行機のポートフォリオが入れ替わればJALの減価償却費はおのずと上昇するからです。利益率の改善が期待できないため、JALの株価指標は今後も大きくは改善しないでしょう。

3)ビジネスモデルの安定

株価のボラティリティが低い要因の三つ目は、ビジネスモデルの安定です。サーチャージのような燃料代の変動を運賃に転嫁できるようになったことが大きいです。また、IT技術の発達で、チケットの安値での叩き売り、投げ売りが減ったことも大きな要因の一つです。今後も、AIの活用を加速し、少ない燃料でより速く、より快適なサービスが提供できるでしょう。

4)優待と利回りの高さ

株価ボラティリティを下げる四つ目の要因は、優待と高い配当利回りがあげられます。投資家にとって、年率3%を超える配当利回りは魅力です。それに加えて国内路線が半額になる優待券も1万円以上の価値がありますから、合わせて6%を超える優待込みの利回りになります。JALを利用する個人投資家にとっては非常に割安な投資となります。何故それらが低いボラティリティと直結するかといえば、株価の下値が限られるからです。優待が株価を下支えるので、株価の変動率を低くする要因となっています。

5)短期的要因-ビジネス環境のよさ

旅客事業は順調です。特に国際線は需要が拡大しています。中国では中間層が育ち、日本では外人旅行客が目立ちます。営業収益が着実に一桁後半で伸びていることや働き方改革などもあり余暇を楽しむ社会人も増えています。為替も安定しています。一般に、ビジネス環境がよい時期には資本コストは下がります。

6)バランスシートの改善

かつて脆弱であったJALの財務は、今、健全レベルです。自己資本比率も60%に達するでしょう。事業構造と同様に、自己資本比率の高さも資本コストの低減に直結します。

鉄道業界と比較すると差別化が難しい航空業界

鉄道であれば、駅を抑えると、その駅を含む路線で高いシェアを抑えることが可能です。たとえばJR東日本の山手線は他の追随を許さない独占路線です。JR東の他に山手線は運営できません。面取りゲームですので、鉄道ビジネスは大変排他的です。駅は独占。そしてその駅の開発によって多大な儲けが永続します。それが鉄道会社の評価が空運よりも高い理由です。

一方、空港はみんなのものです。多数の航空会社に空港が解放されているため、どうしても差別化ができずに価格競争に巻き込まれがちです。そのため、毎年のように世界のどこかでどこかの航空会社が破綻することを繰り返しています。

ただ、地方都市間では、競争はそれほどではありません。LCCの路線も地方路線までは出ていません。JALとANAの寡占で、地方都市路線は空港券も高値が維持されています。二社寡占ですから、今後も過度な競争による価格低下のリスクがないのです。

このような差別化の難しい業界で生き残るためには、顧客に選ばれる会社でなければなりません。これからもJALには「おもてなし」の精神が重要になるでしょう。何度も利用したいなと顧客が思う、そんなサービスを愚直に提供していくのでしょう。JALとANAはホスピタリティあふれる日本の航空会社です。世界の競合に揉まれつつも、頑張ってもらいたいところです。

理論株価は4400円で「強気」判断! 長期投資向き

バリューエション(株価に対する企業価値評価)は、ほぼ適正でやや安いと思いますが、JALの収益力が固定費の増加とともに徐々に落ちていくリスクをどの程度織り込むかによります。一方で、世界のGDPの伸びとともに、アジア圏での旅行者数はまだまだ伸びていくでしょう。その綱引きになるのではないかと考えています。

結果として、配当や優待の魅力と低い株価のボラティリティから5段階中4の評価とします。長期投資には向く会社です。利益率は徐々に下がっていくことが想定されます。減価償却費と人件費はこれから増加していくでしょう。それを織り込むと、理論株価は4400円程度です。個人投資家は優待が得られます。その分だけ、個人にとってはJAL株はやや割安ではないかと考えます。

DFR投資助言者 山本潤

この連載は、10年で10倍を目指す個人のための資産運用メルマガ『山本潤の超成長株投資の真髄』で配信された内容の一部を抜粋・編集の上お送りしています。メルマガに登録すると、週2回のメルマガの他、無料期間終了後には会員専用ページでさらに詳しい銘柄分析や、資産10倍を目指すポートフォリオの提案と売買アドバイスもご覧いただけます。

JAL(9201) /日足・6カ月(出典:SBI証券公式サイト)

JAL(9201) /日足・6カ月(出典:SBI証券公式サイト)