私の事務所には、老若男女、さまざまな人がいらっしゃいます。独身の人もいれば、DINKS、ファミリー世帯、子どもを独立させたご夫婦も。置かれた状況が異なれば、家計の中にひそんでいる問題点や、アドバイスの内容も大きく変わってきます。そこで今回からは、家計再生のコツをケース別に分類してお話ししていきましょう。最初に取り上げるのは、単身者の家計です。

単身の男子は、意外にも「自己投資」にお金をかけている

単身者は、子どもや配偶者を抱えているわけではなく、自分一人の暮らしを支えればいいわけですから、家計には比較的ゆとりがある場合が多いもの。それだけに、本来であればドシドシ貯蓄をしておきたい時期です。

特に、実家に住んでいる単身者は、家賃や光熱費などもあまりかからないわけですから、月の手取りの半分~3分の1くらいを目安として、貯蓄に回したいところです。「多すぎる」と思われるかもしれませんが、結婚し、子どもができると、通常は単身のうちほどお金が貯められなくなります。そのため、あとから後悔しないためにも、ぜひ単身のうちからストイックにお金を貯めることを目指してください。

ただ、単身者の場合、ファミリー世帯ほど危機感がなく、貯蓄に熱心になれない傾向もあります。ファミリーの場合、「子どもの進学に向けてお金を貯めなければ!」という意識が強く芽生えやすいのですが、単身者にはそのような節目がないからです。

結果、浪費に走りがちになるのがネック。浪費の習慣がついていると、結婚し、子どもが生まれてからも、うまくお金が使えず苦労する可能性が高くなってしまいます。

単身者の"浪費の対象"については、男女で多少の差があります。まず男性の場合ですが、数年前だと"衣服などのモノ"であったり、"飲み会"であったりするケースが目立っていました。もちろん、いまでもそれらに散財してしまう人は多いわけですが、最近それ以上に多いと感じるのが"過剰に自己投資をしてしまう"ケースです。

その「自己投資」は"浪費"になっていないか!?【イラスト/斎藤ひろこ】

その「自己投資」は"浪費"になっていないか!?【イラスト/斎藤ひろこ】

自己投資とは、"自分を磨き、スキルをアップさせるためにお金を使うこと"です。このこと自体は決して悪いことではありません。本当に自分のためになり、将来的に収入の増加にもつながるようなことであれば、むしろ積極的に自己投資をするべきです。

子どもができると、なかなか自分のことにはお金が割けなくなる場合が多いですから、単身のうちこそ自己投資をしておくべきだともいえます。

ただ、問題なのは、スキルアップにつながる見込みのない資格取得にお金をかけてしまうことです。

活かせない資格は、いくら取っても浪費でしかない

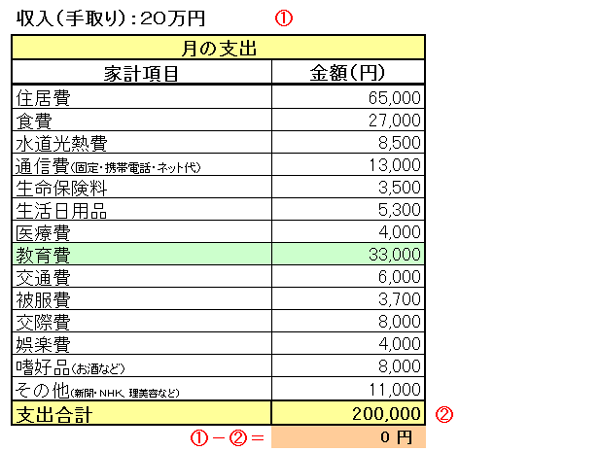

たとえば、相談者のAさん(男性)は、インテリアが好きだという理由で「インテリアコーディネーター」資格の勉強を始めました。手取り20万円の中から、資格取得のための費用を毎月3万3000円払っていました。

●Aさんの家計

懸命に勉強し、無事合格したまではよかったのですが、現在の職場(食品関係)では、どうやってもその資格を活かせそうにありません。このままでは、資格がムダになってしまいます。

そこでAさんは、就職先のアテもないまま、食品関係の会社を退社。インテリアの資格を活かせる職場を探すことにしたのです。が、なかなか納得できる就職先はなく、いまはアルバイトをしながら転職活動を続けています。

この例のように、計画性なく資格を取得して仕事を辞めてしまったり、辞めないまでも取った資格を活かせず、取得費用をムダにする人が、最近本当に多いのです。

資格のほか、ビジネス関連のセミナーや勉強会などにお金をかけている例も見かけます。本当に仕事に役立っているのならいいのですが、行っただけで満足しているような雰囲気の人も。

月の手取り20万円台の中から、3~4万円くらい自己投資に回す人はザラです。多くない収入の中から、そこまでお金を投じる意味があるのかどうかは冷静に考えてみたいところ。当人は「自己投資ならムダ遣いじゃない」と思っているかもしれませんが、それで生活が向上したり、仕事の役に立ったりするのでなければ、それは自己投資ではなく浪費なのです。

先ほどのAさんは、インテリアの資格以外にも、また別の資格の勉強を始めていたため、本当に役立つこと、仕事につながっていくことに厳選する必要性をアドバイスしました。また、毎月の家計にしわ寄せが来すぎないよう、資格の勉強をする際は事前にある程度お金を貯めておき、月々の支払いを減らすべきだともお話ししました。

「投資」ではなく「趣味」なら、出費は手取りの4~5%以内に

女性に関しても、資格取得にお金をかける向きは見られます。多いのは、ネイリストやアロマ、リフレクソロジーの施術者の資格などで、男性とはだいぶ毛色が異なっています。

いまの仕事がつらかったり、雇用形態が不安定だったりして、手に職を求める傾向にあるのかもしれません。が、やはり資格取得によって本当に働き口があるか、その資格で利益が得られるかどうかを、事前にきちんと見定めることが大切です。

相談者のBさん(女性)は、派遣社員として働きながら、ネイリストの資格を取得しました。

●Bさんの家計

取得費用は分割払いで、それなりに高額です。ゆくゆくはネイリストを本業にしたいのか尋ねたところ、Bさんは次のように話しました。

「まだわからないですけど、たとえば副業として、友達のネイルをやってあげるだけでも、お小遣い稼ぎになるんじゃないかと思って」

それで取得費用などの諸経費をペイできるのかどうかは疑わしいのですが、Bさんは資格が取れただけで満足といった風でした。

いうまでもなく、これでは趣味の延長に過ぎません。趣味にお金をかけること自体は悪くありませんが、そもそも「貯蓄できない」と相談に来ている以上、過剰な趣味費は真っ先に削るべき費目です。

いま自己投資といえるような出費をしている人は、それが本当に投資なのか、それとも趣味なのかをきちんと見極めてください。単なる趣味だと思われる場合は、せいぜい月の手取りの4~5%以内に出費をとどめるようにしましょう。

しかも、Bさんの場合は「ネイリストとして必要だから」と、エステにまで通っていました。本当に必要なのかどうか、私には判断しがたいところですが、いずれにしてもまだ資格を取っただけで、ネイリストになれると決まったわけでもないのに、ここまでお金をかけてしまうのは問題――とアドバイスしました。

現在は、(すぐには無理かもしれませんが)このエステ分と食費、被服費を少しずつ削ることで、貯蓄に回すように取り組んでもらっています。

自己投資の話が長くなりましたが、そのほかの部分では、女性の場合依然として、男性よりも衣服や化粧品などにお金をかけすぎる傾向が強くなっています。外食費も、女性のほうが男性より高くついている傾向があります。

こうしたあらゆる出費を、クレジットカードのリボ払いにしてしまっている人もたくさんいます。単身者以外でもいますが、特に若い世代の単身者に多く見られます。断言しますが、リボ払いは負担する金利が高くついて損なので、絶対にやめてください。

単身者の家計再生のポイントについてお話ししました。次回は、DINKSの場合についてご紹介したいと思います。

(構成/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||