生命保険選びのベースとなるのは終身の死亡保険だ。とはいえ「終身死亡保険」にもさまざまなタイプがある。ここでは主な5つのタイプについて、それぞれの特徴と選ぶ際のポイントをFPブレーンブレーンコンサルティング仲和成さんに教えてもらおう。

保険が威力を発揮する場面は多い!

仲和成さん 1965年、福岡県生まれ。九州大学工学部卒業後、株式会社リクルート入社。1995年、INA生命保険株式会社(現・NKSJひまわり生命保険株式会社)入社。初代エグゼクティブライフカウンセラー認定。2003年ファイナンシャル・プランナーとして独立し、現在に至る。

仲和成さん 1965年、福岡県生まれ。九州大学工学部卒業後、株式会社リクルート入社。1995年、INA生命保険株式会社(現・NKSJひまわり生命保険株式会社)入社。初代エグゼクティブライフカウンセラー認定。2003年ファイナンシャル・プランナーとして独立し、現在に至る。

終身の死亡保険は、年齢や性別によるものの概ね支払った保険料の約1.6倍前後の保険金を残すことができる。仮に、手元に300万円の資金があり、自分の万一に備えて全額を残したいと考えたとしよう。

「300万円の現金があれば、そのうちの180万円を使って、支払総額が180万円の終身保険に加入しておくと、自分にもしものことがあれば300万円の保険金が遺族に支払われます。しかも、手元の現金120万円とあわせると420万円のお金が残せることになります」(仲さん)

また、死亡した人の資産は、相続税の対象になろうとなるまいと一時的に凍結される。そのため、死亡した人の預貯金からは葬式代すら出せないのだ。

「保険は書類さえ揃っていれば、早ければ翌日には指定した受取人に保険金が支払われます。保険を活用しない手はないでしょう」

終身保険には5つのタイプがある

生命保険のベースとなるのは終身の死亡保険だ。その終身保険には「低解約返戻金型終身保険」「変額終身保険」「低解約型積立利率変動終身保険」「98歳低解約型定期保険」「ドル建て終身保険」の5つのタイプがある。

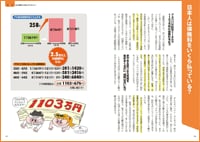

図1は35歳男性を例に挙げ、それぞれのタイプで一番有利な保険を他のタイプと比較したものだ。いずれも60歳で保険料の払い込みが終了し、死亡時の保険金は500万円(ドル建て保険は1ドル=100円とし、保険金は5万ドル)。なお、「98歳低解約型定期保険」は終身保険ではないものの、ほぼ終身と考えられることから挙げてある。

また、「低解約型」は、保険料払込期間中の解約返戻金を従来の終身保険よりも30%程度抑えることで、保険料を安くした商品だ。その分、払込期間中に解約すると従来の終身保険より元本割れが大きくなる。

「保険料」「保険金」「解約返戻率」に注目して選ぼう!

「終身の死亡保険には『保険金と解約返戻率が変わらないタイプ』と『保険金と解約返戻金が変動するタイプ』があります。つまり、保険金と解約返戻金が変わるのか、変わらないのかを見れば、その保険の特徴もわかります」(仲さん)

①の低解約金型終身保険と、④の98歳低解約型定期保険は、保険金と解約返戻金が固定されているタイプだ。

②の変額終身保険は、保険会社が保険料を投資信託で運用する。運用成績が悪くても保険金が500万円を下回ることはないものの、解約返戻金は運用実績によって変動する(表中の解約返戻率は運用実績が3.5%の場合)。

「③の低解約型積立利率変動終身保険は、保険金、解約返戻金ともに10年物国債の利回りから算出した積立利率に連動して変わります。ただし、保険金は500万円が最低保障ですし、解約返戻率も一定のラインより下がることはありません。ここで紹介した保険の場合は積立利率1.85%が最低保障なので、10年物国債の利回りが今後下がったしても、1.85%は確保されます。積立利率が1.85%を超えて上がった場合には、解約返戻率も保険金も上がります」

⑤のドル建て終身保険は、保険金も解約返戻率もドル円の為替レートによって変動する。つまり、円高になると保険金が少なくなり、解約返戻率も低くなるが、保険料も安くなる。円安になると保険金が多くなり、解約返戻率も高くなるものの、保険料も高くなる。

「どれを選ぶかは、『毎月支払う保険料』『解約返戻率』『保険金と解約返戻率の変わり方』の3つの要素のうち、保険加入者が何を重視するかで変わります。保険料の安さを重視するなら③の低解約型積立利率変動終身保険か⑤のドル建て終身保険ですが、このうち⑤は円安が進んだ場合に現状よりも保険料が高くなるリスクもあります。解約返戻率のわかりやすさで選ぶなら①の低解約返戻金型終身保険か④の98歳低解約型定期保険ですが、④は保険料が少し高めです。②の変額終身保険は解約返戻金が上下にブレ、安定感に欠けるものの自らリスクを取り、解約返戻金を増やしたい方に向いていると言えます」

複数の保険を組み合わせて長所短所を補う

どの保険にも長所、短所があるというわけだ。これをどう考えればいいのだろうか。仲さんは「いくつかの保険を組み合わせる」ことを勧める。

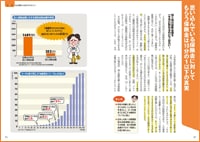

「今後の日本では10年物国債の利回りが上昇し、インフレが起きる可能性があります。保険金も解約返戻率も変わらない保険は、残念ながらインフレには弱い。そこで、死亡時の保険金を1000万円用意したいのであれば、例えば、500万円分を②の変額終身保険に充て投資信託を使います。そして残りの500万円分を③の低解約型積立利率変動終身保険に振り分け、金利上昇に備えるといった方法もあります(図2)」

円安への対応を重視するなら、500万円分を③、300万円分を円安に対応できる⑤、200万円分を②という組み合わせも考えられる。それぞれの長所短所を理解したうえで複数の保険を組み合わせ、『毎月支払う保険料』『解約返戻率』『保険金と解約返戻率の変わり方』のバランスを取ることが大切なのだ。

なお、保険の見直しをする際、「予定利率の高い保険は残しておいたほうがいい」と考える人も少なくない。

「確かに、予定利率の高い保険は、そのぶん保険料が安いというメリットがあります。ですが、同じ保障内容の保険ならば、予定利率が高かろうが低かろうが、保険金の額は変わりません。むしろ、保険金が固定されているため、インフレには弱いと言えます。今後の保険の検討においてはインフレ対策の必要性を理解し、予定利率の高い保険は減額、払い済み、支払期間延長などの見直し方法を駆使し、インフレに連動して保険金が上がる変動金利型の保険との融合を考えるといいでしょう」

(文/大山弘子)

◎Profile

仲 和成(なかかずなり)

1965年、福岡県生まれ。九州大学工学部卒業後、株式会社リクルート入社。ネットワークエンジニアとして企業のネットワーク構築に従事。1995年、INA生命保険株式会社(現・NKSJひまわり生命保険株式会社)入社。初代エグゼクティブライフカウンセラー認定。2003年ファイナンシャル・プランナーとして独立し、現在に至る。一級ファイナンシャル・プランニング技能士(国家資格)、CFP(日本FP協会認定上級資格)。MDRT会員(1999年~)、CCMA(日本証券アナリスト協会準会員)

メールや電話でなく、FP(ファイナンシャル・プランナー)との面談によって保険をアドバイスするスタイルにこだわる保険相談サービスです。直接面談することで、資料を交えた具体的な説明ができ、利用者の疑問や不安にもFPが直接答えます。FPから提案された保険商品に必ず加入する必要はありません。無料相談後の勧誘も一切なし。

無料保険相談の申し込みはこちらからどうぞ(保険マンモスのサイトへジャンプします。)

『めちゃくちゃ売れてるマネー誌ZAiが作った保険の本

保険は三角にしなさい!?生命保険で500万円トクする魔法?』

普通の保険は“四角”なんだけど、これを“三角”にするだけで、500万円以上払い込み金額が減る人がほとんど。難しいことはわからなくてもこの“四角”→“三角”の理屈だけ理解すれば、もう保険のことは忘れてよし! とザイは思うのだった。

【はじめに】

導入マンガ 生命保険でムダづかいしてる ブタパパの衝撃

保険の基本ゼミナール 生命保険に出てくる「専門用語」を把握しよう

第1章 生命保険は三角にすればいい!

第2章 あなたの死亡保険はなぜ四角い?

第3章 あなたも今すぐ収入保障保険に入って正解!

第4章 みんなのテーマ医療保険ってほんとに必要?

第5章 迷わず入るには?保険はどこで売っている?

第6章 ライフスタイル別 保険の正しい入り方講座

★Amazonでのお求めはコチラをクリック!

◆楽天ブックスでのお求めはコチラをクリック!

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

|

|

| 【2026年3月2日時点】 ■編集部おすすめのネット銀行はこちら! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

|---|---|---|---|

| 1年 | 3年 | 5年 | |

| ◆あおぞら銀行 BANK ⇒詳細ページはこちら! | |||

| 0.75% (※1) |

0.90% | 1.10% | 1.30% |

| 【あおぞら銀行 BANKのおすすめポイント】 普通預金金利は業界トップクラスなうえに、ほかのネット銀行とは違って「証券会社の口座と連携する」や「給与の振込口座に設定する」といった条件もなく好金利が適用されるのがメリット! また、コンビニATMでは出金手数料が発生してしまうが、郵便局やファミリーマートなどに設置されている「ゆうちょ銀行ATM」なら365日いつでも手数料無料なほか、他行あて振込手数料も月9回まで無料でお得! ※1 100万円を超えた分の普通預金は金利0.50%の適用。 |

|||

| 【関連記事】 ■【あおぞら銀行 BANKの金利・手数料・メリットは?】普通預金金利が「定期預金レベル」でお得! ゆうちょ銀行ATMなら、週末でも出金手数料が無料に! |

|||

|

|

|||

| ◆ソニー銀行 ⇒詳細ページはこちら! | |||

| 0.30% | 0.85% | 0.75% | 0.85% |

| 【ソニー銀行のおすすめポイント】 外貨に強いネット銀行。Visaデビット付きキャッシュカードの「Sony Bank WALLET」なら海外事務手数料が0円なので、海外での買い物がクレジットカードよりお得! 優遇プログラム「Club S」のステージなどにより、ATM出金手数料は月4回~無制限で無料、他行あて振込手数料は最大月11回まで無料! 毎月無料で決まった金額を、他行から手数料無料で入金できる「おまかせ入金サービス」も便利。 |

|||

| 【関連記事】 ■【ソニー銀行の金利、手数料、メリットは?】外貨に強いネット銀行。Visaデビット搭載のSony Bank WALLETならクレジットカードよりお得に海外ショッピングが可能 ■「ソニー銀行」の顧客満足度調査の評価はなぜ高い? 手数料や金利で突出したメリットが見当たらなくてもなぜかユーザーから支持されている理由はどこだ!? |

|||

| ◆auじぶん銀行 ⇒詳細ページはこちら! | |||

| 0.51% (※1) |

1.20% (※2) |

0.61% | 0.71% |

| 【auじぶん銀行のおすすめポイント】 通常の普通預金金利は年0.31%だが、「三菱UFJ eスマート証券」または「SBI証券」と口座を連携すると+年0.10%、「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%、「au PAY アプリ」と口座を連携すると+年0.05%と、これらの条件を達成することで普通預金金利が年0.41%に! そのほか「じぶんプラス」のステージに応じて、コンビニATMでの出金手数料が最大月15回まで無料、他行あて振込手数料も最大月15回まで無料になるのも魅力! ※1 以下の①~③の条件をすべて達成した場合の金利。通常は年0.31%。①「au PAY アプリ」とauじぶん銀行の口座を連携すると+年0.05%。②「au PAY カード」の利用代金がauじぶん銀行の口座から引き落とされると+年0.05%。③三菱UFJ eスマート証券またはSBI証券とauじぶん銀行の口座を連携すると+年0.10%。※2 2 新規に口座開設した人限定の「デビュー応援定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【auじぶん銀行の金利・手数料・メリットは?】KDDIの子会社なのでauユーザーには特におすすめ! 他行あて振込み手数料が最高で月15回まで無料に! ■auじぶん銀行は、振込手数料やATM出金手数料が最大で月15回まで無料!「じぶんプラス」のリニューアルでPontaポイントも貯まるようになり、さらにお得に! |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆楽天銀行 ⇒詳細ページはこちら! | |||

| 0.38% (※1) |

0.40% | 0.60% | 0.70% |

| 【楽天銀行のおすすめポイント】 「楽天証券」との口座連動サービス「マネーブリッジ」を利用すれば、普通預金金利が最大0.38%に大幅アップ! しかも、楽天証券の申し込みページから「楽天証券の口座+楽天銀行の口座」を同時に開設できるので、普通預金金利が高金利な「マネーブリッジ」の利用も簡単! また、「マネーブリッジ」を利用しても特に投資をする必要はないので、とりあえず楽天証券の口座も開設して、楽天銀行の普通預金だけ利用してもOK! ※1「楽天証券」保有者の「マネーブリッジ」適用時。300万円を超えた分の普通預金は金利0.32%の適用。 |

|||

| 【関連記事】 ■【楽天銀行の金利・手数料・メリットは?】楽天証券との口座連動により普通預金金利がアップ!振込や口座振替などで「楽天ポイント」も貯まる! |

|||

|

|

|||

| ◆SBI新生銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

0.85% (※2) |

1.00% | 1.20% |

| 【SBI新生銀行のおすすめポイント】 SBI証券との口座連携サービス「SBIハイパー預金」を利用すると普通預金金利が0.50%に大幅アップ! しかも「SBIハイパー預金」を利用すると「ステップアッププログラム」のステージが最上位の「ダイヤモンド」になり、提携コンビニATMの出金手数料が何回でも無料、他行あて振込手数料が月10回まで無料になる特典なども受けられてお得! ちなみに「SBIハイパー預金」を利用したからといって、投資などをする必要はないので安心しよう。そのほか、新規に口座開設した人限定の「スタートアップ円定期預金」なら、3カ月もの定期預金の金利が大幅アップ! また、他行からの振込入金などで現金がもらえる「キャッシュプレゼントプログラム」もお得。 ※1 SBI証券との口座連携サービス「SBIハイパー預金」を利用した場合の金利。※2 新規に口座開設した人限定の「スタートアップ円定期預金」適用時の金利。 |

|||

| 【関連記事】 ■【SBI新生銀行の金利・手数料・メリットは?】SBI証券との口座連携「SBIハイパー預金」の利用で、普通預金金利アップ&振込手数料が月10回まで無料! |

|||

| ◆UI銀行 ⇒詳細ページはこちら! | |||

| 0.50% (※1) |

1.25% (※2) |

0.60% | 0.65% |

| 【UI銀行のおすすめポイント】 UI銀行は、2022年に東京きらぼしフィナンシャルグループが新たに開業した銀行で、1年~5年もの定期預金の金利はネット銀行の中でもトップクラスに高いのが魅力! また、コンビニATMの出金手数料は最大で月20回まで無料、他行あて振込手数料も最大で月20回まで無料でお得! ※1 次の条件のうち“いずれか1つ”を達成した場合の金利。①給与を「はたらくサイフ(普通預金)」で受けとった場合。②年金を「まもりのサイフ(普通預金)」で受け取った場合。③女性限定の「女神のサイフ(普通預金)」を利用した場合。※2 2026年5月31日までに新規口座開設した人向けの「4周年記念 新規口座開設者限定!定期預金キャンペーン」適用時の金利。 |

|||

| 【関連記事】 ■UI銀行は「高水準の金利&お得な手数料」でおすすめのスマホ特化型デジタルバンク!「東京きらぼしフィナンシャルグループ」から誕生した「UI銀行」の魅力を解説! ■【UI銀行の金利・手数料・メリットは?】定期預金&普通預金の金利にこだわる「スマホ特化」の銀行! 他行あて振込手数料が最大で月20回まで無料 |

|||

| 普通預金金利 (年率、税引前) |

定期預金金利(年率、税引前) | ||

| 1年 | 3年 | 5年 | |

| ◆SBJ銀行 ⇒詳細ページはこちら! | |||

| 最大0.40% (※1) |

1.35% (※2) |

1.40% (※2) |

1.45% (※2) |

| 【SBJ銀行のおすすめポイント】 ほかのネット銀行と比べても、定期預金金利の高さはトップクラス! さらに、セブン-イレブン(セブン銀行)やミニストップ(イオン銀行)、ファミリーマート(E-net)のATMなら、出金手数料が最低でも月10回まで無料でお得なほか、他行あて振込手数料も最低で月5回まで無料なので、月に何回も振込をする人にもおすすめ! ※1 通常の0.30%分の利息に加えて、月内の最低残高(上限1000万円)に対して0.10%分の追加利息を受け取れる「普通預金プラス」の場合。※2 新規口座開設者限定の「はじめての定期預金<はじめくん>」の場合。 |

|||

| 【関連記事】 ■SBJ銀行が業界No.1水準の“定期預金金利”や“手数料の安さ”を維持できる理由とは?「外資系の銀行に預金しても大丈夫?」という疑問や不安をSBJ銀行に直撃! ■【SBJ銀行の金利・手数料・メリットは?】定期預金がお得で、魅力的な商品も多い外資系銀行。ATM手数料や他行あて振込手数料の安さもメリット! |

|||

| ◆イオン銀行(イオンカードセレクト保有者) ⇒詳細ページはこちら! | |||

| 0.30% | 0.45% | 0.45% | 0.70% |

| 【イオン銀行のおすすめポイント】 「イオン銀行Myステージ」で「ゴールドステージ」になれば、イオン銀行ATMの手数料は24時間いつでも何回でも無料なのはもちろん、他行ATMの入出金手数料と他行あて振込手数料がそれぞれ月3回まで無料になってお得! しかも「イオンカードセレクト」で年間50万円以上を利用するなど、一定の条件を達成すると入手できる年会費無料のゴールドカード「イオンゴールドカードセレクト」を保有すれば、無条件で「ゴールドステージ」に到達できる特典が2024年3月にスタート。 |

|||

| 【関連記事】 ■【イオン銀行の金利・手数料・メリットは?】イオン銀行利用者は「イオンカードセレクト」が必須!普通預金金利などがアップしてさらにお得に使える! ■イオンカードを作るなら「イオンカードセレクト」が一番お得! WAONチャージでのポイント2重取り&イオン銀行で預金金利が優遇されやすくなる特典も! |

|||

| ※ 100万円を預けた場合の2026年3月2日時点の金利(年率、税引前)。金利は税引き前の年利率であり、利息には20.315%(国税15.315%〈復興特別所得税含む〉+地方税5%)の税金がかかります。また、最新の金利は各銀行の公式サイトをご確認ください。 | |||

![賢く貯める節約術![2026年]](https://dfinance.ismcdn.jp/zai/mwimgs/c/c/-/img_cc23c4e00c4fcac8184df455272e5e3021657.jpg)