第1回では、"独身者は案外お金が貯めにくく、老後資金も高くつく場合が多い"という話を紹介した。だが、それでも教育費などの大きな出費がないという点で、独身者には資産形成を考える上でのメリットがある。しかしながら、実際にはその有利さを活かせず、定年までに十分貯蓄できない独身者も大勢いる。また「お金がなくて結婚できないんだから、マネープランを考える余裕なんてない!」という人もいるだろう。そこで第2回は、独身者向けのマネープランのイメージを、年収400万円のモデルケースで紹介していこう。

世帯年収を簡単に増やせないから独身者は辛い

一般的に「一生のマネープラン」を考える際には、社会に出てから定年するまでに経験するであろう「結婚」「出産・育児」「子どもの進学」「マイホームの購入」「老後資金の準備」などの支出にどう備えるかが中心になる。

だが独身者の場合は、結婚や子どもに関連する出費がないため、マネープランの中心になるのは「マイホームの購入」と「老後資金の準備」くらいだ。この2点は、収入が多い人ならば”独り身で余裕があるからと甘く見ないで、きちんと貯めておきましょう”ということで解決してしまう。問題は、近年の未婚理由として増えてきた「お金がなくて結婚できない」という場合だ。

現在、サラリーマンの年収400万円が”当たり前”になっているものの、実際に家を買ったり、老後資金の数千万円を貯めるにはとても厳しい水準。年収400万円でファミリー世帯の場合、出費のかさむライフイベントをこなしつつ、老後に備えなければならないため、もちろんやりくりは大変だ。だがそれでも、夫の収入が少なければ妻も働いて「世帯収入を増やす」という手がある。

ところが独身者は稼ぎ口を増やすことが出来ないため、収入を劇的にアップさせることが難しい。

では、年収400万円の独身者が「老後も生活苦にならずに逃げ切れるマネープラン」とは、どんなものなのだろうか?

ファイナンシャル・プランナーの八ツ井慶子さんは「厳しいプランになりますが、やれないことはありません。ただ、(1)住居費を抑える(2)毎月必ず貯金する(3)贅沢はあまりできない、ということが前提になります」

そしてその中で、少しでも"有利な条件"を手にしておくことが大事だという。

「同じ年収400万円でも、非正規社員より正社員のほうが退職金をアテにできたり、年金額が多く受け取れるという利点があります。また、独身者の場合、実家に住んでいる人もいるも多いと思います。住居費を抑えるために、実家をアテにできることは大きなメリットです。つまり、"雇用形態"と"家"でどれだけ有利な条件を手にできるかがポイントになってくるのです」

「年収400万円・独身」で"老後が逃げ切れる"マネープランとは?

では、年収400万円やそれよりやや少なめの年収の場合、独身者が老後の生活に困らないマネープランとはどんなものなのか? 八ツ井さんにシミュレーションしてもらった。

プランは、80歳までをメドとして、毎年の収入、支出、貯蓄額の3つを考えていく。独身者の特徴は、結婚、教育関連の大きな出費がないので基本的に貯蓄は60歳まで一直線に右肩上がりに増えていくこと。

家を買う場合は、60歳前の貯蓄がいったんグッと減る部分が出てくるが、その分、60歳以降で貯蓄を取り崩すペースが緩やかになり、老後資金に余裕が出る。一方、賃貸の場合は、60歳以降も毎月の家賃が発生するので老後資金を取り崩すペースは速い。ただ、家を買っていない分を60歳までに貯金に回せるはずなので、準備できる老後資金そのものが多くなる。(「独身者は家をどうすべきか」については当特集第4回でさらに詳しく!)

このキャッシュフローに沿って、年収400万円を前提に80歳まで貯蓄が尽きることなく「逃げ切れる」ように金額を当てはめていった場合、住居費や生活費、貯蓄額はどのような金額になるか。正社員の場合、非正規社員の場合、また、家を買った場合、実家の場合などいくつかのケースについて、具体的に見て行こう。

モデルケース(1)

年収400万円・正社員で賃貸暮らしのAさん

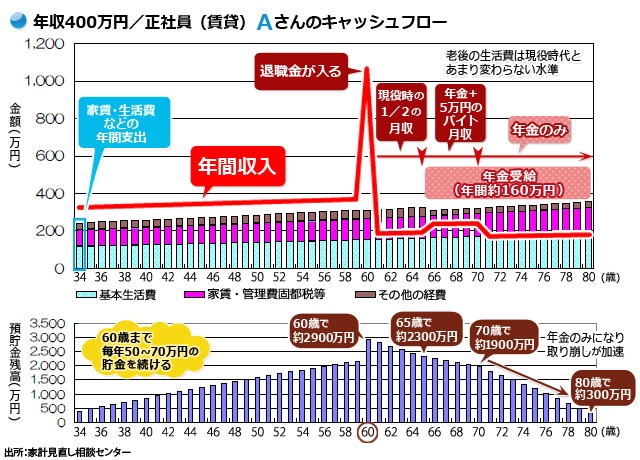

まずは、【正社員・賃貸暮らしのAさん】の場合。Aさんの収入・貯蓄状況とキャッシュフローは以下の通り。

■収入

*年収:400万円(60歳まで。61~65歳は再雇用でその半分。66~70歳はバイトで月5万円程度)

■支出

*家賃:7万円/月

*生活費:10万円/月

*保険料:約3000円/月

*貯蓄額:5~7万円/月

*贅沢費(家財買い替え、旅行など):約30~40万円/年

■34歳時点での貯蓄額:400万円

■60歳で退職金を700万円受け取るものとする。

年収400万円で、家賃を7万円程度に抑え、生活費を10万円にして、そのほかに貯金もしたパターン。この場合、毎月5~7万円程度をコツコツ貯蓄し続けたおかげで、60歳時、退職金以外に2000万円強の貯金があり、退職金を合わせて約2900万円に。

年金受給は65歳からで、60~65歳は同じ会社で半分程度の給与で働き、66~70歳までは月5万円程度のアルバイト収入を得る前提としているが、老後も現役時代と同水準の支出が続く生活にもかかわらず70代半ばになっても、1000万円程度貯蓄を残すことができている。八ツ井さんは、次のように話す。

「Aさんはずっと賃貸暮らしで家を買っていないため、キャッシュフローは60歳の定年まで一本調子の右肩上がり。着実な貯蓄と60歳のときに受け取った退職金で、老後の生活費や医療費などを用意することができると予想できます。

ここで大事なのは、年収400万円台という決して高くない収入をしっかり自覚して、贅沢をせずに、毎月きちんと貯金をしていたこと。また、正社員であるため、60~65歳にある程度の収入が得られることも効いています。ですが、決してラクな生活とは言えません。逆に言えば、年収400万円なら、このくらいの水準で生活しつづけることを覚悟しないと、老後も家賃を支払い続ける貯蓄はできないともいえます」

モデルケース(2)

年収400万円・正社員でマイホーム購入のBさん

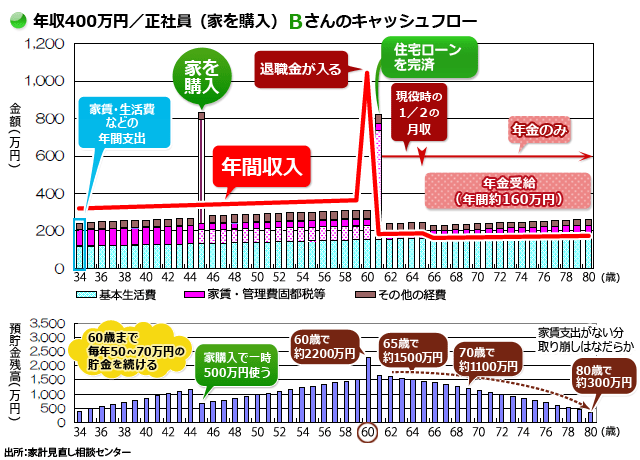

続いて、【正社員・マイホーム購入のBさん】の場合。Bさんの条件と、キャッシュフローは以下の通り。

■収入

*年収:400万円(60歳まで。61~65歳は再雇用でその半分)

■支出

*住居費:家購入前は月7万円の賃貸。45歳のとき、自己資金500万円+借入金額1300万円(諸経費込みで1800万円)で住宅を購入(ローン借入期間は25年、金利は全期間固定3%)。毎月の返済金額は7万4000円。

*生活費:10万円/月

*保険料:約3000円/月

*貯蓄額:5~7万円/月

*贅沢費(家財買い替え、旅行など):約30~40万円/年

■34歳時点での貯蓄額:400万円

■60歳で退職金を700万円受け取るものとする。

Bさんは家を買っているために、貯蓄が大きく減っている時期がある。だが、退職金が出た時点でローンを繰り上げで完済しているため、老後の住居費が大幅に減り、貯蓄の取り崩しのペースがゆるやかになっているのが特徴。そのため賃貸派のAさんは66~70歳まで毎月5万円程度のアルバイトで収入を増やしているが、持ち家のBさんは年金受給と同時に仕事を辞めている。

「家を買うことには良し悪しがあるものの、単純に老後の貯蓄の減り方が少なくなるという意味では、心理的にラクになれるでしょう。ただし、80歳時点での貯蓄残高は、賃貸派のAさんと大きな差はつきません。

Bさんが老後に困っていないのは、Aさん同様、現役時代に生活費を10万円程度に収めていることが主な要因ですが、高すぎる家を買わなかったおかげで、定年まで無理なく貯蓄できたことも大きいです。Bさんの毎月の住宅ローンの返済額は、家購入前の家賃と変らない程度。それに加えて、正社員であったために退職金が出て、年金生活に入る前に住宅ローンを完済できたこともポイントです」(同)

正社員のパターンが続いたが、最近増えている非正規社員の独身者はどのようなモデルなら、老後も預貯金が尽きることなくいけるのか? 正社員のA、Bさんより年収が少ない【非正規社員・実家暮らしのCさん】のケースで見てみよう。

モデルケース(3)

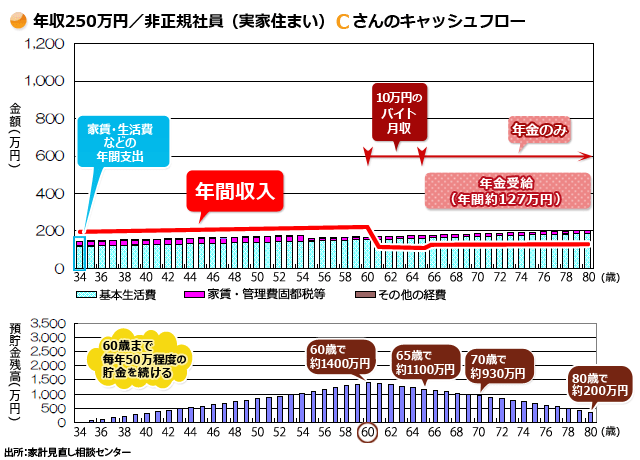

年収250万円・非正規社員で実家暮らしのCさん

■収入

*年収:250万円(60歳まで。61~70歳までアルバイトでその半分)

■支出

*住居費:親に支払い2万円/月(※親の没後は固定資産税として年10万円負担)

*生活費:10万円/月

*保険料:約3000円/月

*貯蓄額:4万円/月

*贅沢費(家財買い替え、旅行など):なし

■34歳時点での貯蓄額:50万円

■退職金なし

非正規社員の特徴は、正社員に比べると平均的に給料が低いことと、原則として退職金が出ないことだ。そのため、正社員のように、退職金を受け取る60歳時点で貯蓄が急増することはない。また、現役時代に貯蓄できる金額も、必然的に少なくなりがちなので、老後資金がどうしても不足しやすくなる。

だが、Cさんのように実家暮らしであれば、住居費にさして資金を割かなくて済むため、年収250万円であっても老後資金の貯蓄もある程度可能。

「Cさんの場合、"自分が65歳のときに親が亡くなり、資産として家を相続している設定"になっています。

老後に貯蓄を残せているのは、住居費をほとんど負担せずに済んだ、つまり、親のおかげも大きいわけですが、本人の倹約も必要。Cさんは先の例に出てきた正社員のAさん、Bさんと違い、『その他年間支出35万円』といういわゆる"ご褒美的な贅沢費"を拠出していません。現役時代に、わざわざ贅沢費は確保しないけれど、月の生活費10万円、つまり年間120万円をやりくりして贅沢したい部分に充てているわけです。

実家住まいで、月10万円の生活費で生活していけば、年収250万円でも、老後も80歳までは年金をもらいながら貯金が尽きることなく生活できる、という計算になります。ただ、正社員のAさん、Bさんとは年金受給額が年間約30万円違ってしまうため、60歳以降も70歳まではアルバイトを頑張る必要があります」(八ツ井さん)

いくら正社員であっても、高い家を買う、高い家賃を支払うなどしたうえ、さらに貯蓄の努力をしなければもちろん老後の資金は足りなくなる。本人のお金の使い方に問題があったならそれも仕方ないが、次の【非正規社員・賃貸暮らしのDさん】の場合、状況は少し深刻だ。

モデルケース(4)

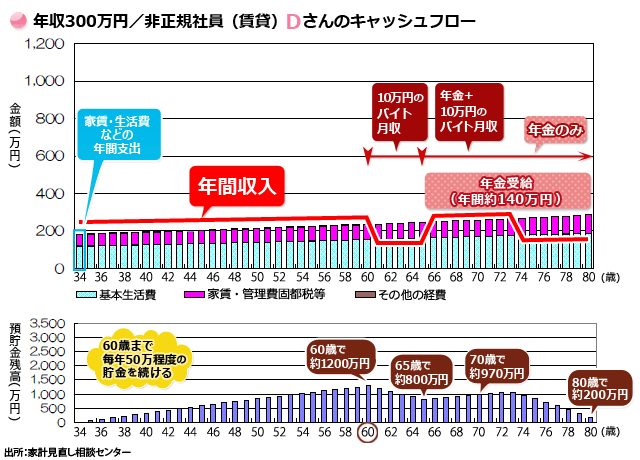

年収300万円・非正規社員で賃貸暮らしのDさん

■収入

*年収:300万円(60歳まで。61~73歳にアルバイトでその半分)

■支出

*家賃:5万円/月

*生活費:10万円/月

*保険料:約3000円/月

*貯蓄額:4万円/月

*贅沢費(家財買い替え、旅行など):なし

■34歳時点での貯蓄額:50万円

■退職金なし

Dさんは、非正規社員とはいえ前出のCさんより収入が多く、毎月貯蓄も実施。家賃を5万円に抑えて、しっかり切り詰めている。それでも、73歳まで働かないと80歳まで老後資金はもたないことに。

「Dさんは元々の給与がそれほど多くない上に、非正規社員なので退職金がないにもかかわらず、老後も家賃を支払い続けなければならないので相当厳しいです。これ以上出費を削るのは難しければ、収入を増やすしか手立てはありません。70歳を過ぎて高齢になってもできる限りは仕事をするべきでしょう。

ですから、健康で機会さえあれば、いくらでも働いたほうがいいですし、そうすれば老後資金の目減りの速度を遅くすることもできます」(八ツ井さん)

つまり、「正社員である」もしくは「実家に住める」が重要なポイント

八ツ井さんにシミュレーションしてもらった例は、住居費は抑え目にして、毎月の生活費を10万円、貯蓄を4~7万円としている。月の生活費10万円というのは独身者なら余裕のある額とも言えるので、そこをもう少し切り詰めて貯蓄に回すなどして老後資金を増やしていくことは可能だろう。だが、いずれにしても、独り身とはいえ、贅沢できないことは覚悟していく必要がありそうだ。

また、これらの例はあくまで健康に過ごし、60歳を過ぎても一定期間は年金以外に収入を得られるケース。病気になって働けなくなったり、高齢になってから施設に入ることを想定すれば貯蓄額はもっと必要になるため、毎月の生活費10万円をさらに切り詰めて貯蓄額を増やしたり、あるいは年収自体を上げなくてはならない。

今回のシミュレーションでわかったことは、年収400万円・独身者の場合、(1)世帯年収を簡単に増やせないため(働き手が1人しかいないため)正社員であることが非常に重要であること、(2)ただし、非正規社員であっても実家を活用して住居費を抑えられるのなら老後も乗り切れる可能性が高い、ということ。逆に言えば、「非正規社員で賃貸住まい」というケースはかなり厳しいと覚悟する必要がある、ということだ。

次回は、あなた自身が老後のためにいくら準備すればいいか、正しく見定める方法を紹介していこう。

(取材・文/元山夏香)

【※還元率が高い「おすすめクレジットカード」はこちら!】

⇒【クレジットカードおすすめ比較】還元率の高さで選ぶ「おすすめクレジットカード」はコレだ! 高還元&年会費無料の12枚のカードを紹介!

| ※証券や銀行の口座開設、クレジットカードの入会などを申し込む際には必ず各社のサイトをご確認ください。なお、当サイトはアフィリエイト広告を採用しており、掲載各社のサービスに申し込むとアフィリエイトプログラムによる収益を得る場合があります。 |

【2026年2月16日時点・最新情報】

|

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード(NL) |

||||

| 0.5~7.0% | 永年無料 | VISA Master |

iD |

|

| 【三井住友カード(NL)のおすすめポイント】 券面にカード番号が記載されていない「ナンバーレス(NL)」なのが特徴(カード番号はアプリで確認可能)。通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※)する! さらに、獲得できる「Vポイント」は、さまざまな他社ポイントに交換できるほか、「1ポイント=1円分」としてカード利用額に充当できるなど、ポイントの汎用性が高いのも魅力! ※セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード(NL)」は年会費無料+高還元+最短10秒発行の“三拍子”が揃ったおすすめカード!「対象コンビニ&飲食店で最大7%還元」特典は利用価値あり! ◆「三井住友カード(NL)」は、年会費無料&対象コンビニや飲食店で還元率7%のお得なクレジットカード!カード情報を記載していないのでセキュリティも抜群 |

||||

◆JCB CARD W(ダブル) |

||||

| 1.0~10.5% (※1) |

永年無料 | JCB | QUICPay |

|

| 【JCB CARD W(ダブル)のおすすめポイント】 18歳~39歳以下の人だけが申し込める、年会費無料のうえに通常還元率1%のお得な高還元クレジットカード!(40歳以降も継続して保有可能)さらに「J-POINTパートナー」の「ポイントアップ登録」をすれば、スターバックスなどの対象の飲食店で10.5%還元になるうえに(※2)、Amazon.co.jpやセブン‐イレブンなどでも2%還元になるなど(※3)、さまざまな加盟店で高還元でポイントが貯まってお得! ※1 還元率は交換商品により異なる。※2「スターバックス カード」へのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象で、店舗での利用分・入金分は対象外。※3 一部のセブン‐イレブンでは対象外。 |

||||

| 【関連記事】 ◆「JCB CARD W」は「楽天カード」などとほぼ同じ、年会費無料+還元率1~10.5%のJCBの入門カード!Amazonやスタバをよく利用する20~30代は注目! ◆「JCB CARD W」は、年会費無料で還元率1%以上のお得な高還元クレジットカード!「JCB CARD W」のメリット・デメリットを他のカードと比較して検証! ◆JCB CARD W(ダブル)のメリットを解説!「年会費無料」「常に還元率1.0%以上」「ポイントの使い勝手が良い」と三拍子そろった高還元クレジットカード! |

||||

◆アメリカン・エキスプレス・ゴールド・プリファード・カード |

||||

| 0.3~1.5% (※1) |

3万9600円 | AMEX | - |

|

| 【アメリカン・エキスプレス・ゴールド・プリファード・カードのおすすめポイント】 日本で最初に発行されたゴールドカード「アメリカン・エキスプレス・ゴールド・カード」の後継カードだけに、ステータス&付帯サービスは最高レベルで、カードが金属製という特別感もあって、一般的なゴールドカードとはケタ違い。たとえば、年間200万円(税込)以上を利用してカードを継続保有すると、国内40カ所以上の高級ホテルに無料宿泊できる「フリー・ステイ・ギフト」は、もはや一般的なプラチナカードすら凌駕するレベルの特典だ。さらに、高級レストランを2人以上で利用すると1人分が無料になる「ゴールド・ダイニング by 招待日和」や、世界1300カ所以上の空港ラウンジを年2回まで無料で利用できる「プライオリティ・パス」、最高補償額1億円の「海外旅行傷害保険」が付帯するなど、もはや「ゴールドカード」の枠組みを大きく飛び越えている。また、家族カードは2人目まで年会費無料でお得(3人目以降は年1万9800円・税込)。 ※貯まるポイントをマイルに交換した場合。1マイル=1.5円換算。 |

||||

| 【関連記事】 ◆アメリカン・エキスプレス・ゴールド・プリファード・カードは“プラチナ”を超える“ゴールド”! 日本初のゴールドカードを受け継ぐ「新生ゴールド」を解説! ◆【アメリカン・エキスプレス・カードを一覧で比較】アメックスが発行する15枚のカードの年会費や特典、還元率を比較して、自分にピッタリの1枚を探そう! ◆アメックスの新規入会キャンペーンをまとめて紹介!「アメリカン・エキスプレス」の入会特典で、ポイントやマイルをお得に獲得しよう! |

||||

| 還元率 | 年会費 (税込) |

ブランド | 電子マネー対応 (ポイント付与対象) |

カード フェイス |

◆三井住友カード ゴールド(NL) |

||||

|

0.5~7.0% |

5500円 (ただし、年100万円以上の 利用で次年度から永年無料) |

VISA Master |

iD |

|

| 【三井住友カード ゴールド(NL)のおすすめポイント】 券面にカード番号が記載されていない“ナンバーレス(NL)”のゴールドカード。年会費5500円(税込)だが、年間100万円を利用すると(※1)、次年度から年会費が“永年無料”になるうえに、1万ポイントが「継続特典」としてもらえるのが大きな魅力! さらに、通常還元率は0.5%と一般的なクレジットカードと同等だが、スマートフォンに「三井住友カード ゴールド(NL)」を登録して「Visaのタッチ決済」や「Mastercardタッチ決済」を利用、またはモバイルオーダーで支払えば、セブン‐イレブン、ローソン、マクドナルド、サイゼリヤ、バーミヤンなど、対象のコンビニや飲食店では還元率7%に大幅アップ(※2)するなど、ポイントも貯まりやすくてお得! ※1 対象取引などの詳細は、三井住友カードの公式サイトで要確認。※2 セブン‐イレブン、ローソン、マクドナルドなどの対象のコンビニ・飲食店で、スマートフォンでのVisaのタッチ決済やMastercardタッチ決済、またはモバイルオーダーを利用すると7%還元(「1ポイント=1円相当」のポイントや景品などに交換した場合の還元率(通常獲得ポイント分を含む)。一部店舗および一定金額を超える支払いでは指定の決済方法を利用できない場合、または指定のポイント還元にならない場合あり。カード現物のタッチ決済、iD、カードの差し込み、磁気取引による決済は7%還元の対象外。Google PayやSamsung WalletではMastercardタッチ決済は利用不可。スマホのタッチ決済の対象店舗とモバイルオーダーの対象店舗は異なる。詳しくはサービス詳細ページを要確認。) |

||||

| 【関連記事】 ◆「三井住友カード ゴールド(NL)」は、年100万円以上を使うと年会費が“永年無料”に! コンビニで7%還元、空港ラウンジや旅行保険などの特典も付帯してお得! ◆三井住友カード ゴールド(NL)のメリット・デメリットを解説! 同じく“実質”年会費が無料の「エポスゴールドカード」と付帯サービスなどを比較して魅力を解剖! |

||||

◆三菱UFJカード |

||||

| 0.5~7.0% (※1) |

永年無料 | VISA JCB Master AMEX |

- |

|

| 【三菱UFJカードのおすすめポイント】 通常還元率は0.5%だが、セブン‐イレブンなどのコンビニのほか、オーケー、松屋、ピザハットオンライン、くら寿司、スシローなどでの利用分は還元率7%にアップするほか(※1)、カード代金の支払口座を三菱UFJ銀行に設定するなどの参加条件を満たしたうえで「MDCアプリのログイン」や「三菱UFJ銀行の住宅ローンの利用」といった条件を達成すると、対象店舗での利用分が最大20%グローバルポイント還元に!(※2)しかも、カードの利用で獲得できる「グローバルポイント」は、スマートフォンアプリ「MDCアプリ」を利用することで、さまざまなギフトカードに“即時交換”できるのもメリット! ※1 セブン‐イレブンや松屋などでは還元率7%。対象店舗によってはアメリカン・エキスプレスのカードは優遇対象外(予告なく内容を変更または終了する場合あり)。「1ポイント=5円相当」の商品に交換した場合の還元率。Apple PayはQUICPayでの利用が対象(Apple PayとQUICPayはMastercardまたはVisaのみ利用可能)。※2「カード代金の支払口座を三菱UFJ銀行に設定」「MDCアプリからエントリー」という2つの参加条件を満たすと、ポイントアップ条件の達成状況に応じて対象店舗での還元率が最大20%にアップ(AMEXブランドのみ一部加盟店が最大20%ポイント還元の対象外。最大20%ポイント還元には利用金額の上限など、各種条件・留意事項あり。詳細は遷移先の公式サイトを要確認)。 |

||||

| 【関連記事】 ◆「オーケー」「オオゼキ」「東武ストア」などのスーパーでも7%還元になる「三菱UFJカード」は主婦にもおすすめ! コンビニや飲食店だけでなくスーパーでもお得! |

||||

◆楽天カード |

||||

| 1.0~3.0% | 永年無料 | VISA JCB Master AMEX |

楽天Edy (楽天Edyへの チャージ分は 還元率0.5%) |

|

| 【楽天カードのおすすめポイント】 楽天市場や楽天ブックス、楽天トラベルを利用している人はもちろん、楽天ユーザー以外にもおすすめの「年会費無料&高還元」クレジットカードの代表格。通常還元率は1.0%だが、楽天市場や楽天ブックスでは最低でも還元率が3.0%以上に! また、「楽天ポイントカード」や電子マネーの「楽天Edy」との併用で、楽天グループ以外でも還元率は1.5~2.0%以上になる! ゴールドカードの「楽天プレミアムカード」も格安の年会費で「プライオリティ・パス」がゲットできてコスパ最強! |

||||

| 【関連記事】 ◆【クレジットカード・オブ・ザ・イヤー 2023年版】「おすすめクレジットカード」を2人の専門家が選出!全8部門の“2023年の最優秀カード”を詳しく解説!(最優秀メインカード部門) ◆「楽天ポイント」のお得な貯め方を解説!【2024年版】「楽天カード+楽天銀行+楽天証券」など、楽天市場のSPUでお得にポイントが貯まるサービスを活用しよう! |

||||